ریسک پذیری و سفته بازی دو جزء جدایی ناپذیر همه بازارهای اقتصادی و مالی هستند. تاریخ نشان می دهد که بدون قوانین مناسب، تدابیر امنیتی و رفتار مناسب، بازارهای مالی بیشتر در معرض کلاهبرداری، افراط گرایی و بحران اقتصادی قرار دارند. گاهی این بحران ها و افراط گرایی ابعاد سیستماتیک پیدا می کند و به ثبات کل نظام اقتصادی آسیب می رساند. در بدترین موارد، فروپاشی مالی منجر به رکود اقتصادی، شکافهای اجتماعی جدی و حتی درگیریهای سیاسی خشونتآمیز میشود. نکته دیگر این است که شرایط اقتصادی، فناوری و رفتار انسان در طول زمان تغییر می کند، بنابراین لازم است رویکردهای مقابله با ریسک سیستماتیک دیفای دائماً تغییر کرده و تکامل یابد. برای بررسی بیشتر این موضوع و روش های کاهش ریسک سیستماتیک دیفای تا انتهای مقاله با ما همراه باشید.

ریسک سیستماتیک دیفای چیست؟

خطر بالقوه در شبکه ای متشکل از قطعات به هم پیوسته و بروز اختلال برای یکی از قسمت های تشکیل دهنده آن به چندین قسمت دیگر شبکه سرایت می کند و باعث ایجاد یک بحران عمومی می شود. از منظر مالی سنتی، روش تجزیه و تحلیل ریسک سیستماتیک دیفای، ارتباط نزدیکی با شکست نهادی یا سازمانی دارد و در طی این فرآیند، تمام پیشفرضهای ما میتواند منجر به افزایش فاجعهبار هزینه مورد نیاز برای سرمایهگذاری در پلتفرم مورد نظر شود.

یکی از مصادیق بارز این مشکل، نحوه مدیریت بانک ها و روند ورشکستگی آنهاست. وقوع چنین اتفاقی در سیستم بانکی منجر به ورشکستگی این سازمان می شود. از آنجایی که بانک ها معمولاً به یکدیگر وام می دهند و با یکدیگر تعاملات مالی دارند، کاستی ها و اشتباهات مرتکب در این زمینه یکی پس از دیگری منجر به دومینو یا ورشکستگی می شود.

به طور کلی 3 مفهوم جامع در تحلیل سیستماتیک ریسک ها و علل آنها تایید شده است:

- سرایت یا انتشار اطلاعات: پیش بینی ها و انتظارات سپرده گذاران در مورد احتمال وقوع بحران منجر به ورشکستگی بانک می شود.

- سرایت مستقیم: این نوع ریسک سیستماتیک دیفای در اثر تراکنش های مالی در حوزه بدهی یا استقراض اعتباری در سطح سیستم های بین بانکی یا قرار گرفتن در معرض سایر سیستم های مالی مانند زنجیره های اعتباری بین شرکتی ایجاد می شود.

- مواجهه با ریسک رایج: کاهش ارزش دارایی ها همان ریسک مربوط به بخش ها و عوامل یک سیستم مالی است که همگی دارایی های مشابه یا مرتبط با یکدیگر را در اختیار دارند.

نظریه گراف سرایت

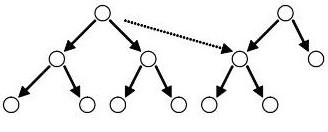

در این بخش، خطر سرایت ناشی از کوتاهی و خطای پیشفرض را بر اساس تئوری گراف بررسی و تحلیل میکنیم. اگر پیوندها و اتصالات اضافی در یک سیستم برای کمک به توزیع جریانهای تلفات بین گره های شبکه متناسب با ظرفیت آنها وجود داشته باشد، میتوان انتظار داشت که شبکه مورد نظر نسبت به سرایت احتمالی و مشکلاتی که ممکن است ایجاد شود انعطافپذیرتر باشد. اثر مطلوب در زمینه سیستم های به هم پیوسته تنها در صورت بروز بلایای جزئی و شوک های خاص و در شرایط بسیار سرسخت تضمین می شود:

1) جریان تلفات وارد شده در شبکه فرضی N در امتداد درخت پیش بینی شده.

2) همه گره ها در شبکه ظرفیت جذب تلفات یکسان و سطح انتشار یکسان دارند.

در نمودار بالا، شوک و از دست دادن فرضی از گره اولیه شروع می شود که با یک خط نقطه چین مشخص شده است. رابطه مشخص شده بین گره های متصل آسیب فرضی را بین بخش هایی از شبکه که در این رویداد درگیر نبوده اند توزیع می کند. بنابراین، تلفات حاصل در تعداد بیشتری از گره ها پخش می شود و تاثیر این فرآیند بر هر گره کاهش می یابد. با وجود تمام این تفاسیر، اگر آسیب جدی و قابل توجه باشد، اتصال بین گره ها باعث بروز فاجعه و به عبارتی اختلال آبشاری در کل سیستم می شود.

برای کسب اطلاعاتی در زمینه آموزش ارز دیجیتال، بر روی لینک کلیک کنید.

در محیطی از مسیرها و چرخه های بسته، شبکه مورد نظر رویدادی به نام توزیع نابرابر تلفات احتمالی ایجاد می کند. نقطه اتصال گره B به E یک مسیر بسته ایجاد می کند. این بدان معنی است که در صورت آسیب، گره E متحمل تلفات احتمالی می شود و هیچ تلفاتی بین گره های C و D توزیع نمی شود. اگر گره های C ،D و E ظرفیت جذب یکسانی داشته باشند، اتصال به دست آمده در شروع از خط نقطه چین فرضی ما ایجاد می شود. اگر این اتفاق بیفتد سیستم برای مقاومت و مقابله با خطر سرایت احتمالی مجهزتر است.

بنابراین می توان نتیجه گرفت که شبکه هایی با سطوح اتصال کمتر به یک شبکه درختی با احتمال بالاتر تبدیل می شوند. در مقابل، شبکههایی با سطح اتصال بالاتر شامل چرخهها و مسیرهای بسته هستند. درجه بالاتری از پیوستگی به تنوع بیشتر در اعطای وام و استقراض منجر می شود. از سوی دیگر، افزودن پیوندها و مسیرهای ارتباطی به هسته این گونه شبکهها، تعداد چرخهها و مسیرهای بسته را افزایش میدهد و در نتیجه، مزایای تنوع غیرمتمرکز نیز کاهش مییابد.

به طور کلی می توان نتیجه گرفت که وقتی سطح اتصال یک شبکه در اوج است، مزایای تنوع تسهیلات نیز در بالاترین سطح خود قرار دارد. بهبود اتصال عموماً در شبکهای اتفاق میافتد که نسبت کمتری از تعداد پیوندهای ارتباطی بین گرهها دارد. بنابراین یک شبکه زمانی که دارای بالاترین سطح اتصال ممکن باشد، سطح قابل توجهی از مقاومت را در برابر خطر احتمالی سرایت نشان می دهد.

برای اطلاع از تاثیر هوش مصنوعی بر دیفای، بر روی لینک کلیک کنید.

بررسی ریسک سیستماتیک دیفای در محیط بلاک چین

تا قبل از این بخش از مقاله، ما فقط در مورد روش تجزیه و تحلیل ریسک سیستماتیک دیفای، خطرات مرتبط با یک شبکه متشکل از گره های تعمیم یافته که می توانند به شبکه های مختلف کوچک و بزرگ اختصاص داده شوند، صحبت کرده ایم. در عین حال، با افزایش پیچیدگی سیستم مورد نظر، ریسک سیستماتیک دیفای نیز افزایش می یابد. تاکنون، فناوری بلاک چین در تغییر اساسی ساختار بازار مشتقات موفق بوده است.

از سوی دیگر، بازیگران مرکزی و نهادهای فعال در این حوزه با ایجاد مؤسسات بزرگی که در معرض ورشکستگی قرار دارند، موجب بروز ریسک سیستماتیک می شوند. فرآیند غیرمتمرکز کردن توابع تسویه بلاک چین می تواند خطر تمرکز بیش از حد را کاهش دهد. یک سیستم ایدهآل مبتنی بر بلاک چین میتواند توابع تسویه را غیرمتمرکز کند و وظایف حاصل را بین اعضای شبکه شرکتکننده بدون ایجاد فشار نابرابر توزیع کند.

بیایید یک سیستم تسویه حساب غیرمتمرکز را تصور کنیم که ریسک سیستماتیک را از طریق سرایت خطای پیشفرض تعدیل میکند. در این مثال، چالش اصلی توابع تسویه در عمل، ترکیب تعیین میزان منابع مالی موجود و حل و فصل اختلافات در بخش بزرگی از منطقه پرداخت است. تحت مکانیسم تسویه بلاک چین، به جای تکیه بر یک واسطه، هر دوی این مسائل به طور خودکار قابل حل هستند. این رویکرد باعث کاهش اتلاف زمان و منابع مالی می شود. بنابراین، سیستمهای بلاک چین سرعت بازیابی دارایی های پیشفرض و بدهی بانکها را برای تراکنشهای پرخطر افزایش میدهند.

در نهایت مشخص است که کل این داستان یک توهم بیش نیست! سیستم های بلاک چین فقط ادعا می کنند که غیرمتمرکز هستند. همه ما می دانیم که به ناچار به اشکال مختلف حکومت متمرکز نیاز داریم و برای برخورداری از سطوح معینی از قدرت به سمت مکانیسم های اجماع گرایش داریم. با توجه به میزان بالای سود سالانه و به طور کلی اهرم بالا در حوزه مالی غیرمتمرکز یا DeFi و ناکافی بودن نقدینگی موجود با این سطح از اهرم، شاهد ضعف های زیادی در این حوزه هستیم. ساختار به هم پیوسته برخی از برنامه های دیفای این امکان را فراهم می کند که در صورت بروز شوک، شاهد یک اختلال در ساختار کلی سیستم باشیم.

فاکتورهای تاثیرگذار برای کاهش ریسک سیستماتیک دیفای

کاهش ریسک سیستماتیک دیفای، موضوعی است که سابقه طولانی در زمینه مطالعات اقتصادی و مالی دارد. همانطور که دیفای رشد می کند و با سایر بخش های مالی ادغام می شود، ارتباط بخش امنیتی سنتی در این زمینه بیشتر و بیشتر آشکار می شود. سال ها طول می کشد تا بفهمیم چه چیزی فن آوری های فعلی و شرایط مالی را منحصر به فرد می کند. گذراندن دوره های آموزشی در رشته ای دیگر فقط کمک کوچکی است.

- مانند اتاق های یک خانه یا ساختمان، واحدهای اقتصادی با قراردادها و تعهدات مالی به یکدیگر مرتبط هستند. سیستم مالی دیجیتال که دیفای بخشی از آن است، با استفاده از رایانه ها و نرم افزارهایی که اطلاعات مالی و تراکنش ها را مدیریت می کنند، فناوری را با اقتصاد ادغام می کند. هرچه سطح یکپارچگی و ارتباطات بالاتر باشد، احتمال بیشتری وجود دارد که خطرات و ناکارآمدیها در یک بخش از سیستم به سایر بخشها سرایت کند.

- قبل از انتخاب استراتژی مناسب برای کاهش ریسک سیستماتیک، لازم است ریسکهای مختلفی که پیامدهای سیستماتیک دارند، شناسایی شوند. در دیفای، ریسکهای سیستماتیک آن دسته از ریسکهایی هستند که منجر به زیانهای مالی زیادی برای مؤسسات میشوند. این نوع ریسک ها منجر به شکست برخی نهادها، شبکه ها یا پروتکل ها می شود و در نتیجه ثبات اقتصادی و اجتماعی را تهدید می کند.

- برخی از عوامل ایجاد این نوع ریسک ها عبارتند از: درک ضعیف از پیچیدگی سیستم، شکاف در بخش امنیت سایبری، مدیریت ضعیف و ریسک مالی بیش از حد (عدم استفاده از بیمه و پوشش ریسک)، بدتر شدن شرایط پذیره نویسی. فقدان شفافیت، افزایش تقلب و عدم نظارت و مقررات، به ویژه در حوزه یکپارچگی بازار و حمایت از مصرف کننده.

- مانند پیشگیری از آتش سوزی، یکی از مهمترین اقدامات برای کاهش خطرات سیستماتیک در دیفای، جلوگیری از وقوع آنهاست. مدیریت ریسک سیستماتیک دیفای، کاملاً به نحوه مدیریت راه حل ها توسط افراد، مشاغل و شبکه ها بستگی دارد. اثربخشی این مدیریت به میزان دانش و ابزارهای مرتبط در جامعه و میزان احترام به بهترین روش ها نیز بستگی دارد.

- چندین راه برای افزایش امنیت سیستماتیک در دیفای وجود دارد. بسته به شرایط، قانونگذاران و فعالان بازار خصوصی در این روش ها نقش دارند. نقش بازیگران بازار بیشتر خود تنظیمی است.

- از لحاظ تاریخی، ترکیب این دو نقش عمدتاً در قانون گذاری مورد استفاده قرار گرفته است. البته در دورههای خاصی به دلیل بحرانهای سیستمی یا ناتوانی بخش خصوصی در اجرای قوانین خودتنظیمی، قوانین بیشتر به سمت قوانین دولتی سوق پیدا کرده است. به طور کلی، هرچه خودتنظیمی محتاطانهتر و مؤثرتر در رسیدگی به بحرانها و حمایت از مصرفکنندگان باشد، حمایت سیاسی قانونگذاران عمومی کاهش می یابد. در نتیجه، تنظیم و نظارت کلی دیفای به شدت به ماهیت و میزان اثر خودتنظیمی معرفی شده توسط بخش خصوصی بستگی دارد.

- همانند تاریخچه آتش سوزی و ایمنی ساختمان، بیمه گران می توانند نقش بسیار مهمی در ترویج بهترین شیوه ها در کاهش خطر سیستماتیک در دیفای ایفا کنند. همپوشانی قابل توجهی بین بیمهگران، ارائهدهندگان خدمات دیفای و کاربران نهایی وجود دارد که همگی به دنبال دستیابی به سطح بالایی از امنیت سیستماتیک هستند. در حال حاضر، بیمهگران نقش مهمی در مدیریت امنیت قراردادهای هوشمند دارند اما برنامههای مدیریت ریسک در دیفای هماهنگتر، بیمه ریسک و تکنیک های کاهش بلایا ضروری هستند.

- بیمه گران بسته به نحوه مدیریت سرمایه خود می توانند منبع نوسانات سیستماتیک باشند. بنابراین، بیمه گران دیفای باید به طور مستمر میزان قرار گرفتن خود در معرض خطرات مالی و فناوری را ارزیابی کنند. این خطرات را می توان تا حدی از طریق قراردادهای بیمه اتکایی کاهش داد. در درازمدت، بسته به اینکه حوزه دیفای چگونه تکامل مییابد، احتمالاً به نوعی بیمه سپرده جهانی و حمایت از سوی موسساتی مانند بانکهای مرکزی نیاز خواهیم داشت.

- برخلاف امور مالی سنتی، دیفای دارای ویژگی هایی مانند دیجیتال، شفاف و خودکار بودن است. هرچه دیفای بیشتر به کد منبع باز رسمی و دفتر کل عمومی متکی باشد، اجرای برنامه هایی مانند سیستم های شبیه سازی ریسک، تست استرس، نظارت، هشدارهای اولیه، قطع کننده مدار، پوشش بیمه، بررسی خسارت، گزارش و سایر اقدامات کاهش خطر آسانتر خواهد بود. این اقدامات باید بتواند احتمال وقوع و آسیب ناشی از حوادث ناگوار را بدون به خطر انداختن حریم خصوصی کاربران و جلوگیری از رشد دیفای کاهش دهد. به عنوان مثال، در روش های مدرن ایمنی آتش نشانی، به جای محدود کردن کل ساختمان، تنها مناطقی که آتش از آنها به راحتی گسترش می یابد، محدود می شوند.