عنصر ضروری هر بازار سرمایه، ابزارهای مشتقه هستند و البته امور مالی غیرمتمرکز یا همان دیفای نیز از این قاعده مستثنی نمی باشند. اگر چه دیفای توانسته پیشرفت چشمگیری را در چند سال اخیر داشته باشد اما فضای مشتقات همچنان در مراحل ابتدایی خود قرار دارد. بدون اغراق می توان گفت یکی از مهم ترین موارد اولیه گمشده در فضای دیفای، مشتقات می باشد. پلتفرمهای مشتقات دیفای در حال حاضر، در مقایسه با جایگزینهای Cefi نسبتاً نابالغ می باشند و همچنین شبیه به گزینههای مشتق CeFi هستند. البته فضای مشتقات دیفای در شرایط بسیار خوبی می باشد و انتظار می رود با استعداد و سطح نوآوری که در این مشکلات کار می کند، در آینده نزدیک پلتفرم ها به سرعت به بلوغ خواهند رسید. در این مقاله قصد داریم ضمن معرفی مختصر دیفای، به بررسی چالش های مشتقات در دیفای که شامل هزینه ها، وثیقه سازی، مشتقات DeFi-First و همچنین نقدشوندگی می باشند، بپردازیم.

پروتکل دیفای (DeFi) چیست؟

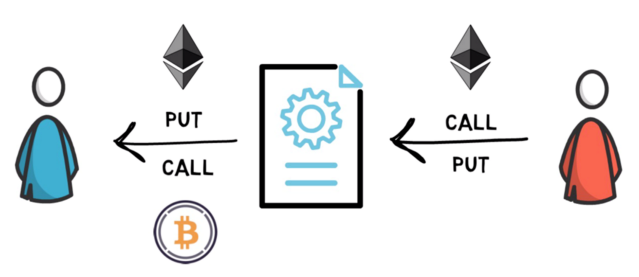

دیفای (Defi) به امور مالی غیرمتمرکز در بلاک چین اطلاق می شود که با هدف حذف و کمرنگ کردن واسطه های مالی به کار گرفته می شوند. دیفای این امکان را به چندین نهاد می دهد تا بتوانند از تاریخچه معاملات نسخه ای را نگهداری کنند. به این ترتیب تراکنش ها توسط یک نهاد و منبع مرکزی کنترل و نظارت نمی شوند. سیستم های متمرکز و مراکز کنترل انسانی باعث محدود شدن سرعت و پیچیدگی معاملات می شوند و کاربران بر دارایی های خود کنترل مستقیم کمتری دارند. دیفای چندین برنامه دارد که محبوب ترین آنها عبارتند از: مبادلات غیرمتمرکز (DEX)، استیبل کوین ها، (Wrapped Bitcoins (WBTC.

حول محور این برنامه ها، مفاهیم جدیدی ایجاد شده اند که شامل تولید محصول، قابلیت انعطاف پذیری و لگوهای (Lego) پول می باشد. دیفای در حال حاضر کاربردهای مختلفی دارد که از میان آنها می توان به دریافت وام و وام دهی، خدمات بانکی پولی و صرافی های غیرمتمرکز اشاره کرد. البته برنامه های مالی غیرمتمرکز با چالش هایی از جمله سرعت، تجربه کاربری نامناسب و احتمال خطا از سوی کاربران روبرو هستند.

مزایای پروتکل دیفای

1- عدم نیاز به واسطه یا نهاد مرکزی

در پروتکل دیفای، کدهای برنامه نویسی مشخص کننده نحوه حل و فصل اختلافات احتمالی می باشند.

2- نظارت بر دارایی ها توسط صاحبان دارایی

کاربران می توانند بر دارایی های خود نظارت داشته باشند و دارایی افراد توسط هیچ نهاد و فردی مصادره نمی شود. همچنین هیچ نهادی وجود ندارد که مانعی بر سر راه معاملات صاحبان دارایی ایجاد کنند و یا بر آن نظارت داشته باشند.

3- کاهش میزان فساد و سرقت در معاملات

به دلیل شفاف بودن تمام اطلاعات و مراحل مربوط به انجام معاملات، میزان فساد، جرائم مالی و سرقت در معاملات به طرز چشمگیری کاهش پیدا می کند.

4- کاهش چشمگیر هزینه ها

پروتکل دیفای ضمن کاهش چشمگیر هزینه ها، می تواند یک سیستم مالی آسیب ناپذیر را ایجاد کند. در این سیستم احتمال سانسور، تغییر اطلاعات و از کار افتادن سیستم کاملا از بین می رود.

چالش های مشتقات در دیفای

در استراتژیهای کمی دیفای، با بررسی پروتکلهای مشتقات دیفای می توان زوایای بالقوه را برای تسریع پذیرش آنها درک کرد. چالشهایی که مانع از رسیدن مشتقات دیفای به پذیرش معنیدار میشوند، نه تنها ناشی از محصول فرعی بلوغ فضا هستند، بلکه مربوط به ذات و ماهیت دیفای می باشند. چهار چالش عمده وجود دارد که باید آنها را در نظر گرفت تا پذیرش مشتقات DeFi تسریع گردد. در ادامه مقاله به بررسی چهار چالش عمده که شامل هزینه ها، وثیقه سازی، مشتقات DeFi-First و نقدشوندگی می باشد، خواهیم پرداخت.

1- هزینه ها (Fees)

هزینه های اجرایی به ویژه در بلاک چین هایی مانند اتریوم، یکی از چالش های مشتقات در دیفای می باشد. این هزینه ها به صورت قابل توجهی از جایگزین های CeFi بیشتر می باشد که دلیل آن ماهیت قابل برنامه ریزی قراردادهای مشتقات دیفای است. این عامل همچنین می تواند کمک بزرگی به پذیرش پلتفرم های مشتقات دیفای با هزینه های اجرایی کم و در بلاک چین های L1 یا L2 کند.

2- وثیقه سازی (Collateralization)

یکی دیگر از چالش های مشتقات در دیفای، وثیقه سازی می باشد. نسل فعلی پروتکل های مشتق به مدل های بسیار وثیقه شده دیفای به شدت متکی می باشد. اگرچه این رویکرد نسبتا ایمن می باشد اما مانع ورود بالایی را برای پذیرش در مقیاس نیز معرفی می کند.

3- مشتقات DeFi-First

یکی از چالش های مشتقات در دیفای این است که بر روی عملکرد توکن های دیفای به جای پویایی واقعی بازار، تمرکز بیشتری ندارند. اکثر شرکت کنندگان دیفای، با پروتکل ها از طریق تامین نقدینگی، وام دادن و یا معاملات اولیه، ارتباط دارند. همچنین مشتقاتی که پویاییهای خاص DeFi را منعکس میکنند، مانند زیانهای دائمی یا روند بازدهی میتوانند بسیار مرتبطتر از قراردادهای آتی یا مبادله دائمی برای یک توکن معین باشند.

4- نقدشوندگی (Liquidity)

مقدار ارزش کل قفل شده (TVL) در مشتقات دیفای، در مقایسه با پروتکل های اصلی دیفای کمرنگ می باشد. این برخلاف بازارهای مشتقه سنتی می باشد که معمولا حجم معاملاتی بالاتر از دارایی های نقدی پایه دارند. این معیار برای پروژههای دیفای بسیار اهمیت دارد، زیرا علاوه بر این که باعث نشان دادن قدرت پروژه و اعتماد عمومی مردم و سرمایهگذاران به پروژهشان می باشد، می تواند نشانگر ارزش بازار یک پروژه دیفای به نسبت ارزش کل بازار ارزهای دیجیتال باشد.

البته به توکنهای سرمایهگذاری شده در یک پروژه، به اصطلاح توکنهای استیک شده (Staked Tokens) در یک پروژه نیز میگویند. کمبود نقدینگی باعث غیر عملی شدن، استفاده از مشتقات DeFi را در سناریوهای سنتی مانند پوشش ریسک یا معاملات پایه می شود. در سال های آینده، یکی از اولویت های اصلی فضای دیفای، تشویق نقدینگی در مشتقات دیفای می باشد. بنابراین یکی دیگر از چالش های مشتقات در دیفای، نقدشوندگی می باشد.

سخن پایانی

مواردی که در این مقاله ذکر شد، از جمله چالش های قابل توجه در پیش روی فضای مشتقات دیفای می باشد. با توجه به توانایی ها و استعدادهای پروتکل مشتقات دیفای، این انتظار وجود دارد که ضمن قوی تر شدن قراردادها، بیشتر چالش های تکنولوژیک نیز مورد توجه قرار بگیرند. زمانی مشتقات تبدیل به یک اصل اولیه مرتبط در بازار دیفای می شود که این چند چالش حل و فصل شوند.