اگر صورتهای مالی شرکتها که در سایت کدال بارگزاری میشود را مشاهده کنید، با تعداد زیادی عدد و رقم برخورد خواهید داشت. نسبت های مالی، مقایسهی این اعداد و ارقام را راحتتر میکند.

نسبت های مالی یکی از ابزارهای مهم برای تحلیل بنیادی سهام یک شرکت است. این نسبتها درک خوبی از مسیر و وضعیت شرکت را به تحلیلگر ارائه میدهد. یعنی برای مقایسه و تحلیل وضعیت عملکرد شرکت نسبت به همگروهیهای خود از این نسبتها استفاده میکنیم.

انواع نسبت های مالی در بورس

نسبت های مالی به چند گروه کلی تقسیمبندی میشوند:

- نسبتهای نقدینگی

- نسبتهای سودآوری

- نسبتهای کارایی

- نسبتهای اهرمی

- نسبت ارزشگذاری

- نسبتهای ارزش بازار

نسبتهای نقدینگی در بورس

این دسته از نسبت های مالی توانایی شرکت در پرداخت بدهی های کوتاه مدت را مشخص میکنند و انواع مختلفی دارند:

- نسبت جاری

- نسبت آنی

- نسبت نقدی

- خالص سرمایه در گردش

نسبت جاری جیست؟

هر شرکتی مقداری دارایی جاری دارد که میتواند در کمتر از یک سال آنها را به پول نقد تبدیل کند. علاوه بر این، هر شرکت یک سری بدهی جاری (کوتاه مدت) دارد که باید در کمتر از یک سال آنها را تسویه کند.

تعریف نسبت جاری این است که داراییهای جاری یک شرکت چه مقدار از بدهیهای جاری شرکت را پوشش میدهد.

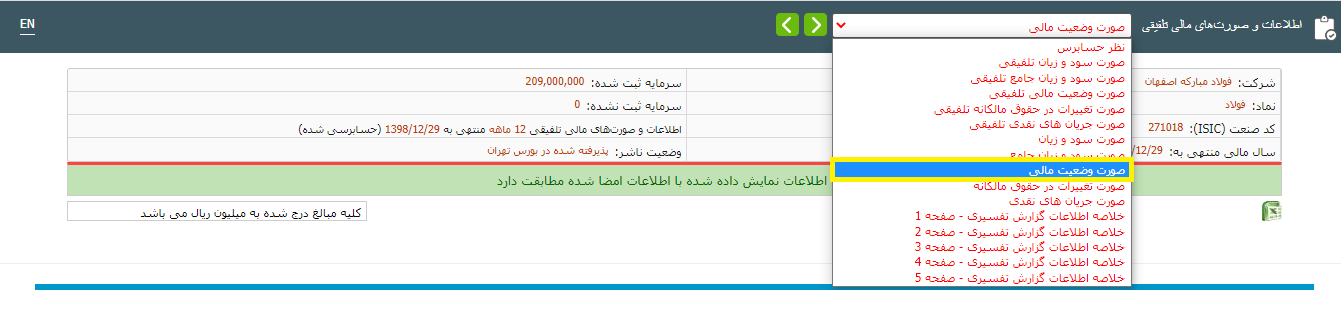

شما میتوانید با مراجعه به سایت کدال با استفاده از صورتهای مالی یک شرکت که در زمانهای مشخصی از طریق این سایت منتشر میشود، بدهی های جاری و داراییهای جاری را در گزارش ترازنامه (یا صورت وضعیت مالی) شرکت، مشاهده کنید.

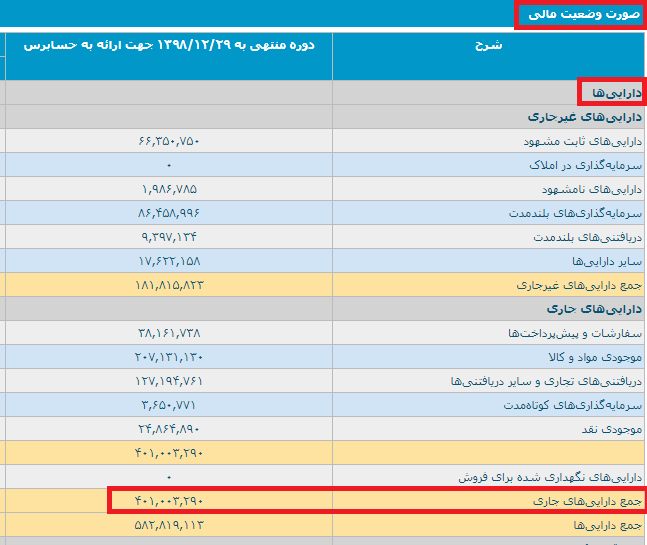

همانطور که در تصاویر زیر مشاهده میکنید، با بازکردن صورتهای مالی، از زبانهی بالایی ترازنامه را انتخاب میکنیم. در عکس زیر شیوهی ریز و جمع داراییهای جاری و ریز و جمع بدهی های ترازنامه را میتوانیم مشاهده نماییم:

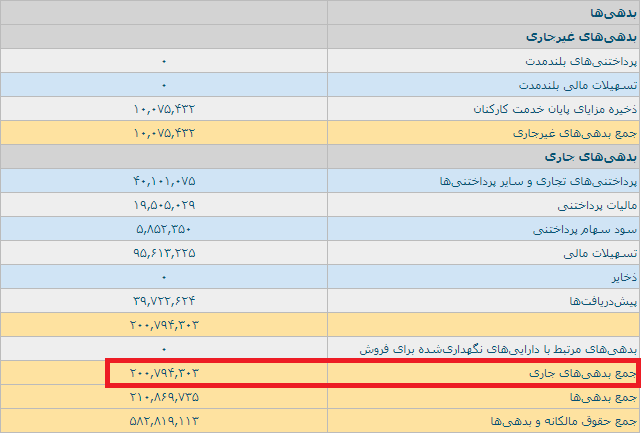

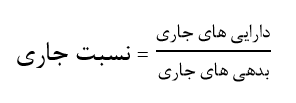

نسبت جاری، توانایی شرکت در پرداخت بدهیهای کوتاه مدت را با داراییهای جاری بررسی میکند که با فرمول زیر محاسبه میشود.

هرچه نسبت جاری یک شرکت به عدد یک نزدیکتر باشد، یعنی مقدار بدهی و دارایی جاری شرکت نزدیک به هم بوده و هرچه این نسبت کمتر از یک باشد، یعنی در بازپرداخت بدهیهای کوتاه مدتی خود مشکل دارد و این موضوع میتواند به عملکرد شرکت ضربه بزند. به عنوان مثال بدهیها و داراییهای جاری دو سهم فولاد و فملی در ترازنامهی سالانهی آنها در جدول زیر آمده است:

| نماد | بدهی جاری | دارایی جاری |

| فولاد | 200794303 | 401003290 |

| فملی | 71537149 | 177676041 |

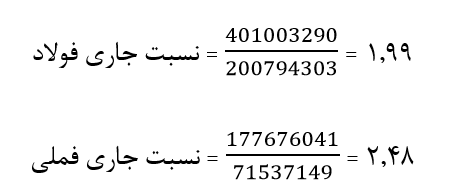

نسبت جاری این دو سهم به شکل زیر محاسبه میشود:

این نسبت نشان میدهد هردوی این شرکتها وضعیت خوبی در این بخش دارند. درواقع این نسبت یعنی شرکت فولاد مبارکه ۱.۹۹ برابر بدهیهای جاری خود، دارایی جاری دارد.

نسبت آنی چیست؟

برخی از داراییهای جاری شرکت، نسبت به دیگر داراییهای آن نقدشوندگی بهتری دارند. داراییهای جاری یک شرکت میتواند سفارش یا پیشپرداختها، موجودی انبار، موجودی نقد حساب بانکی شرکت، سرمایه گذاری های کوتاه مدت شرکت و... باشد. از بین این داراییها، موجودی مواد اولیه و کالای شرکت، امکان نقد شوندگی کمتری نسبت به موجودی نقد حساب شرکت دارد. نسبت آنی، توانایی شرکت در تسویه بدهیهای کوتاه مدت خود از محل داراییهای نقد را بررسی میکند.

<<نسبت آنی، توانایی یک شرکت برای تسویهی سریع بدهیهای جاری را برررسی می کند.>>

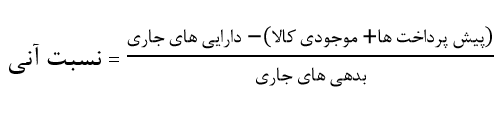

این نسبت با فرمول زیر محاسبه میشود:

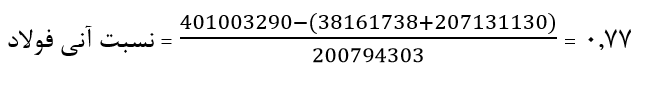

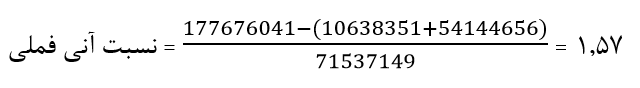

مثلا در همان دو نماد فولاد و فملی مثال قبل:

| نماد | بدهی جاری | دارایی جاری | سفارشات و پیش پرداخت ها | موجودی مواد و کالا |

| فولاد | 200794303 | 401003290 | 38161738 | 207131130 |

| فملی | 71537149 | 177676041 | 10638351 | 54144656 |

که نسبت آنی این دو شرکت به شکل زیر محاسبه میشود:

<<که نسبت آنی این دو شرکت نشان میدهد که وضعیت مالی فملی برای پرداخت آنی بدهیهای کوتاه مدتش بهتر از فولاد است.>>

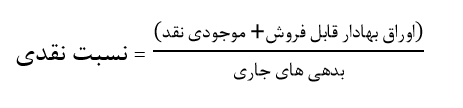

نسبت نقدی چیست؟

این نسبت هم درباره توانایی شرکت برای تسویهی بدهیهای جاری با استفاده از موجودی نقد حساب شرکت و اوراق بهادار قابل فروش است.

مثلا برای دو نماد فولاد و فملی مثال قبل:

| نماد | بدهی جاری | سرمایه گذاری کوتاه مدت | موجودی نقد |

| فولاد | 200794303 | 3650771 | 24864890 |

| فملی | 71537149 | 6677754 | 26659685 |

نسبت نقدی این دو شرکت با تقسیم مجموع ستون سوم و چهارم بر بدهی جاری محاسبه میشود که در نتیجه به اعداد 0.03 و 0.46 به ترتیب برای فولاد و فملی خواهیم رسید.

<<نسبت نقدی این دو شرکت نشان میدهد که وضعیت مالی فملی برای پرداخت بدهیهای کوتاه مدتش از طریق موجودی نقد و سرمایه گذاری های کوتاه مدت بهتر از فولاد است.>>

خالص سرمایه در گردش چیست؟

این پارامتر از تفریق بدهی های جاری از دارایی های جاری شرکت به دست می آید.

بدهیهای جاری - داراییهای جاری = خالص سرمایه در گردش

مثلا:

| نماد | بدهی جاری | دارایی جاری |

| فولاد | 200794303 | 401003290 |

| فملی | 71537149 | 177676041 |

خالص سرمایه در گردش فولاد و فملی به ترتیب برابر 200208987 و 106138892 میلیون ریال خواهد بود.

نسبتهای سودآوری

این نسبت های مالی، موفقیت شرکت را در کسب سود و روشهای تامین آن از محل درآمد، فروش و سرمایهگذاری را بررسی میکنند. نسبت های مهم این دسته عبارتند از:

- حاشیهی سود ناخالص

- حاشیهی سود عملیاتی

- حاشیهی سود خالص

- بازده فروش

- بازده دارایی

- بازده حقوق صاحبان سهم

- بازده سرمایه گردش

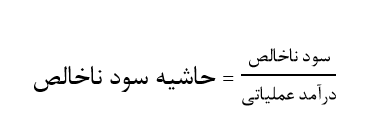

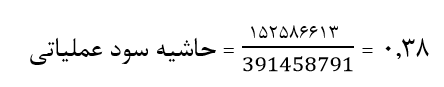

حاشیه ی سود ناخالص

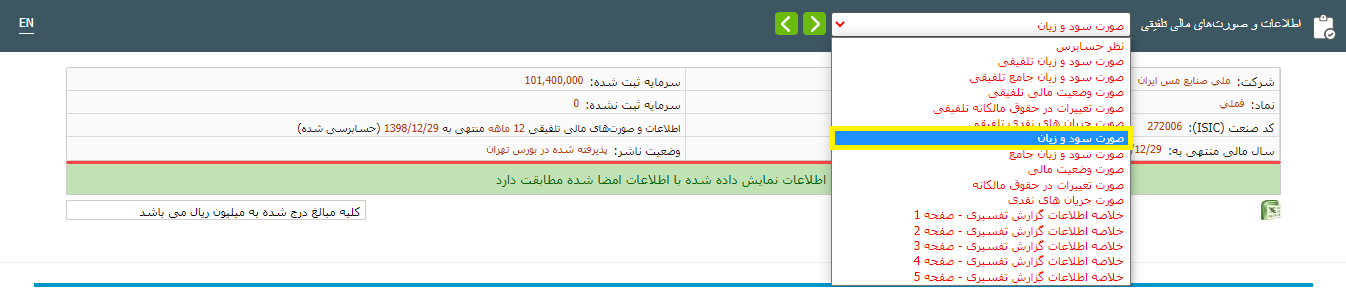

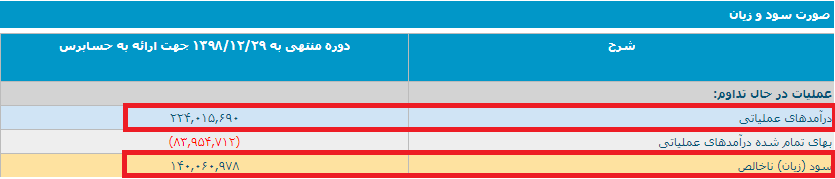

در صورت مالی، درآمدی که شرکت از طریق فعالیت خود کسب میکند، در بخش صورت سود و زیان شرکت با نام درآمد عملیاتی گزارش میشود. هر شرکت برای تولید محصولات خود یک سری هزینهها دارد که این هزینهها با عنوان هزینههای عملیاتی در صورت سود و زیان شرکت وجود دارد.

همانطور که در تصاویر زیر مشاهده میکنید، با بازکردن صورتهای مالی، از زبانهی بالایی صورت سود و زیان را انتخاب میکنیم. در صورت سود و زیان میتوانید ریز عملکرد شرکت را مشاهده کنید.

سود ناخالص یک شرکت، به شکل زیر محاسبه میشود:

هزینه عملیاتی - درآمد عملیاتی = سود ناخالص

که البته رقم سود ناخالص را میتوانید در صورت سود و زیان مشاهده کنید.

حاشیهی سود ناخالص نیز، عملکرد تولیدی شرکت را بررسی میکند و از راه فرمول زیر حساب میشود:

این نسبت مشخص میکند که شرکت چه مقدار سود ناخالص به نسبت کل درآمدش را بدست میآورد.

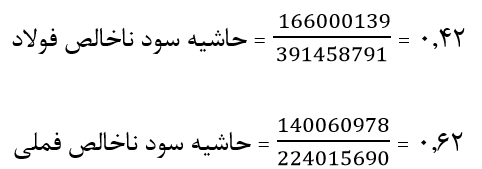

مثلا برای نماد فولاد و فملی:

| نماد | درآمد عملیاتی | سود ناخالص |

| فولاد | 391458791 | 166000139 |

| فملی | 224015690 | 140060978 |

که حاشیهی سود ناخالص این دو نماد برابر است با:

این یعنی 42 درصد از درآمد عملیاتی فولاد، سود ناخالص این شرکت است و برای فملی این رقم 62 درصد است. حاشیهی سود ناخالص شرکت فملی وضعیت بهتری را نشان میدهد.

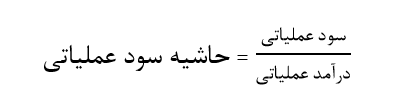

حاشیه سود عملیاتی

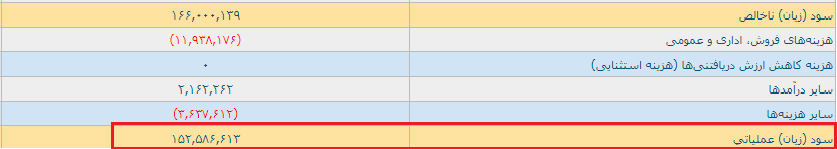

بعد از محاسبهی سود ناخالص، هزینههای اداری و فروش (که مربوط به حقوق کارکنان شرکت است)، هزینه تبلیغات محصولات و... از سود ناخالص کم میشود و سود عملیاتی شرکت محاسبه میشود.

پس سود عملیاتی شرکت با فرمول زیر بدست میآید:

هزینههای اداری- سود ناخالص = سود عملیاتی

حاشیهی سود عملیاتی نیز مشابه فرمول حاشیهی سود ناخالص می باشد با این تفاوت که بهجای سود ناخالص، از سود عملیاتی استفاده میکنیم:

مثلا برای تصویر بالا که مربوط به صورت سود و زیان شرکت فولاد است، سود عملیاتی و حاشیهی سود عملیاتی شرکت برابر است با:

152586613 = 2162262 + 3637612 - 11938176 - 166000139 = سود عملیاتی

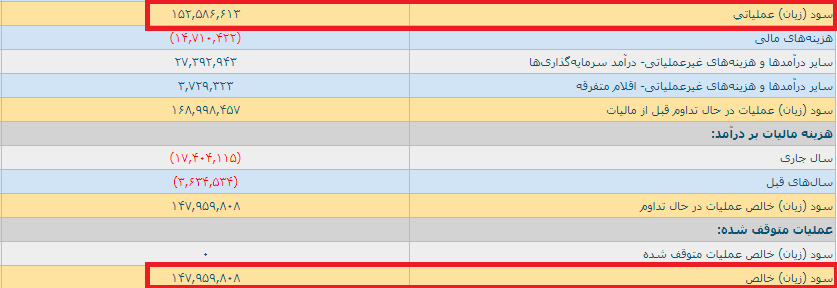

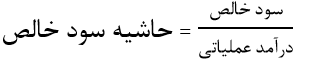

حاشیه سود خالص

یکی از نسبت های مالی محبوب و پر استفاده، حاشیه سود خالص است.

سود خالص شرکت، از کاهش مالیات و هزینههای مالی شرکت (مثل پرداخت قسط وام و ...) محاسبه میشود.

به زبان دیگر:

<<هزینههای مالیاتی و مالی- سود عملیاتی = سود خالص>>

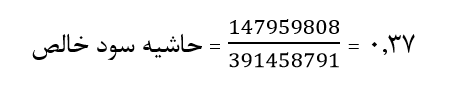

و در نتیجه حاشیهی سود خالص، با فرمول زیر محاسبه میشود:

مثلا در تصویر بالا حاشیه سود خالص فولاد به شکل زیر محاسبه میشود:

مثلا در تصویر بالا حاشیه سود خالص فولاد به شکل زیر محاسبه میشود:

بازده فروش چیست؟

یکی دیگر از نسبت های مالی، بازده فروش می باشد که از تقسیم سود عملیاتی شرکت به فروش خالص آن به دست خواهد آمد.

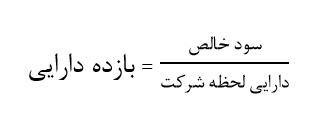

بازده دارایی چیست؟

این نسبت بازده سرمایهگذاری را بررسی میکند. یعنی به ازای پولی که وارد شرکت شده است، چه مقدار سود خالص برای شرکت تولید شده است. این نسبت از فرمول زیر حساب میشود:

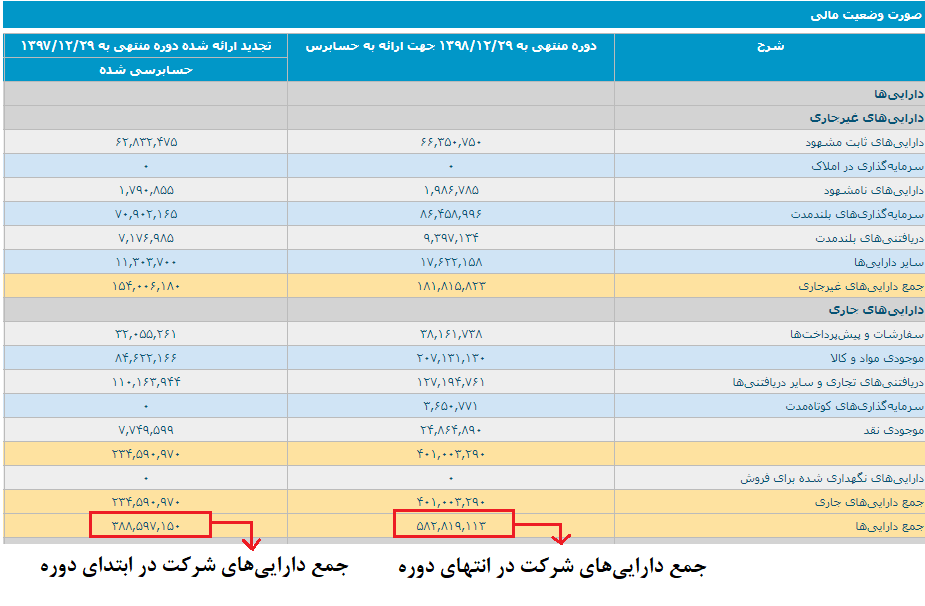

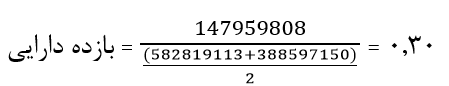

اما چون ترازنامهی شرکت هرسه ماه یکبار منتشر میشود، محاسبهی دقیق دارایی لحظهای شرکت ممکن نیست. به جای دارایی لحظهای شرکت، از میانگین دارایی شرکت در ابتدا و انتهای دورهی ترازنامه استفاده میکنیم. همانطور که در تصویر زیر مشخص است، در ترازنامه مجموع دارایی شرکت در ابتدا و انتهای دوره گزارش میشود.

بازده دارایی نماد فولاد با توجه به تصویر بالا به صورت زیر محاسبه میشود:

بازده دارایی نماد فولاد با توجه به تصویر بالا به صورت زیر محاسبه میشود:

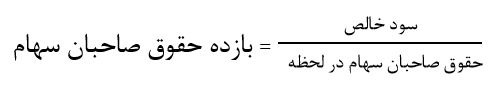

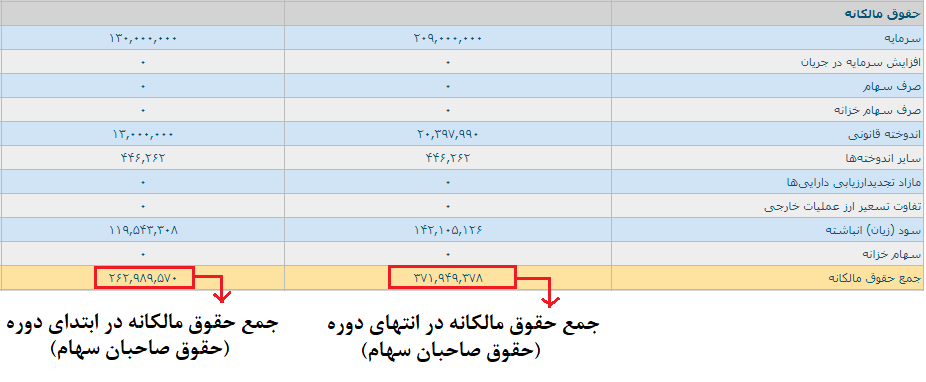

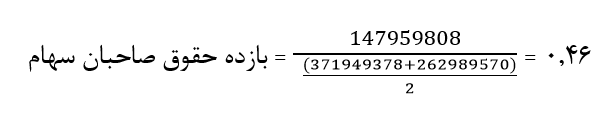

بازده حقوق صاحبان سهام (حقوق مالکانه)

این نسبت مالی مشخص میکند که به ازای هر ریال از حقوق صاحبان سهام، چه مقدار سود خالص توسط شرکت تولید شده است.

همانطور که درباره محاسبه دارییهای لحظهای شرکت گفتیم، امکان محاسبهی لحظهای حقوق صاحبان سهام وجود ندارد پس به جای آن، از میانگین حقوق صاحبان سهام استفاده میکنیم.

همانطور که درباره محاسبه دارییهای لحظهای شرکت گفتیم، امکان محاسبهی لحظهای حقوق صاحبان سهام وجود ندارد پس به جای آن، از میانگین حقوق صاحبان سهام استفاده میکنیم.

که با توجه به تصویر بالا، بازده حقوق صاحبان سهام به شکل زیر مشخص میشود:

که با توجه به تصویر بالا، بازده حقوق صاحبان سهام به شکل زیر مشخص میشود:

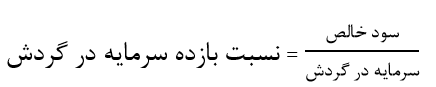

بازده سرمایه در گردش

این نسبت، تاثیر سرمایه در گردش شرکت در کسب سود را نشان میدهد. میدانیم سرمایهی در گردش یک شرکت با فرمول زیر محاسبه میشود:

<<بدهیهای جاری - داراییهای جاری = سرمایه در گردش>>

پس برای محاسبهی بازده سرمایه در گردش از فرمول زیر استفاده میکنیم:

نسبتهای کارایی (نسبتهای فعالیت)

این گروه از نسبت های مالی، بازده یک شرکت را در استفاده از منابع خود بررسی میکنند.

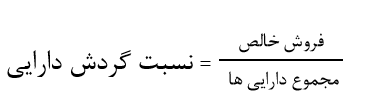

نسبت گردش دارایی

این نسبت تاثیر گردش داراییهای شرکت را در کسب درآمد نشان میدهد. معمولا برای تحلیل، مقدار این نسبت را برای چند سال گذشتهی شرکت محاسبه میکنیم. مقایسهی مقدار این نسبتها با هم نشان میدهد که زیاد شدن دارایی شرکت در افزایش درآمد آن اثر داشته است یا خیر.

درصورتی که در طی چند سال، این نسبت کم و کمتر شده باشد، نشان میدهد که افزایش دارایی در شرکت بدون برنامهریزی اتفاق افتاده یا اینکه شرکت در بازاریابی و پیدا کردن مشتری برای محصولات خود به مشکل برخورد کرده است.

این نسبت به شکل زیر محاسبه میشود:

برای یک شرکت اگر مقدار این نسبت در سالهای مختلف به شکل جدول زیر باشد:

برای یک شرکت اگر مقدار این نسبت در سالهای مختلف به شکل جدول زیر باشد:

| سال | 95 | 96 | 97 | 98 | 99 |

| نسبت گردش دارایی ها | 0.36 | 0.42 | 0.61 | 0.74 | 90 |

از آنجایی که این نسبت هرسال افزایش یافته، میتوان گفت که مدیریت شرکت در افزایش داراییها و بازاریابی محصولات خود خوب بوده و هر سال با افزایش داراییهای شرکت، مقدار فروش هم افزایش پیدا کرده است. این یعنی شرکت در استفاده و مدیریت دارایی های خود موفق عمل نموده است.

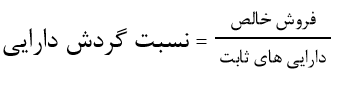

نسبت گردش داراییهای ثابت

ماهیت دارایی ثابت، کسب درآمد است. پس از یک شرکت انتظار میرود که اگر دارایی ثابتش بیشتر شد، درآمد بیشتری هم کسب کرده باشد. بنابراین یکی دیگر از نسبت های مالی مورد استفاده نسبت گردش دارایی های ثابت می باشد. این نسبت میزان تاثیر داراییهای ثابت بر کسب درآمد را نشان دهد.

از آنجایی که محاسبهی لحظهای دارایی ثابت امکانپذیر نیست (مانند محاسبهی مجموع داراییها در بازده دارایی)، از میانگین داراییهای ثابت ابتدا و انتهای دوره استفاده میکنیم.

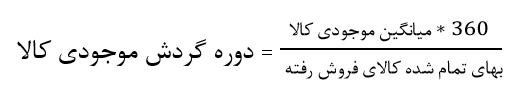

دوره گردش موجودی کالا

این نسبت مدتزمانی که کالا ی ساخته شده به فروش میرسد را نشان میدهد و از طریق فرمول زیر محاسبه میشود:

که در این فرمول، برای محاسبه میانگین موجودی کالا باید بین موجودی کالای شرکت در ابتدا و انتهای دوره میانگین گرفت.

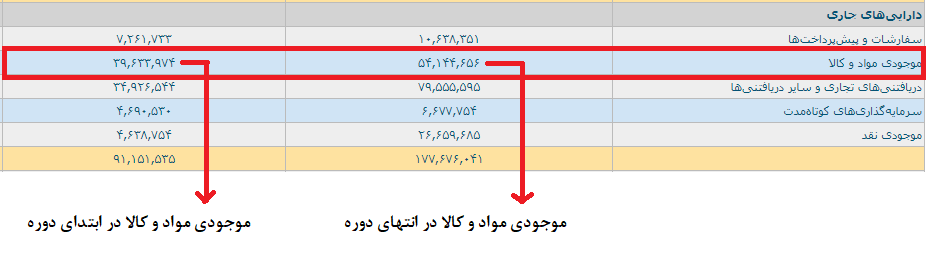

مثلا در تصویر زیر از صورت مالی سال ۱۳۹۸ نماد فملی:

میانگین موجودی کالا به شکل زیر محاسبه میشود:

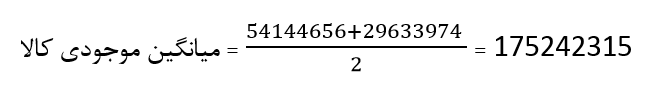

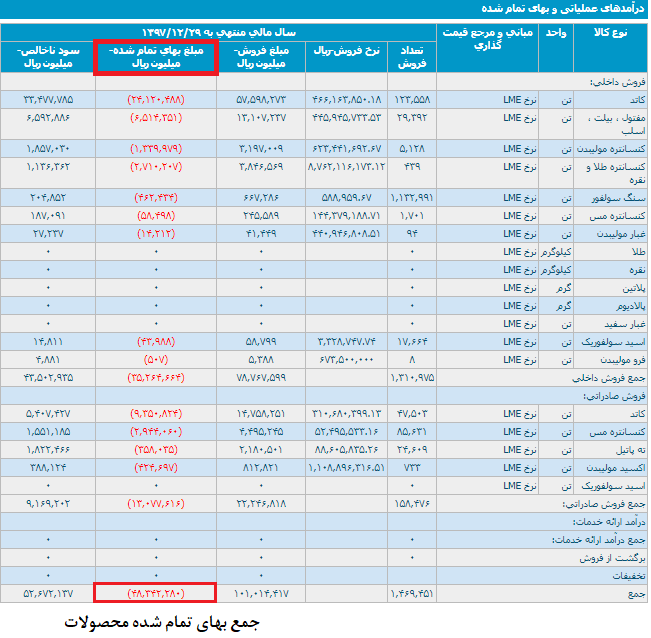

برای مشاهدهی بهای تمام شدهی محصولات شرکت هم به صفحهی اول گزارش تفسیری که در صورتهای مالی شرکت است مراجعه میکنیم.

در گزارش تفسیری طبق شکل زیر میتوانیم بهای تمام شدهی کالای شرکت را بدست بیاوریم:

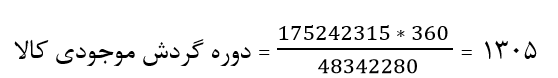

با توجه به تصویر، دورهی گردش موجودی کالای نماد فملی به شکل زیر محاسبه میشود:

با توجه به تصویر، دورهی گردش موجودی کالای نماد فملی به شکل زیر محاسبه میشود:

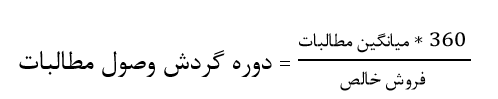

میانگین دوره وصول مطالبات

این نسبت، میانگین زمانی را که از فروش محصول تا وصول پول آن طول میکشد نشان میدهد. نسبت ذکر شده از طریق فرمول زیر محاسبه میشود:

دوره گردش در عملیات

دورهی گردش در عملیات، مجموع دو نسبت دورهی وصول مطالبات و دورهی گردش موجودی کالا است. به زبان ریاضی:

دوره گردش موجودی کالا + دوره وصول مطالبات = دوره گردش در عملیات

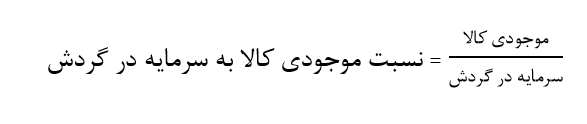

نسبت موجودی کالا به سرمایه در گردش

این نسبت، نشان میدهد که موجودی کالای شرکت چه حجمی از سرمایه در گردش را تشکیل داده است.

بزرگ بودن این نسبت، نشاندهندهی وجود مشکل در عملیات جاری شرکت است.

گفتیم سرمایه در گردش یک شرکت از فرمول زیر محاسبه میشود:

بدهیهای جاری – داراییهای جاری = سرمایه در گردش

برای محاسبهی نسبت موجودی کالا به سرمایهی در گردش از فرمول زیر استفاده میکنیم:

به عنوان مثال، سرمایه در گردش شرکت ملی مس ایران (با نماد فملی) در سال ۱۳۹۸ به صورت زیر است:

| موجودی کالا | دارایی جاری | بدهی جاری |

| 54144656 | 177676041 | 71537149 |

پس:

106138892= 71537149- 177676041= سرمایهی در گردش

و نسبت موجودی کالا به سرمایه در گردش فملی برابر با تقسیم موجودی کالا (ستون اول جدول فوق) به عدد به دست آمده برای سرمایه در گردش خواهد بود که حدودا برابر 0.5 می باشد.

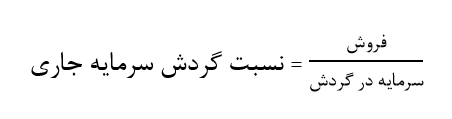

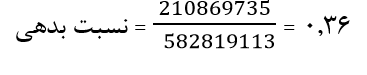

نسبت گردش سرمایه ی جاری

این نسبت قدرت تاثیر سرمایهی در گردش شرکت را در فروش محصولات نشان میدهد.

بزرگ بودن این نسبت به معنی کمبود قدرت تاثیر سرمایه است.

این نسبت به شکل زیر محاسبه میشود:

نسبتهای اهرمی

این گروه از نسبت های مالی، توانایی شرکت در پرداخت بدهیهای بلند مدت را مشخص میکنند. نام دیگر این نسبت، نسبت ساختار سرمایه است.

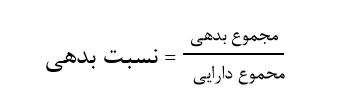

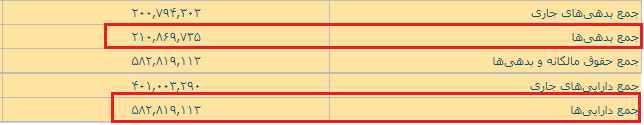

نسبت بدهی

بدهی، به دو نوع جاری و غیرجاری تقسیم میشود. نسبت بدهی که از نسبت های مالی بسیار محبوب است، توانایی پرداخت مجموع بدهیها با کل دارایی را بررسی میکند. نسبت بدهی به شکل زیر محاسبه میشود:

مثلا تصویر زیر از صورت مالی سال 1398نماد فولاد برداشته شده است:

مثلا تصویر زیر از صورت مالی سال 1398نماد فولاد برداشته شده است:

نسبت بدهی به شکل زیر محاسبه میشود:

این نسبت این موضوع را که کل بدهیهای شرکت فولاد مبارکه، به اندازه ۳۶ درصد از داراییهای آن است، نشان میدهد. یعنی در صورتی که شرکت بخواهد تمامی بدهیهایش با تمامی داراییهای خود تسویه کند، تنها ۳۶ درصد از داراییهای خود را باید بفروشد.

هرچه این نسبت به ۱ نزدیکتر باشد، یعنی میزان دارایی و بدهی شرکت هماندازه است. پس هرچه این نسبت کوچکتر باشد، بهتر است.

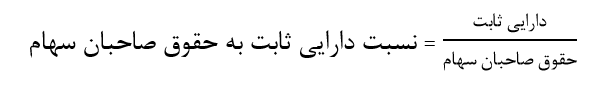

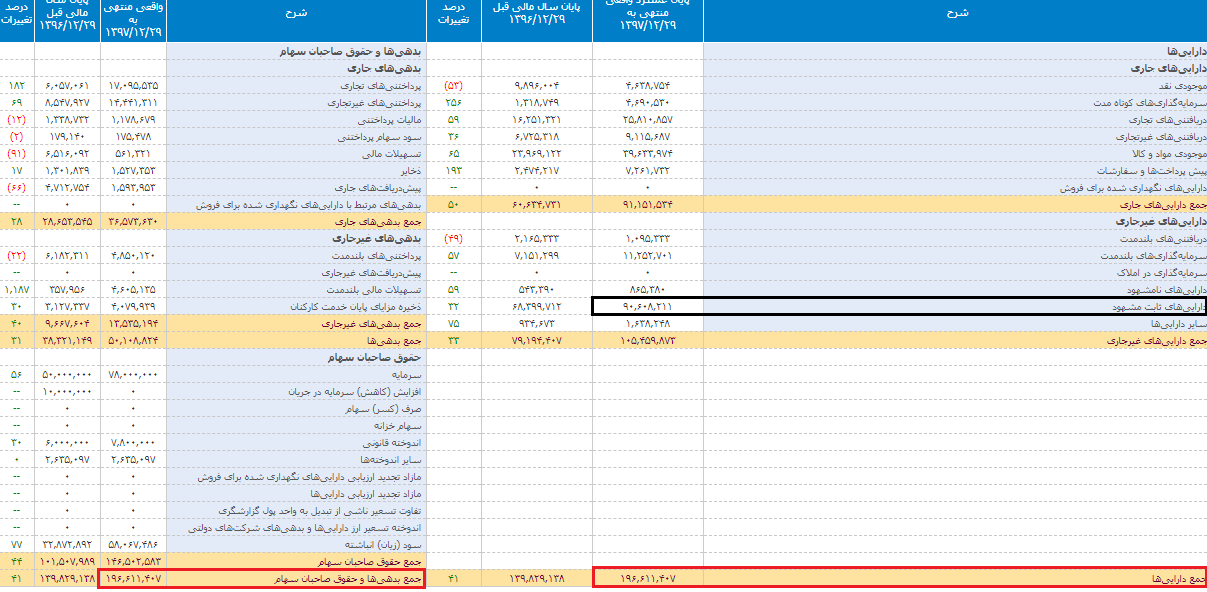

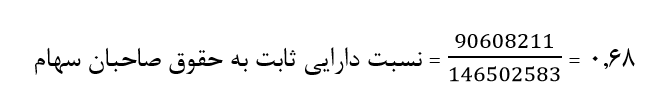

نسبت دارایی ثابت به حقوق صاحبان سهام (حقوق مالکانه)

این نسبت نشان میدهد که چه مقدار از حقوق صاحبان سهام برای خرید داراییهای ثابت صرف شده است. درواقع این نسبت مشخص میکند که چه مقدار از سرمایهگذاری سهامداران، از گردش عملیات جاری شرکت خارج شده است.

این نسبت از فرمول زیر محاسبه میشود:

گفتیم که در ترازنامه شرکت، باید دو طرف معادلهی زیر همیشه برابر باشند:

حقوق صاحبان سهام (یا حقوق مالکانه) + جمع بدهیها = جمع داراییها

به عنوان مثال، در ترازنامهی شکل زیر مساوی بودن دو طرف عبارت بالا مشخص می باشد:

با توجه به این تصویر، نسبت مورد بررسی به شکل زیر محاسبه میشود:

نسبت کل بدهی به حقوق صاحبان سهام

این نسبت وضعیت طلبکاران را در مقایسه با صاحبان سهام شرکت بررسی کرده و از فرمول زیر محاسبه میشود:

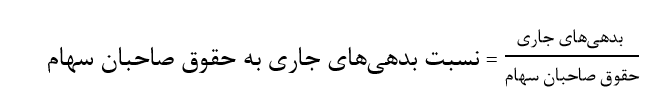

نسبت بدهی جاری به حقوق صاحبان سهام

این نسبت ارتباط بدهیهای جاری و حقوق صاحبان سهام شرکت را مشخص میکند. بزرگ بودن این نسبت و افزایش آن در طول سالهای مختلف، نشان دهندهی این است که شرکت باید در ساختار سرمایهای خود بازنگری داشته باشد.

این نسبت به شکل زیر محاسبه میشود:

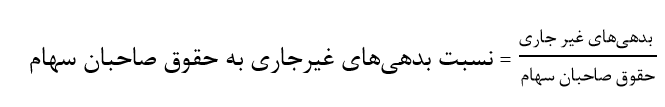

نسبت بدهی غیرجاری به حقوق صاحبان سهام

این نسبت هم مثل نسبت قبلی، ارتباط بدهیهای غیرجاری (بلند مدت) را با حقوق صاحبان سهام مشخص میکند.

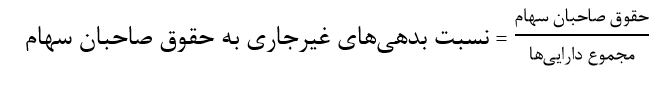

نسبت مالکانه

این نسبت مشخص میکند که چه بخشی از داراییهای شرکت به صاحبان سهام تعلق داشته و از فرمول زیر محاسبه میشوند:

نسبت های ارزشگذاری و رشد سهم

درآمد هر سهم (EPS)

EPS سهم بیانگر این است که چه مقدار از سود خالص شرکت به هر برگه سهم تعلق میگیرد و از تقسیم مقدار کل سود خالص شرکت بر تعداد سهام شرکت به دست می آید.

با مراجعه به تابلوی هر سهم در سایت tsetmc میتوانید EPS هر سهم را بر مبنای چهار صورت مالی آخر مشاهده کنید.

نسبت P/E که از تقسیم قیمت سهم به EPS آن به دست می آید، از نسبت های مالی پر استفاده بوده و به اصطلاح برخی به پدربزرگ نسبت های مالی معروف می باشد. واضح است که هر چه مقدار P/E سهم در مقایسه با هم گروهی های خود پایین تر باشد، یعنی آن سهم به نسبت سودی که می سازد، با قیمت پایین تری در حال معامله است.

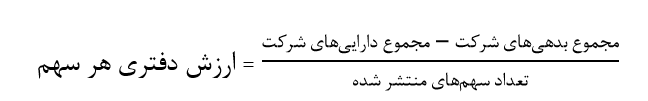

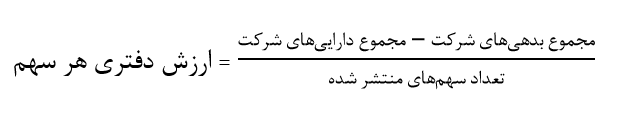

ارزش دفتری هر سهم

ارزش دفتری هر سهم بر اساس فرمول زیر محاسبه میشود:

گفتیم که:

جمع بدهیها - جمع داراییها = حقوق صاحبان سهام (یا حقوق مالکانه)

در واقع میتوانیم بگوییم ارزش دفتری سهم حاصل تقسیم حقوق مالکانه بر تعداد سهمهای شرکت است. اگر قیمت سهم کمتر از ارزش دفتری هر سهم باشد، نشان میدهد که در حال حاضر قیمت سهم احتمالا ارزنده است.

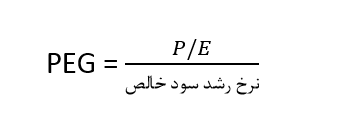

نسبت PEG

این نسبت از فرمول زیر مجاسبه میشود:

برای محاسبهی نرخ رشد سالانه درآمد، راههای مختلفی وجود دارد. مثلا میتوان میانگین رشد سود طی چند سال گذشته را حساب کرد:

شرکت الف

قیمت هر سهم: 4600 ریال

EPS امسال: 209 ریال

EPS سال پیش: 174 ریال

شرکت ب

قیمت هر سهم: 8000 ریال

EPS امسال: 267 ریال

EPS سال پیش: 178 ریال

باتوجه به این اطلاعات، دادههای زیر برای هر شرکت قابل محاسبه هستند:

شرکت الف

نرخ رشد سود خالص = 20 درصد

P/E = 22

PEG =1.1

شرکت ب

نرخ رشد سود خالص = 50 درصد

P/E = 30

PEG =0.6

بین دو شرکت الف و ب، شرکت الف برای بسیاری از سرمایهگذاران احتمالا جذابتر است زیرا نسبت P/E پایینتری دارد.

اما از سوی دیگر، هرچه مقدار PEG کمتر باشد، نشان دهنده این است که اگر شرکت بتواند نرخ رشد سود خود را تکرار کند، از پتانسیل بالاتری برای بهبود P/E برخوردار خواهد بود.

نسبت قیمت به فروش (P/S)

این نسبت نیز از نسبت های مالی پرکاربرد است. این نسبت بهتر است با میانگین بلند مدت خود مقایسه شود. به عنوان مثال اگر میانگین بلند مدت P/S سهم الف برابر 2 است اما این نسبت در حال حاضر برای سهم به مقدار 5 رسیده، پس احتمالا سهم مستعد افت قیمتی می باشد.

این نسبت با تقسیم ارزش بازار سهم بر کل فروش 12 ماه اخیر، محاسبه میشود:

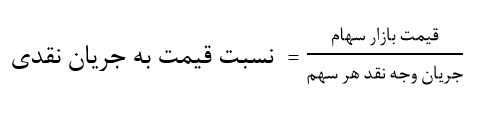

نسبت قیمت به جریان نقدینگی (P/CF)

این نسبت قیمت سهم را بر اساس جریان نقدینگی عملیاتی شرکت در ۱۲ ماههی اخیر محاسبه میکند. این نسبت، برای مقایسهی شرکتها به اعتقاد برخی بهتر از نسبت P/E است چون مواردی از قبیل استهلاک و تخفیف درآمد در آن تاثیری ندارد.

این نسبت به شکل زیر محاسبه میشود:

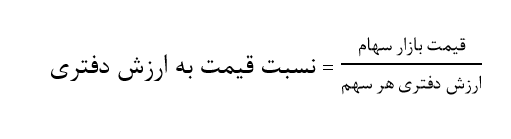

نسبت قیمت به ارزش دفتری (P/BV)

گفتیم که ارزش دفتری هر سهم به شکل زیر محاسبه میشود:

نسبت P/BV یا به اصطلاح P/B از طریق فرمول زیر محاسبه میشود:

جمع بندی

در این مقاله به طور مفصل با انواع نسبت های مالی موجود برای سهام آشنا شدیم. هر کدام از این نسبت ها کاربرد خاص خود را دارند. به عنوان مثال نسبت های حاشیه سود برای پیشبینی سود شرکت در آینده مورد استفاده قرار میگیرند. همچنین از بعضی از این نسبت ها مانند نسبت P/E یا P/S می توان برای ارزش گذاری سهام استفاده کرد. در هر صورت، برای اینکه بتوانیم تحلیل مناسبی از وضعیت شرکت های مختلف داشته باشیم، درک این نسبت های مالی بسیار می توانند برای ما مفید باشند.