در بازارهای مالی و به خصوص سهام، اصطلاحات و اعداد و نسبت های زیادی وجود دارد که یک سرمایه گذار وتحلیلگر باید آنها را یاد بگیرد. یکی از این اصطلاحات که در بازار سهام کاربرد دارد، نسبت P/E می باشد که در سراسر جهان از آن به عنوان پدربزرگ نسبت های مالی یاد می شود. نسبت P/E در واقع نسبت قیمت بازار سهام یک شرکت به سودی است که آن شرکت به ازای هر سهم در طول یک دوره ی دوازده ماهه می سازد. در ادامه بیشتر این مفهوم را توضیح خواهیم داد.

EPS یا سود تقسیمی هر سهم چیست؟

همانطور که می دانید، تنها هدف یک شرکت از فعالیت، فروش محصولات خود و کسب درآمد و سود برای کارکنان و سهامداران خود می باشد. شرکت های بورسی در هر سه ماه، گزارشی را تحت عنوان صورت های مالی خود منتشر می کنند که خود شامل چند گزارش مجزا می باشد. یکی از این گزارش ها، گزارش صورت سود و زیان می باشد که در آن شرکت مجموع درآمد ها و مخارج خود را در طی آن دوره، ثبت می کند. بعد از کسر مخارج و مالیات و برخی موارد دیگر از درآمد شرکت، مبلغ باقی مانده به عنوان سود خالص شرکت ثبت می شود که با تقسیم این مبلغ بر تعداد سهام شرکت، سود خالص ساخته شده به ازای هر سهم به دست می آید. این مبلغ در واقع همان EPS سهم یا Earnings Per Share در آن دوره ی مالی می باشد.

نسبت P/E چیست؟

همانطور که گفته شد، سود ساخته شده به ازای هر سهم در طول یک دوره، EPS سهم در آن دوره نامیده می شود. هنگامی که از EPS بدون اشاره به اینکه برای چه دوره و مدتی است، صحبت می شود، منظور در واقع یک دوره ی 12 ماهه یا یکساله می باشد که در نتیجه شرکت در آن دوره چهار بار صورت های مالی خود را در کدال منتشر کرده است. حال اگر قیمتی که سهام شرکت در بورس اوراق بهادار معامله می شود، بر سود ساخته شده توسط شرکت در طول یکسال تقسیم شود، نسبتی به دست می آید که به آن نسبت P/E سهم گفته می شود.

انواع نسبت P/E

نکته مهم: نسبت P/E را بر اساس انواع EPS می توان محاسبه کرد. بنابراین حتما انواع EPS را در مقاله ی مربوطه مطالعه نمایید تا در ادامه ی این مقاله به مشکل نخورید. اما توجه داشته باشید که در محاسبه ی همه ی نسبت های P/E منظور از P در واقع همان ارزش بازاری سهام مربوطه می باشد.

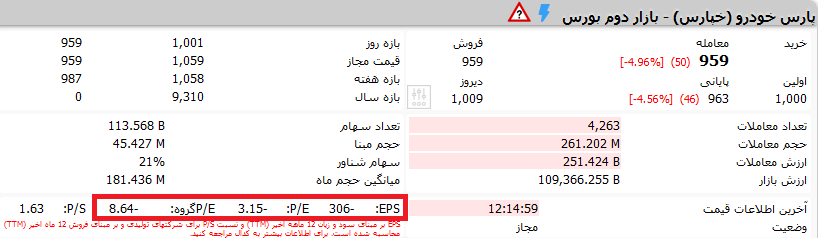

P/E به روش TTM

مطابق شکل فوق در صفحه ی هر نماد در سایت tsetmc نسبت P/E نوشته شده است. همینطور در زیر آن مطلبی نوشته شده است که EPS و P/E بر اساس TTM محاسبه شده اند. محاسبه ی P/E به روش TTM در واقع به این صورت است که قیمت بازار هر سهم به EPS آن سهم که به روش TTM محاسبه شده، تقسیم شود.

به عنوان مثال فرض کنید اکنون در پاییز 1400 قرار داریم و قیمت بازاری یک سهم 2100 تومان بوده و چهار صورت مالی آخر سهم نیز به شرح زیر باشد:

سود هر سهم در پاییز 1399 : 100 تومان

سود هر سهم در زمستان 1399: 80 تومان

سود هر سهم در بهار 1400 : 90 تومان

سود هر سهم در تابستان 1400 : 80 تومان

بنابراین EPS سهم به روش TTM برابر خواهد بود با:

100+80+90+80 = 350 تومان

در نتیجه P/E سهم به روش TTM برابر می شود با:

2100/350 = 6

P/E پیشبینی

در بعضی دوره ها، سازمان بورس و اوراق بهادار شرکت ها را ملزم می کند که پیشبینی خود را از سودی که تا انتهای سال مالی به ازای هر سهم می سازند، با هر بار انتشار گزارش صورت مالی در هر سه ماه، اعلام کنند. (البته در بعضی دوره ها نیز انتشار این گزارش بنا به دلایلی متوقف می شود) در نتیجه به این سود که توسط خود شرکت پیشبینی می شود، EPS پیشبینی می گویند و به نسبت P/E که بر این اساس به دست می آید، P/E پیشبینی گفته می شود. به عنوان نمونه در مثال مورد بررسی، اگر شرکت در آخرین گزارش صورت مالی خود پیشبینی کرده باشد که سود هر سهم تا انتهای سال مالی به 420 تومان می رسد، نسبت P/E که از این طریق محاسبه می شود، برابرست با:

2100/420 = 5

P/E فوروارد

اگر EPS سهم به روش فوروارد محاسبه شده و قیمت بازار سهم بر آن تقسیم شود، P/E فوروارد سهم به دست می آید. مثال مورد بررسی خود را در نظر می گیریم:

قیمت کنونی سهم: 2100 تومان

EPS دوره بهار : 90 تومان

EPS دوره تابستان : 80 تومان

سال مالی : انتهای زمستان

Forward EPS = 90 + (80+80+80) = 330 تومان

Forward P/E = 2100/330 = 6.36

P/E منفی چیست؟

در مطلب EPS بیان کردیم که سود هر سهم شرکت به هر دلیلی می تواند منفی باشد که به معنای زیانده بودن شرکت می باشد. پس واضح است که اگر قیمت سهم را که عددی مثبت می باشد، بر این مقدار تقسیم کنیم، نسبت P/E سهم نیز منفی می شود.

مقایسه نسبت P/E سهام مختلف

یکی از راه های مقایسه ی بنیادی سهام شرکت های مختلف، مقایسه ی نسبت P/E آنها می باشد. معمولا چون آینده ی قیمت سهام برایمان اهمیت دارد، معمولا P/E فوروارد سهام با یکدیگر مقایسه می شود. نکته ای که در این خصوص اهمیت دارد، اینست که سهام یک گروه بهتر است تا با یکدیگر مقایسه شوند نه با سهام دیگر گروه ها. واضح است که شرکت هایی که P/E منفی دارند، نباید با شرکت های دارای P/E مثبت مقایسه شوند و هنگام مقایسه باید این دسته از سهام کنار گذاشته شوند.

همچنین مشخص است که هر چه P/E یک سهم نسبت به همگروهی ها پایین تر باشد، آن سهم از پتانسیل رشد بالاتری برخوردار است و می تواند در واچ لیست ما قرار گیرد. به عنوان مثال بعد از محاسبه ی P/E فوروارد چهار شرکت سیمانی، P/E فوروارد آنها به ترتیب برابر با 8 و 10 و 7 و 9 می شود. این بدان معناست که اگر قصد سرمایه گذاری در یک شرکت سیمانی را داریم، شرکت سوم از این نقطه نظر، می تواند نسبت به سایر همگروهی ها در اولویت باشد.

برای اطلاعات عمومی شما، از نظر رتبه بندی مقدار P/E، معمولا شرکت های گروه پتروشیمی، پالایشی، فلزات اساسی و استخراج کانه های فلزی، دارای پایین ترین P/E ها در بازار بورس ایران می باشند.

P/E بانک چیست؟

بانک مرکزی در هر زمان، نرخ بهره ی بین بانکی را با توجه به سیاست های پولی کشور تعیین می کند. P/E بانک در واقع معکوس نرخ بهره می باشد. یعنی اگر مثلا نرخ بهره ی بانک در یک دوره برابر 20 درصد باشد، یعنی اگر شما 100 میلیون در بانک بگذارید، بانک بعد از یکسال 20 میلیون سود به شما پس می دهد. بنابراین P/E بانک برابر خواهد بود با:

100/20 = 5

برای کل بازار سرمایه، در هر زمان می توان یک نسبت P/E کلی محاسبه کرد که این کار توسط برخی شرکت ها و نرم افزار ها انجام می شود. اگر P/E کلی بازار سرمایه از P/E بانک کمتر باشد، معمولا پول ها به سمت بازار سرمایه می آیند. در غیر این صورت جریان پول بیشتر به سمت بانک خواهد بود. اکنون دیگر می توانید درک کنید که چرا هر بار نرخ بهره بالا می رود، شاخص بورس واکنش منفی از خود نشان می دهد.

جمع بندی

در این مقاله با یک مفهوم مهم در بازار سهام به نام نسبت P/E آشنا شدیم. این نسبت را می توان مهم ترین نسبت مالی دانست که درک و محاسبه ی درست آن می تواند به تحلیلگران بنیادی در روند ارزش گذاری سهام کمک بسیار زیادی نماید.