تحلیلگر بنیادی به شخصی گفته میشود که با توجه به شرایط کلی اقتصاد کشور و وضعیت اقتصاد بینالمللی به بررسی صنایع و شرکتها پرداخته؛ با محاسبهی ارزش ذاتی و عوامل پیشروی شرکتها به سرمایهگذاری در سهام شرکتهای بورسی میپردازد. در واقع تحلیلگران باتوجه به گذشتهی عملکرد یک شرکت سعی در پیشبینی روند رشد قیمت و سودسازی آن در آینده میکنند.

چطور تحلیل بنیادی انجام دهیم؟

حسابداران و مسئولین مالی هر شرکت موظفند که صورتها و گزارشات مالی با اهمیت را تهیه، تنظیم و منتشر کنند. همچنین برای ملاحظه صورتهای مالی و گزارشات با اهمیت شرکتهای پذیرفته شده در بورس باید به سامانهی کدال مراجعه کرد.

تمام صورتهای مالی و گزارشاتی که به فعالیت های مالی محقق شده یا ممکن است در آینده بر صورت سود و زیان و وضعیت داراییها تاثیر بگذارد، از اهمیت خاصی برخوردار است. تحلیلگر بنیادی براساس این دادهها میتواند با تحلیل درست به اهداف مورد نظر که همان کسب سود در سرمایهگذاری است دست پیدا کند.

تحلیلگر بنیادی به چه داده هایی نیازمند است؟

ترازنامه یا صورت وضعیت مالی؛ به صورتی از تمام داراییها، بدهیها یا حسابهای پرداختی، سرمایه یا حقوق صاحبان سهام گفته میشود که از طریق فرمول زیر تهیه و تنظیم میشود:

حقوق صاحبان سهام (سرمایه ) + بدهی ها = دارایی ها

صورت سود و زیان: به گزارشی گفته میشود که در آن تمام جریانات درآمدهای شرکت از تمام هزینهها کسر میشود، حاصل آن اگر مثبت باشد فعالیت شرکت به سود انجامیده و اگر منفی باشد فعالیت شرکت در دورهی زمانی مورد نظر به زیان انجامیده است.

صورت جریانهای نقدی: به لیستی از تمام پرداختها و دریافتهای نقدی گفته میشود که توسط شرکت در دورهی مورد نظر انجام گرفته است.

گزارش فعالیتهای ماهیانه: این گزارشات در واقع همهی فعالیتهای یک شرکت اعم از تولیدوفروش و هر فعالیت عملیاتی که در دورهی یک ماهه انجام داده را نشان میدهد.

گزارشات مجامع: به صورت جلسههای مجامع عادی و فوق العادهی شرکتها توجه کنید، این گزارشات میتوانند برنامههای توسعهای پیش روی شرکت و همچنین برنامههای تجدید ارزیابی را در شرکتهای بورسی نشان دهند و باید توسط سهامداران مورد توجه قرار گیرند.

گزارشات تفسیری: به گزارشاتی گفته میشود که در آن به صورت جامع عملکرد شرکت مورد بررسی قرار میگیرد و شامل تمام صورتهای جانبی و برآوردهای مربوط به تمام حوزهها از جمله درآمد و بهای تمام شده، گردش موجودی کالا، خرید و مصرف مواد اولیه است. هزینههای تولید عمومی و اداری شرکت، نرخ فروش محصولات، صورت وضعیت منابع ارزی (در شرکتهایی که مواد اولیه خود را وارد میکنند یا کالای خود را صادر میکنند)، وضعیت طرحهای توسعهای در حال اجرا، وضعیت سرمایه گذاریهای داخلی و خارجی شرکت، صورت منابع مالی برای تامین سرمایه مورد نیاز و برنامهی شرکت برای تقسیم سود ارائه میشود.

ترازنامه به چه کار می آید؟

ترازنامه در اصل یک جدول کلی از تمام متعلقات یک شرکت است. تقریبا تمام جزئیات میتوانند در بلند مدت و میان مدت مهم باشند.

اولین معیار: همانطور که که در بالا گفتیم داراییها از بدهیها و حقوق صاحبان سهام تشکیل میشوند ودر اینجا با قسمت بدهیها سروکار داریم، باید چک کنیم که چه میزان از داراییهای ما از بدهی تشکیل شدهاند و در واقع با این روش حقوق مالکان و صاحبان سهام بدست میآید. طبیعتا هر چقدر یک واحد تولیدی، خدماتی یا تجاری از بدهی بیشتری برخوردار باشد اعتبار کمتری دارد و باید روند بدهیها مورد بررسی قرار گیرد (شرکتهای که حقوق صاحبان سهمشان از بدهیهایش کمتر باشد شامل ماده ۱۴۱ میشوند).

دارایی ها – بدهی ها = حقوق صاحبان سهام

معیار دوم؛ نسبت جاری: در این نسبت با توجه به میزان داراییهای جاری و بدهیهای جاری میتوانیم قدرت پرداخت بدهیهای کوتاه مدت شرکت را متوجه شویم.

.png)

معیار سوم؛ نسبت نقدی: این نسبت دربارهی قدرت موجودی نقد شرکت در پرداخت بدهیهای جاری کار میکند.

.png)

هرچه عدد بدست آمده از دوفرمول بالا بزرگتر باشد برای شرکت مورد نظر مطلوبیت بیشتری دارد.

کاربرد صورت سود و زیان و نسبت های مورد نظر

در صورت سود و زیان؛ جدولی مشاهده میکنید که متشکل از بخشهای گوناگونیست و میزان سود ناخالص و سود خالص و بهای تمام شده برای شرکتهای تولیدی که در آن گزارش میشود و برای تحلیلگران بنیادی ارزش بالایی دارد و از آن اطلاعات با اهمیت زیادی استخراج میشود.

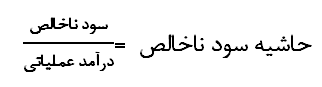

ابزار اول؛ حاشیه سود ناخالص: برای بدست آوردن این نسبت ما به قیمت سود ناخالص و درآمد احتیاج داریم تا بتوانیم برآیند درستی از سود تولیدات یا خدمات شرکت داشته باشیم. شرکتهای که به ازای تولید بیشتر و فروش بیشتر سود بیشتری کسب میکنند با این نسبتها قابل بررسی هستند. توجه داشته باشید که روند افزایش حاشیهی سود ناخالص هر دوره نسبت به دورهی قبل جز مهمترین سیگنالهای تحلیل بنیادی است.

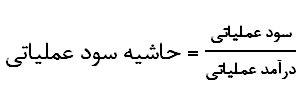

ابزار دوم؛ حاشیه سود عملیاتی: در صورت کسر نمودن هزینه های تولید مانند هزینه حقوق و اداری و تبلیغات و ... حاشیه سود خالص عملیاتی بدست می اید و با تقسیم سود عملیاتی بر درآمد عملیاتی حاشیه سود عملیاتی بدست می آید در این نسبت نیز روند افزایش و یا کاهش نسبت به دوره های گذشته اهمیت بالایی دارد .

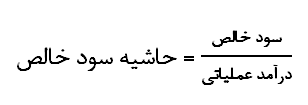

ابزار سوم؛ حاشیه سود خالص: برای محاسبهی حاشیهی سود خالص باید از سود ناخالص تمام هزینهها را کم کنیم و به مبلغ سود (زیان) خالص برسیم که مهمترین آیتم موجود در صورت سودوزیان است و با تقسیم بر درآمد عملیاتی به حاشیه سود خالص میرسیم.

توجه: نسبتهای مالی فراوانی در بازار وجود دارند که در ادامه به بخشی از آنها اشاره کردیم.

فوت های کوزه گری

همانطور که میدانید تحلیلگری و معاملهگری مانند هرحرفهی دیگری نیاز به تجربه و اصول کاربردی دارد و شخص تحلیلگر باید با توجه به اصول و استراتژی شخصی خود وارد معامله شده و اقدام به خرید سهام کند. حتما توجه داشته باشیم که با خرید سهام هرشرکت در سود و زیان آن شرکت شریک هستیم، پس باید با دید باز و استفاده از تمام اصول اقدام به خرید سهام کنیم.

یکی از فوتهای مهم کوزهگری نسبت قیمت بر سود هر سهم است که از آن به عنوان زیر یاد میشود:

P/E

توجه داشته باشیم که خیلی از معاملهگران بنیادی با روندهای سود سازی سروکار دارند و ممکن است خیلی از شرکتهای به ظاهر زیان ده را خریداری کنند و با آنها به سود سازی برسند.

برای اطلاع از استراتژیهای بیشتر حتما موضوع استراتژی کانسلیم را مطالعه فرمایید.

سخن آخر

تحلیل بنیادی سهام چکیده ای از تمام تحولات اقتصادی ، سیاسی ، قرارداد ها و گشایشات سیاسی در عرصه بین المللی و دستخوش شرایط کلی اقتصاد کلان است و تحلیل گر با تجربه همیشه به تمام عوامل داخلی و خارجی شرکت و چشم انداز های صنعت مورد نظر اقدام به سرمایه گذاری مینماید

تجارب هر معامله گر مانند یک کتاب مقدس از بازار است. تجربیاتتان را در اختیار ما و سایر معاملهگران بگذارید.