صورت جریان وجوه نقد (صورت گردش وجوه نقد یا صورت جریانهای نقدی) یکی از گزارشهایی است که شرکتها در صورت مالی خود منتشر میکنند. به زبان ساده این گزارش مثل یک پرینت حساب بانکی از شرکت است که دقیقا نشان میدهد چه مقدار پول از چه محلی وارد شرکت شده است و شرکت این پول را چگونه و در کجا خرج کرده است.

رابطه انواع شرکت ها با جریان های وجوه نقد

قبل از اینکه بخواهیم توضیحات بیشتری دربارهی صورت جریان وجوه نقد دهیم، باید کمی دربارهی انواع شرکتها و موضع فعالیتشان توضیح دهیم. در مبحث صورتهای مالی گفتیم که میتوانیم شرکتها را بر اساس موضوع فعالیتشان به سه دستهی کلی تقسیمبندی کنیم:

- شرکتهای تولیدی

- شرکتهای خدماتی

- شرکتهای سرمایهگذاری

شرکتهای تولیدی از آنجایی که مواد اولیه میخرند و با استفاده از این مواد اولیه، محصولی را تولید میکنند، صورتهای مالیشان با دسته بندیهای دیگر کمی متفاوت خواهد بود. شرکتهای خدماتی و سرمایهگذاری چیزی را به عنوان مواد اولیه خریداری نمیکنند. در نتیجه به اصطلاح هزینهی عملیاتی هم ندارند اما شرکتهای تولیدی از آنجایی که تولید محصولاتشان نیازمند وجود مواد اولیه است، همواره مقداری از پول خود را صرف خرید مواد اولیه خود میکنند که به این هزینه، هزینهی عملیاتی میگوییم. به زبان سادهتر، هزینهی عملیاتی شرکت، پولی است که آن شرکت برای تهیه مواد اولیه در جهت انجام عملیات خود صرف میکند.

بخش های مختلف صورت جریان وجوه نقد

این گزارش به صورت کلی شامل سه بخش است:

- جریانهای نقدی حاصل از فعالیتهای عملیاتی

- جریانهای نقدی حاصل از فعالیتهای سرمایهگذاری

- جریانهای نقدی حاصل از فعالیتهای تامین مالی

البته برای شرکتهایی با موضوع فعالیت خدماتی و سرمایهگذاری، گزارش شامل ۵ بخش زیر است:

- فعالیتهای عملیاتی

- فعالیتهای سرمایه گذاری

- فعالیتهای تامین مالی

- بازده سرمایهگذاریها و سود پرداختنی بابت تامین مالی

- مالیات بردرآمد

صورت جریان وجوه نقدی حاوی چه اطلاعاتی است؟

به زبان ساده برای هر بخش میتوان گفت:

- فعالیتهای عملیاتی: این بخش ورود و خروج پولی را گزارش میکند که مربوط به عملیات شرکت است. عملیات شرکت هم میتواند تولید محصول یا ارائهی خدمات یا سرمایهگذاری باشد.

- فعالیتهای سرمایه گذاری: این قسمت ورود و خروج پولی را گزارش میکند که شرکت سرمایهگذاری کرده است. فعالیتهای سرمایه گذاری شرکت میتواند خرید یا فروش داراییهای ثابت مشهود یا سرمایه گذاریهای بلند مدت باشد.

- فعالیتهای تأمین مالی: این قسمت شامل گزارش ورود و خروج پولی است که در شرکت به خاطر فعالیتهای تأمین مالی انجام شده است. تأمین مالی به زبان ساده به فعالیتی میگویند که شرکت با آن سرمایه مورد نیاز برای پیشبرد اهداف خود را تأمین میکند. این سرمایه میتواند از طریق دریافت وام از بانک، افزایش سرمایه و... صورت بگیرد.

فعالیت های عملیاتی

در گزارش صورت جریان وجوه نقدی، به صورت کلی، فعالیتهای عملیاتی شامل فعالیتهای اصلی شرکت است که باعث ایجاد درآمد میشود. این فعالیتها برای شرکتهای تولیدی شامل تولید و فروش کالا، برای شرکتهای خدماتی ارائه خدمات و برای شرکتهای سرمایهگذاری، سرمایهگذاریهای آن شرکت است. هزینهها و درآمدهای مرتبط با این بخش در محاسبه سود (یا زیان) عملیاتی در صورت سود و زیان شرکت استفاده میشود.

نکته: وقتی یک عدد در صورت مالی درون پرانتز یا به رنگ قرمز گزارش میشود، معنایش این است که این عدد از صورت مالی کم خواهد شد. به زبان سادهتر، اعداد منفی در صورتهای مالی یا درون پرانتز قرار میگیرند یا به رنگ قرمز نمایش داده میشوند.

۱. شرکت های خدماتی و سرمایه گذاری

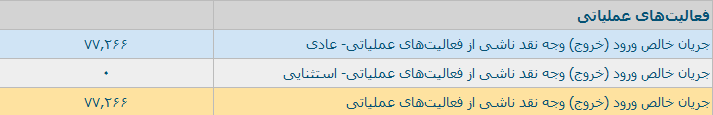

همانطور که در عکس قابل مشاهده است، این قسمت برای شرکتهای خدماتی و سرمایهگذاری شامل دو مورد زیر است:

- جریان خالص ورود (خروج) وجه نقد ناشی از فعالیتهای عملیاتی-عادی

- جریان خالص ورود (خروج) وجه نقد ناشی از فعالیتهای عملیاتی-استثنایی

ردیف سوم هم در واقع جمع این دو مورد است.

در مورد اول یا همان «جریان خالص ورود (خروج) وجه نقد ناشی از فعالیتهای عملیاتی-عادی»، ورود یا خروج پولی گزارش میشود که به عملیاتی که شرکت انجام میدهد، مربوط است.

مورد دوم یا همان «جریان خالص ورود (خروج) وجه نقد ناشی از فعالیت های عملیاتی-استثنایی» به ورود یا خروج پولی گفته میشود که با عملیات شرکت ارتباط دارد، اما همیشگی نیست. این یعنی در حالتهایی خاص ممکن است برای شرکت هزینههایی ایجاد شود یا به شرکت پولی تزریق شود که همیشگی نیست ولی به عملیاتی که شرکت انجام میدهد، ارتباط دارد. مثلا این هزینهها میتواند دربارهی استهلاک دستگاه، وقوع حوادث غیرمترقبه و... باشد.

۲. شرکت های تولیدی

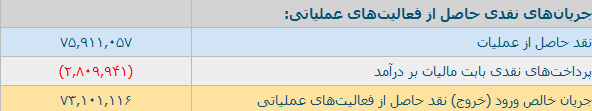

این قسمت از صورت جریان وجوه نقد برای شرکتهای تولیدی به شکل عکس بالا و شامل دو بخش زیر است:

- نقد حاصل از عملیات

- پرداختهای نقدی بابت مالیات بر درآمد

«نقد حاصل از عملیات» شامل پولی است که به خاطر عملیات شرکت به آن وارد شده است و «پرداختهای نقدی بابت مالیات بر درآمد» هم پولی است که شرکت برای مالیات بر درآمد پرداخت کرده است. نکتهی مهم این است که مقدار نقد حاصل از عملیات با درآمد عملیاتی که در صورت سود و زیان گزارش میشود، اختلاف دارد و این اختلاف به این خاطر است که شرکتها عموما همه محصولات خود را به صورت نقدی نمیفروشند. برخی از محصولات شرکت به صورت اعتباری (مثلا با پرداخت چک از طرف خریدار) خریداری میشود. نقد حاصل از عملیات، میزان پول نقدی است که شرکت از طریق فروش محصولاتش (چه به صورت چک وصول شده یا پول نقد) دریافت کرده است.

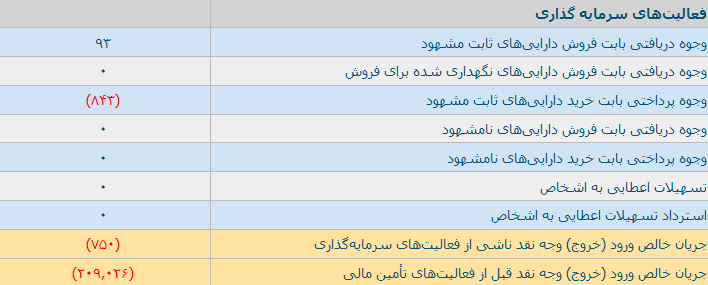

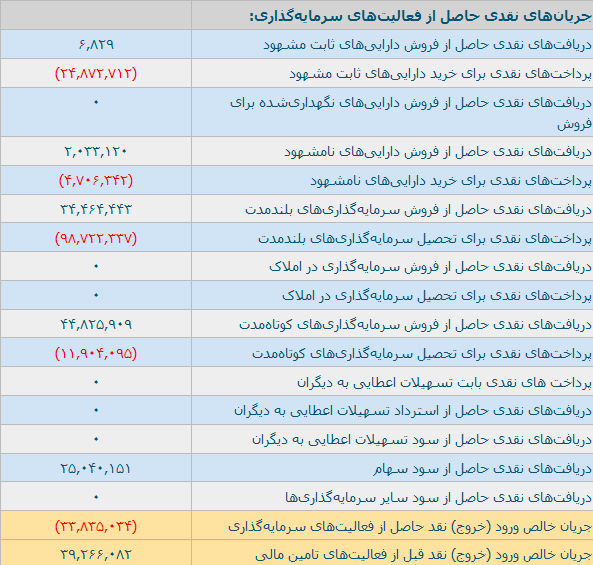

فعالیت های سرمایه گذاری

به طور کلی میتوانیم فعالیتهای سرمایهگذاری یک شرکت را به سه دسته تقسیم کنیم:

- سرمایه گذاری در داراییهای ثابت مشهود و نامشهود

- سرمایه گذاری در سرمایه گذاریهای بلند مدت و کوتاه مدت

- اعطای تسهیلات به اشخاص

روش سرمایه گذاری در دارایی های ثابت مشهود و نامشهود

به طور کلی، دارایی ثابت مشهود به صورتی از دارایی گفته میشود که قابل رویت است. این داراییها میتوانند استفاده عملیاتی برای شرکت داشته باشند، مثل: زمین، ساختمان، دستگاههای تولیدی و... .

از طرفی بعضی از داراییها با اینکه ارزشمند هستند، اما قابل رویت نیستند، به این دسته از داراییها، دارایی ثابت نامشهود میگوییم، مثل: سرقفلی، حق اختراع، حق استفاده یا تولید یک محصول و کالای خاص و... .

شرکتها میتوانند بخشی از سرمایه خود را برای خرید این داراییها مصرف کنند. علاوه بر این، شرکتها میتوانند سرمایه گذاریهای گذشته خود را در صورت نیاز به فروش برسانند که باعث میشود مبلغی پول به شرکت وارد شود.

در بخش فعالیتهای سرمایهگذاری شرکت، خرید و فروش املاک و داراییهای ثابت مشهود و نامشهود گزارش میشود.

سرمایه گذاری های بلند مدت و کوتاه مدت

علاوه بر اینکه هر شرکت میتواند بخشی از دارایی خود را صرف خرید داراییهای دیگر کند، میتواند به صورت کوتاه مدت یا بلند مدت نیز، سرمایه گذاری انجام دهد. به عنوان مثال، درصورتی که اساسنامه شرکت اجازه دهد، شرکت میتواند بخشی از سرمایه خود را برای خرید سهام یک شرکت دیگر هزینه کند. خرید سهام یک شرکت دیگر از دو طریق درآمدزا خواهد بود:

- سودی که شرکت هر ساله بین سهامدارانش تقسیم میکند.

- افزایش قیمت سهام آن شرکت در بازار بورس.

تمامی فعالیتهای سرمایه گذاری بلندمدت و کوتاهمدت شرکت در این قسمت گزارش میشود.

اعطای تسهیلات به اشخاص

شرکتها امکان پرداخت تسهیلات به اشخاصی غیر از افراد شرکت (مدیران، کارکنان و کارمندان) را دارند. پرداخت این تسهیلات، دریافت بازپرداخت و سود آن هم در این بخش لیست میشود. به طور کلی، بخش مربوط به فعالیتهای سرمایه گذاری شرکتهای تولیدی با شرکتهای خدماتی و سرمایه گذاری تفاوت زیادی ندارد. شکل های زیر به ترتیب برای یک شرکت سرمایه گذاری و یک شرکت تولیدی می باشند.

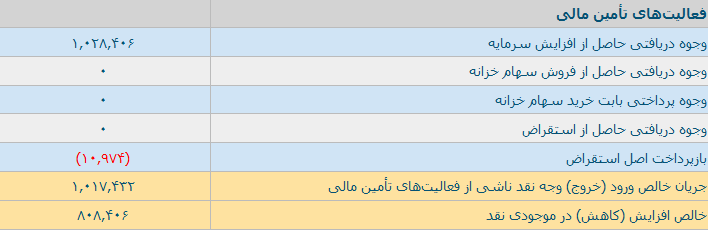

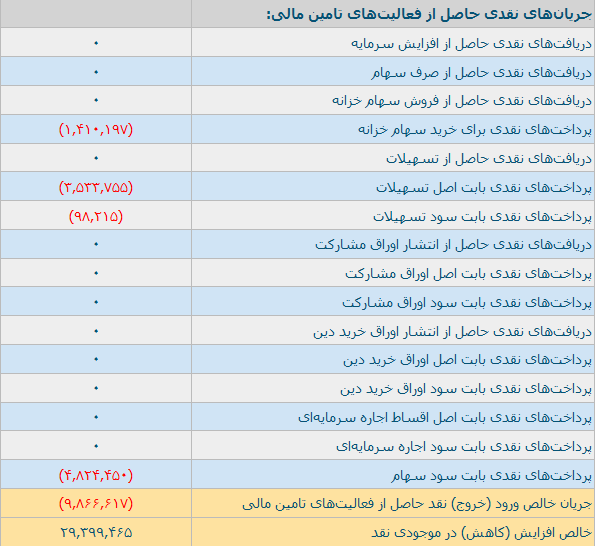

فعالیت های تأمین مالی

شرکتها به روشهای مختلفی سرمایه مورد نیاز خود را تأمین میکنند. به طور کلی فعالیتهایی که شرکت برای تامین سرمایه مورد نیازش در جهت پیشبرد برنامهها انجام میدهد، تامین مالی میگوییم.

تامین مالی میتواند از طریق افزایش سرمایه، استقراض از بانک یا نهادهای مالی دیگر و یا فروش اوراق (اوراق مشارکت، اجاره، خزانه اسلامی و ...) انجام شود.

در این بخش از گزارش صورت جریان وجوه نقد، تمامی فعالیتهای شرکت در این زمینه گزارش میشود. صورت وجوه نقد شرکتهای تولیدی، خدماتی و سرمایه گذاری در این بخش تفاوت چندانی ندارند؛ فقط تفاوت در اینجاست که با توجه به اینکه شرکتهای سرمایه گذاری خدماتی به شکل ذاتی با شرکتهای تولیدی تفاوت دارند، انتشار بعضی از اوراق برایشان امکانپذیر نیست. در تصویرهای زیر به ترتیب نمونهای از این بخش برای شرکتهای سرمایه گذاری و تولیدی برای مقایسه آورده شده است.

گفتیم که صورت وجوه نقد برای شرکتهای خدماتی و سرمایهگذاری یک تفاوت جزئی با شرکتهای تولیدی دارد که در ادامه آن را بررسی میکنیم. البته ناگفته نماند که تمامی این اطلاعات را می توان در سایت کدال به همراه جزئیات آن مشاهده کرد.

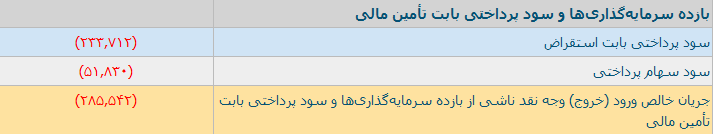

بازده سرمایه گذاری و سود پرداختی حاصل از تأمین مالی

بازده سرمایهگذاری و سود پرداختی حاصل از تأمین مالی یکی از مواردی است که در صورت جریان وجوه نقد شرکتهای خدماتی و سرمایهگذاری به شکل جدا شده دیده میشود ولی در شرکتهای تولیدی، چنین نیست. این بخش مربوط میشود به سودی که شرکت به سرمایهگذارانش بابت هر سهم پرداخته است یا سودی که شرکت بابت سرمایه گذاریهایش دریافت کرده یا سودی که شرکت به همراه بازپرداخت اقساط تسهیلات خود پرداخت کرده است.

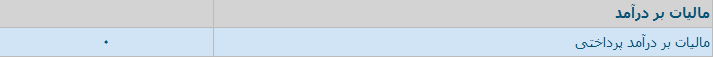

مالیات بر درآمد

یکی دیگر از مواردی که در گزارش شرکتهای سرمایه گذاری و خدماتی به صورت جداگانه وجود دارد اما در گزارش شرکت های تولیدی دیده نمی شود، این بخش است. مالیات بر درآمد، همانطور که از اسمش پیداست، میزان مالیاتی است که شرکتها به خاطر درآمدی که ساختهاند، باید پرداخت کنند.

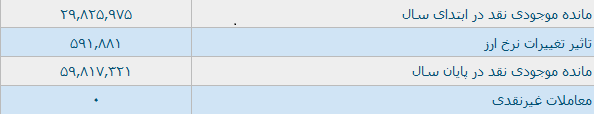

علاوه بر نکات بالا، در تمامی صورت جریان وجوه نقد شرکتهای مختلف، شرکت میزان موجودی نقد خود (که در حساب بانکی شرکت وجود دارد) را در ابتدا و انتهای دوره گزارش میکند. همچنین، شرکتها تأثیرات نرخ ارز را نیز در انتهای این گزارش اعمال می نمایند. در زیر به صورت نمونه، میتوانید این موارد را مشاهده کنید.

جمع بندی

در این مطلب به طور کامل با گزارش صورت جریان وجوه نقد که یکی از گزارشات منتشر شده همراه با صورت های مالی شرکت ها می باشد. کلیت این گزارش برای شرکت های تولیدی و خدماتی و سرمایه گذاری یکسان می باشد اما تفاوت هایی جزئی وجود دارد که در این مقاله به آنها اشاره شد. امیدواریم این مطلب مورد توجه شما قرار گرفته باشد.