ترازنامه که اخیرا با نام صورت وضعیت مالی شناخته میشود، یکی از گزارشهای صورتهای مالی یک شرکت است که در آن وضعیت بدهیها و داراییهای شرکت و تفاوت مقدار این دو گزارش میشود.

همانطور که گفته شد، در گذشته، این گزارش به اسم ترازنامه در صورت های مالی آورده میشد ولی به تازگی، اسم آن به صورت وضعیت مالی تغییر پیدا کرده است. تفاوت حالت جدید و قدیم این گزارش در نحوه نوشتن و جدولبندی آن است و هیچ تفاوت دیگری باهم ندارند.

بخش های مختلف ترازنامه

- داراییهای شرکت

- بدهیهای شرکت

- حقوق مالکانه

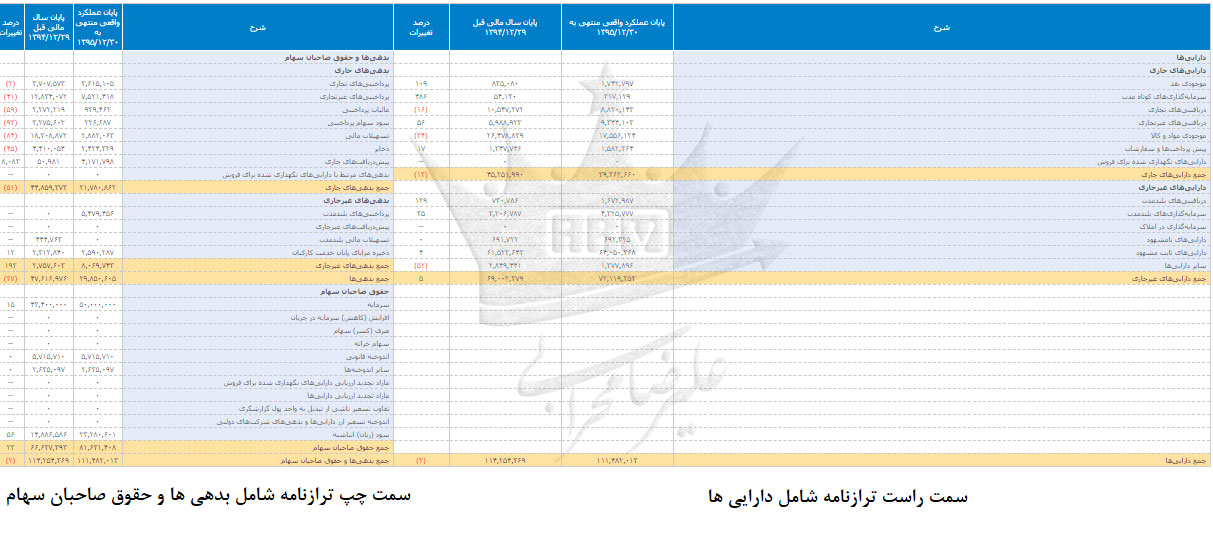

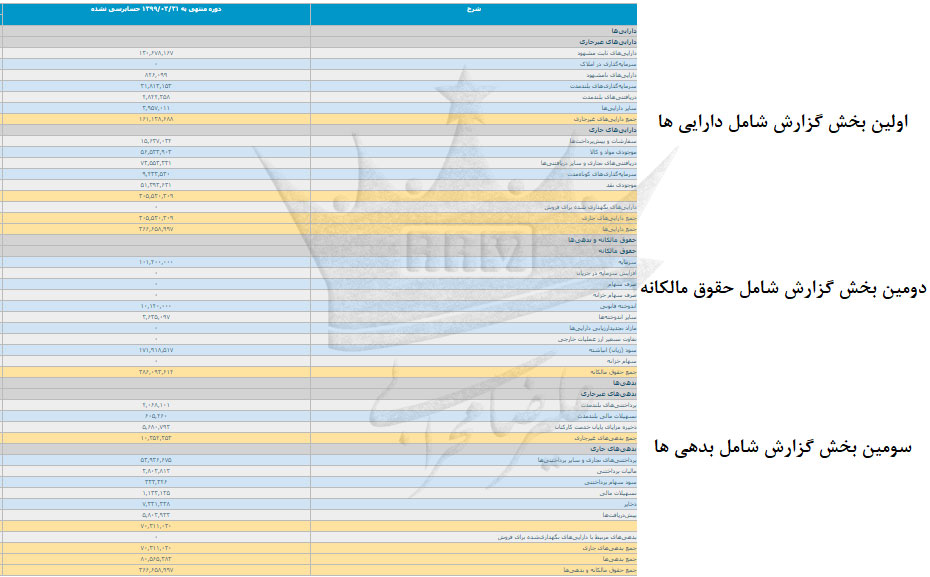

در گذشته ترازنامه به شکل زیر طراحی میشد که در سمت راست ترازنامه، داراییهای شرکت و در سمت چپ ترازنامه، بدهیها و حقوق مالکانه نوشته میشد. اخیرا، در صورت وضعیت مالی، همه اینها زیر هم و در یک جدول نوشته میشوند. ولی تفسیر تیترهای موجود در این گزارش با گذشته نفاوتی ندارد. در تصاویر زیر میتوانید نمونهای از ترازنامه و صورت وضعیت مالی را مشاهده نمایید.

همانطور که مشاهده میکنید، این دو گزارش یکسان هستند و فقط نحوه نمایش اطلاعات باهم متفاوت است.

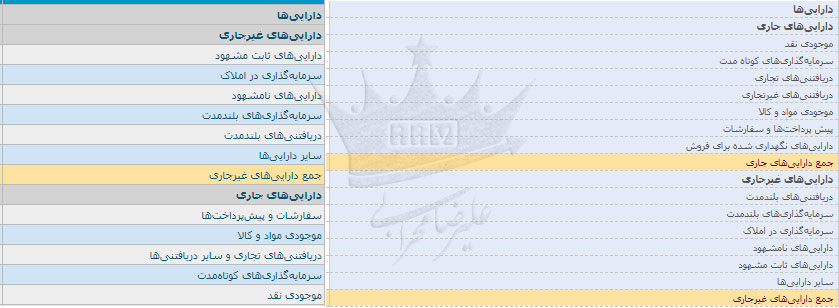

یکی دیگر از تفاوتهای صورت وضعیت مالی و ترازنامه این است که در ترازنامه هرچه یک مورد بالاتر نوشته شود، نقدشوندگی بیشتری دارد و در صورت وضعیت مالی این مسأله برعکس است، یعنی هرچه یک مورد پایینتر نوشته شود، به معنی نقد شوندگی بالای آن است. در عکس زیر مشخص است که نحوه لیست بندی اطلاعات در ترازنامه و صورت وضعیت مالی برعکس هم میباشد.

در این مقاله وقتی از ترازنامه صحبت میکنیم، منظورمان هر دو گزارش است. اکنون که تفاوتهای جزئی این دو را بررسی کردهایم، وقت آن رسیده است تا بخشهای مختلف ترازنامه را توضیح دهیم.

انواع دارایی ها در ترازنامه چیست؟

داراییها را میتوان از نگاههای مختلف دسته بندی کرد. داراییها در ترازنامه بر اساس میزان نقدشوندگی، به دو دسته تقسیم بندی میشوند:

- دارایی های جاری

- داریی های غیر جاری

داراییهای جاری ترازنامه

به شکلی از دارایی گفته میشود که نقدشوندگی بالایی دارد. این داراییها در ترازنامه به ترتیب، از نقد شوندگی بیشتر به کمتر شامل موارد زیر است:

- موجودی نقد

- سرمایه گذاری کوتاه مدت

- دریافتنیهای تجاری و سایر دریافتنیها

- موجودی مواد و کالا

- سفارشات و پیش پرداختها

از بین موارد بالا، موجودی نقد شرکت، پولی است که در حساب بانکی شرکت سپرده گذاری شده است و بالاترین نقد شوندگی را دارد.

سرمایه گذاری کوتاه مدت شرکت، میتواند در سهام یا اوراق بهادار دیگر یا موارد اینچنینی باشد که با وجودی که این موارد، نقد شوندگی بالایی دارند، اما میزان نقدشوندگی این مورد از موجودی نقد حساب بانکی شرکت، کمتر است.

دریافتنیهای تجاری و سایر دریافتنیها هم به زبان ساده نشان دهنده طلبهای شرکت از بدهکارانش است. در واقع، شرکتها مواد اولیه خود را به شکل نقد نمیخرند و محصولات خود را هم به صورت نقدی نمیفروشند و معمولا بیشتر این معاملات به شکل اعتباری (مثل پرداخت چک) انجام میشود. دریافتنیهای تجاری به طلبهای شرکت گفته میشود که حاصل از فروش محصولاتش به صورت اعتباری به مشتریان است و سایر دریافتنیها، طلبهای دیگر شرکت است.

موجودی مواد و کالای یک شرکت هم با اینکه نقد شوندگی پایینی دارند اما باز هم جزء داراییهای شرکت محسوب میشوند. این مورد، در واقع شامل محصولات شرکت است که در انبار هستند و هنوز فروش نرفتهاند و شامل مواد اولیهای که هنوز استفاده نشدهاند، میشود.

و مورد آخر، سفارشات و پیش پرداختها هم شامل پیش پرداختهایی است که مشتریان شرکت، برای خرید محصولات شرکت پرداخت کرده و سفارش تولید محصولات را دادهاند.

دارایی غیرجاری ترازنامه

به شکلی از دارایی گفته میشود که مدت زمان طولانی نیاز است تا بتوان این داراییها را تبدیل به وجه نقد کرد. در واقع این نوع دارایی نسبت به دارایی جاری، نقدشوندگی بسیار پایینی دارد. این داراییها در ترازنامه به ترتیب از نقد شوندگی بیشتر به کمتر شامل موارد زیر است:

- دریافتنیهای بلند مدت

- سرمایه گذاریهای بلند مدت

- سرمایه گذاری در املاک

- داراییهای نامشهود

- داراییهای ثابت مشهود

دریافتنیهای بلند مدت به طلبهای شرکت از بدهکاران گفته میشود که نقد شوندگی کمتری به نسبت دریافتنیهای تجاری شرکت دارد.

سرمایه گذاریهای بلند مدت شرکت هم میتواند سپرده گذاری بلند مدتی بانکی یا سرمایه گذاری در یکی از بازارهای مالی باشد.

سرمایه گذاری در املاک هم همانطور که از اسمش مشخص است، به سرمایه گذاریهای یک شرکت در املاک گفته میشود. این نوع از سرمایه گذاری معمولا استفاده عملیاتی ندارد. یعنی وقتی شرکت یک زمین را به دید سرمایه گذاری خریده است و در آن زمین خط تولید جدید یا ساختمان اداری و... احداث نمیکند.

دارایی ثابت نامشهود، به شکلی از دارایی گفته میشود که قابل مشاهده نیست، اما ارزشمند است. این دارایی میتواند شامل سرقفلی، حق استفاده، تولید یک محصول یا حق اختراع و... باشد.

دارایی ثابت مشهود هم به شکلی از دارایی گفته میشود که قابل مشاهده است. مثل ساختمان اداری شرکت، خط تولید و دستگاههای آن، زمینی که کارخانه شرکت در آن احداث شده است و... .

انواع بدهیها در ترازنامه چیست؟

بدهی در دنیای مالی و اقتصاد با مفهوم بدهی که ممکن است در ذهنمان باشد، تفاوت دارد. بدهی در ذهن عموم مردم نکتهای منفی است و به معنی این است که یک فرد از یک فرد دیگر پولی قرض گرفته و به او بدهکار شده است. مثلا در ذهن عموم مردم، وامی که از بانک گرفته شده است، جزء بدهیها دسته بندی نمیشود. اما در دنیای شرکتها، بدهی انواع مختلفی دارد. بدهی لزوما نکتهای منفی نیست و اتفاقا اگر این بدهیها در محل مناسبی مصرف شده باشند، میتواند برای آینده شرکت مناسب باشد. به عنوان مثال، اگر یک شرکت برای ایجاد یک خط تولید جدید وام گرفته باشد، این بدهی، بدهی خوبی است اما اگر برای تسویه یک بدهی دیگر، وام جدیدی (بدهی جدید) ایجاد کرده باشد، می تواند نکتهای منفی باشد. در صورت وضعیت مالی شرکت، بدهی نیز همانند دارایی به دو دسته تقسیم می شود:

- بدهیهای جاری

- بدهیهای غیرجاری

بدهی های جاری ترازنامه

به شکلی از بدهی گفته میشود که موعد تسویه آن، نزدیک (معمولا کمتر از یک سال) باشد. یعنی بدهیهای جاری یک شرکت، باید به زودی از طریق داراییهای آن یا ایجاد بدهی جدید (مثل وام گرفتن از بانک) تسویه شود. این بدهیها در ترازنامه به ترتیب از نقد شوندگی بیشتر به کمتر شامل موارد زیر است:

- پرداختنیهای تجاری

- پرداختنیهای غیرتجاری

- مالیات پرداختنی

- سود سهام پرداختنی

- تسهیلات مالی

- ذخایر

- پیش دریافتهای جاری

پرداختنیهای تجاری، آن دسته از بدهی های شرکت است که به فعالیت آن شرکت مربوط است، مثل پولی که باید برای خرید اعتباری مواد اولیه پرداخت کند.

پرداختنیهای غیرتجاری سایر بدهیهای شرکت است که ربطی به عملیات شرکت ندارد.

مالیات پرداختنی نیز، مالیاتی است که شرکت باید برای فعالیتهای خود به دولت پرداخت کند و به آن بدهکار است.

سود سهام پرداختنی همان DPS است که مجمع عمومی شرکت تصویب میکند چه میزانی از سودی که شرکت در سال به ازای هر سهم ساخته (EPS)، بین سهامداران تقسیم شود.

تسهیلات مالی نیز، میزان بدهی کوتاه مدتی شرکت به بانکها میباشد.

ذخایر نوعی از بدهی است که نقدشوندگی بسیار پایینی دارد.

پیش دریافتهای تجاری هم همان پولی است که شرکت از مشتریان گرفته است و به ازای آن باید مواد و محصول تولید کند.

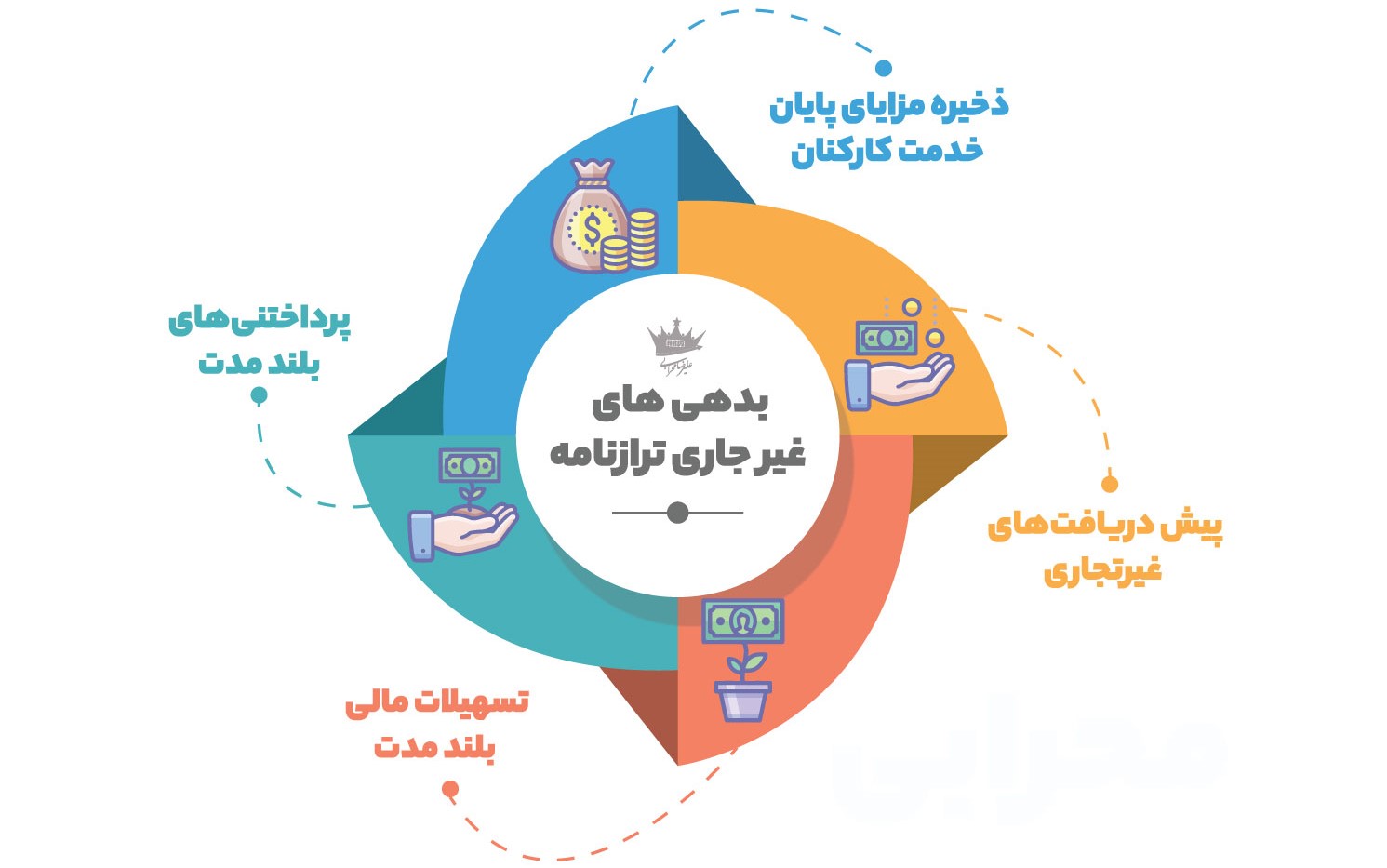

بدهی های غیر جاری ترازنامه

در مقابل بدهی جاری، بدهی غیر جاری قرار دارد که سررسید این بدهیها نزدیک نیست و عموما بیشتر از یک سال زمان برای تسویه آنها وجود دارد. این بدهیها در ترازنامه به ترتیب از نقد شوندگی بیشتر به کمتر شامل موارد زیر است:

- پرداختنیهای بلند مدت

- پیش دریافتهای غیرتجاری

- تسهیلات مالی بلند مدت

- ذخیره مزایای پایان خدمت کارکنان

پرداختنیهای بلند مدت، بدهیهای بلند مدتی شرکت است.

پیش دریافتهای غیرتجاری هم، بدهیهای شرکت است که ارتباطی با فعالیت شرکت ندارد.

تسهیلات مالی بلند مدت، وامی است که شرکت دریافت کرده، اما سررسید آن بلند مدت است.

ذخیره مزایای پایان خدمت کارکنان نیز مربوط به بحث بازنشستگی کارکنان و مزایای آنان میشود.

حقوق مالکانه در ترازنامه چیست؟

حقوق مالکانه سومین و آخرین بخش ترازنامه است. نام دیگر این بخش، حقوق صاحبان سهام یا ارزش ویژه است. به زبان ساده این بخش یعنی اگر یک شرکت تمامی بدهیهای خود را با استفاده از داراییهایش تسویه کند، چه مقدار پول به طور خالص برای مالکان شرکت (یا همان صاحبان سهام) باقی میماند. پس به اختلاف داراییها و بدهیهای یک شرکت، حقوق مالکانه آن شرکت میگوییم.

بخش های مختلف حقوق مالکانه

- سرمایه

- افزایش (یا کاهش) سرمایه در جریان

- صرف (یا کسر) سهام

- سهام خزانه

- اندوخته قانونی

- سایر اندوختهها

- مازاد تجدید ارزیابی داراییهای نگهداری شده برای فروش

- مازاد تجدید ارزیابی داراییها

- تفاوت تسعیر ناشی از تبدیل به واحد پول گزارشگری

- اندوخته تسعیر ارز دارایی ها و بدهی های شرکتهای دولتی

- سود (یا زیان) انباشته

سرمایه شرکت، میزان سرمایه ثبت شده شرکت است. این میزان در سربرگ گزارش صورتهای مالی و مقابل اسم شرکت هم نوشته میشود. سرمایه شرکت برابر است با تعداد سهام یک شرکت ضرب در قیمت اسمی (1000 ریال).

افزایش (یا کاهش) سرمایه در جریان، به میزانی از سرمایه شرکت میگویند که در پروسه افزایش سرمایه است و قرار است به زودی به سرمایه شرکت (مورد بالایی) اضافه شود (یا در صورت کاهش سرمایه از آن کم شود) اما هنوز پروسه قانونی این کار تمام نشده است.

صرف (یا کسر) سهام، به تفاوت ارزش اسمی هر سهم (1000 ریال) و قیمت آن سهم در بازار صرف سهام گفته میشود. صرف سهام یکی از راههای افزایش سرمایه شرکت است.

سهام خزانه، به سهامی از شرکت میگویند که توسط همان شرکت خریداری شده است. یعنی مثلا شرکت ملی مس ایران (با نماد فملی) سهام خود را خریداری کند.

اندوخته قانونی: براساس قانون، شرکتها موظف هستند که به اندازه 10% از سرمایه ثبتی خودشان را در حسابی به اسم اندوخته قانونی ذخیره کنند. برخی از شرکتها این مبلغ را ذخیره کردهاند و برخی دیگر در حال ذخیره سازی آن هستند. به عنوان مثال اگر سرمایه ثبتی شرکتی 1000 میلیارد باشد، باید 100 میلیارد اندوخته قانونی داشته باشد. ممکن است که این شرکت در گذشته، این اندوخته را جمع کرده باشد و میزان این اندوخته در ترازنامه، 100 میلیارد گزارش شود، یا ممکن است این اندوخته مثلا 90 میلیارد باشد و درنتیجه شرکت همچنان، موظف است تا بخشی از درآمد خود را ذخیره کند.

سایر اندوخته ها نیز به اندوخته های شرکت جدای از اندوخته قانونی، اطلاق می شود.

مازاد تجدید ارزیابی دارایی های نگهداری شده برای فروش، مربوط به این مسأله است که شرکت بخشی از داراییهای خود را برای سرمایه گذاری خریداری میکند و قصد فروش آن را دارد. بنا به دلایل مختلف، ممکن است قیمت این دارایی در طول زمان افزایش پیدا کرده باشد. مثلا یک قطعه زمینی که در دهه هفتاد 100 میلیون تومان ارزش داشته است، امروزه ممکن است چندین برابر، قیمت گذاری شود.

مازاد تجدید ارزیابی داراییها، همانند مورد بالا است ولی با این تفاوت که شرکت از این دسته از داراییها استفاده عملیاتی میکند. یعنی مثلا قیمت دستگاهی که با آن محصولاتش را تولید میکند چه مقداری افزایش پیدا کرده است یا قیمت ساختمان اداری شرکت چقدر افزایش داشته است.

برخی از شرکتها ممکن است درآمدی غیر از ریال ایران داشته باشند. تفاوت تسعیر، ناشی از تبدیل به واحد پول گزارشگری و تفاوت تبدیل یک واحد پولی به ریال است.

اندوخته تسعیر ارز داراییها و بدهیهای شرکتهای دولتی نیز مثل مورد بالایی است. این مورد به شرکتهای دولتی که از دولت، طلب غیر ریالی دارند (مثل بانکهایی که از بانک مرکزی طلب یورویی دارند) یا شرکتهایی که بدهی غیر ریالی به دولت دارند (مثل بانکهایی که بدهی یورویی به بانک مرکزی دارند) مربوط است.

میدانیم شرکتها سالانه به ازای هر سهم مقداری سود تولید میکنند و بخشی از آن را با تصویب مجمع خود بین سهامداران تقسیم می کنند. باقیمانده این مبلغ از سود که بین سهامداران تقسیم نشده است، در یک حساب، سپرده گذاری میشود. در صورتی که شرکت سود دهی نداشته باشد نیز، زیانی که هر ساله شرکت به ازای هر سهم ایجاد کرده است، روی هم جمع میشود. به مجموع این سودها یا زیانها، سود (یا زیان) انباشته میگوییم. شرکت میتواند از طریق سود انباشته خود، درصورتی که نیاز به سرمایه جدید داشته باشد، افزایش سرمایه دهد.

تعریف معادله حسابداری و ارتباط با ترازنامه

به صورت ریاضی فرمول زیر همیشه باید در ترازنامه برقرار باشد:

جمع بدهیها + جمع حقوق مالکانه = جمع داراییها

به فرمول بالا، معادله حسابداری میگوییم. به عنوان مثال اگر جمع دارایی های شرکت برابر 900/000/000 میلیون ریال و جمع بدهی های آن برابر 300/000/000 میلیون ریال باشد، بر اساس معادله حسابداری، جمع حقوق مالکانه شرکت باید برابر با 600/000/000 میلیون ریال باشد.

جمع بندی

در این مطلب با مفهوم ترازنامه ی یک شرکت و اصطلاحات به کار رفته در آن به طور کامل آشنا شدیم. بررسی ترازنامه در کنار دیگر ابزارها یک ابزار کاربردی مهم برای تحلیل بنیادی شرکت ها است. به عنوان مثال، هنگام مقایسه ی ترازنامه ی دو شرکت، شرکتی که درصد بیشتری از دارایی هایش را حقوق مالکانه تشکیل می دهد، امتیاز بیشتری دریافت می کند. البته این مورد تنها یک مورد از انواع راه های مختلف مقایسه ی بین دو شرکت از دیدگاه بنیادی می باشد و سایر عوامل نیز باید مدنظر قرار گیرند.