"راه پول درآوردن این است که وقتی خون در خیابان ها جاری است، خرید کنید!"

این جمله را جان دی راکفلر سالها پیش بیان کرده است. چندی بعد، وارن بافت نیز این جمله را به نحو زیر تکرار کرد:

"وقتی دیگران حریص هستند بترسید و وقتی دیگران می ترسند حریص باشید."

اگر مدت زیادی است که در بازار سرمایه فعالیت می کنید، حتما از این دست جملات، خصوصا جمله معروف وارن بافت را بارها و بارها شنیده اید. نکته جالب دو عبارت گفته شده در بالا این است که آنها جنبه عاطفی و نه مالی سرمایه گذاری را مورد توجه قرار می دهند و همانطور که در ادامه بررسی خواهیم کرد، نحوه مدیریت مولفه احساسی تصمیمات سرمایه گذاری، خود می تواند بین موفقیت و شکست تفاوت ایجاد کند. بنابراین در این مطلب قصد داریم تا کمی بیشتر راجع به نقش احساسات در سرمایه گذاری و چرخه احساسات سرمایه گذاران صحبت کنیم.

تعداد کمی از ما می خواهیم آن را بپذیریم، اما به عنوان یک انسان، احساسات ما اغلب بزرگترین محرک تصمیمات سرمایه گذاری ما هستند. به این ترتیب، آنها همچنین بزرگترین محرک بازگشت ما از یک مسیر می باشند. یادگیری چگونگی پیش بینی و کنترل احساسات و رفتارهای هیجانی خود، یکی از مهم ترین تلاش هایی است که هر سرمایه گذار می تواند انجام دهد.

مدل کلاسیک سرمایهگذاری نشان میدهد که سرمایهگذاران همیشه تصمیمات منطقی میگیرند و با هدف دستیابی به بهترین بازده بلندمدت و با یک ریسک تعدیلشده، سرمایهگذاری میکنند. اما تحقیقات نشان میدهد که سرمایهگذاران همواره بر کوتاهمدت تمرکز میکنند و بهطور پیوسته تصمیماتی میگیرند که برای هدف جمعآوری ثروت در افق زمانی بلندمدت ناسازگار است.

شکاف رفتاری

علت اصلی بسیاری از این تصمیمات ضعیف، احساساتی است که سرمایه گذاران باید در طول سفر سرمایه گذاری خود با آنها مقابله کرده و مدیریت کنند. شواهد حاصل از مطالعات متعدد در مورد امور مالی رفتاری نشان می دهد که نیاز به آرامش عاطفی برای یک سرمایه گذار معمولی، بسیار می تواند در بازده سرمایه گذاری او موثر باشد. برای سرمایه گذاران مبتدی تر، مانند کسانی که در سقف های بازار خرید می کنند یا نزدیک به کف های بازار می فروشند، این تاثیر می تواند به طور قابل توجهی بالاتر باشد.

این کمبود، که معمولاً با عنوان «شکاف رفتاری» نامیده میشود، از این واقعیت ناشی میشود که تصمیمهای مالی بلندمدت بهینه، اغلب برای زندگی در کوتاهمدت بسیار ناراحت کننده و ناخوشایند هستند.

با توجه به تصمیمات سرمایه گذاری خود، درک احساساتی که در مراحل مختلف چرخه احساسات سرمایه گذاران اتفاق می افتد را به خود بدهکار هستیم. با شناسایی دورههایی که احتمالاً از قضاوت عقلانی منحرف میشویم، بهتر میتوانیم خود را برای مقابله با دردهای کوتاهمدتی که برای دستیابی به دستاوردهای بلندمدت لازم است، مجهز کنیم.

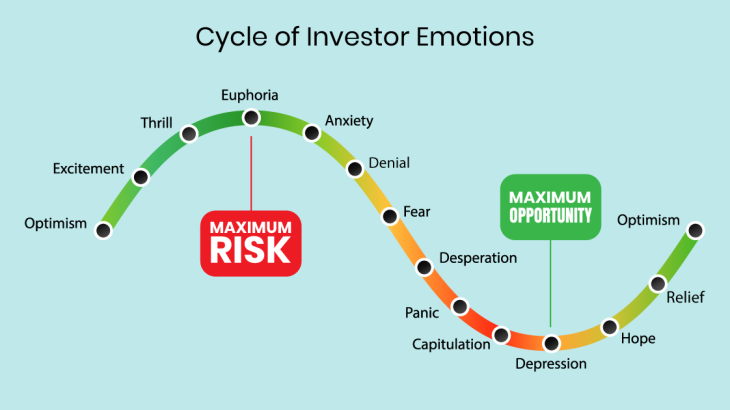

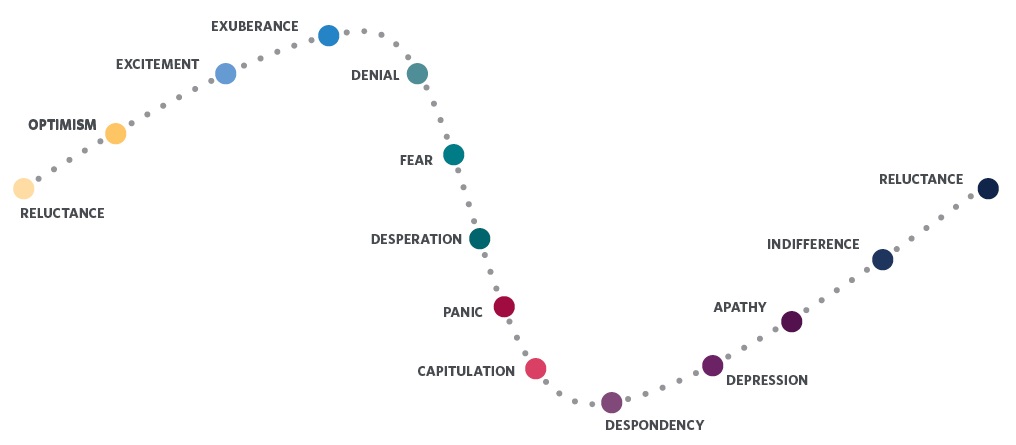

چرخه احساسات سرمایه گذاران

نمودار فوق تقریبی از حالات احساسی است که در چرخه احساسات سرمایه گذاران در بازار سرمایه اتفاق می افتد. شما می توانید خط پیوسته را به عنوان مقدار قیمت دارایی ها در طول یک دوره توسعه اقتصادی و رکود متعاقب آن در نظر بگیرید.

اکراه

بهترین مکان برای شروع سفر ما در مرحله Reluctance یا اکراه و بی میلی است. این به این دلیل است که اکراه برای اکثر سرمایه گذاران حالت پیش فرض است.

در شرایط عادی، ترس ما از ریسک کردن و اشتباه کردن بیشتر از ترس از دست دادن است. در امور مالی رفتاری، از آن به عنوان زیان گریزی یاد می شود و تمایل افراد را برای ترجیح شدید اجتناب از ضرر نسبت به کسب سود توصیف می کند. به عبارت دیگر، آسیب روحی از دست دادن 1000 دلار، با به دست آوردن همان مقدار، نمی تواند جبران شود!

این سوگیری، که در آن "زیان بیشتر از سود به نظر می رسد" پیامدهای جالبی برای سرمایه گذاران دارد. این نشان می دهد که به طور پیش فرض، همه ما افرادی ریسک گریز هستیم. در حالی که این می تواند از منظر بقا مفید باشد، اما در هنگام سرمایه گذاری علیه ما کار می کند. یکی از مظاهر اولیه زیانگریزی، عدم سرمایهگذاری کامل و قرار دادن مقداری پول نقد در یک حساب بانکی یا سایر سرمایهگذاریهای بدون ریسک و کم بهره است. این موضوع که ما چیزی را که سرمایه گذاری نمی کنیم، از دست نمی دهیم، راحتی و آسایش را فراهم می کند؛ اما آنچه واقعاً انجام می دهیم، خرید آسایش عاطفی کوتاه مدت به قیمت از دست دادن یک بازدهی بلندمدت است.

خوش بینی تا نشاط

با افزایش قیمت در بازارهای مالی و ادامه رشد اقتصاد، وضعیت طبیعی بی میلی ما به آرامی شروع به کاهش می کند. همانطور که تقریباً هر کسی می تواند تأیید کند، اخبار مکرر که اوج های جدید در بازار را به نمایش می گذارد و مکالماتی در مورد اینکه چگونه دوستان و همکاران ما پول زیادی به دست می آورند، می تواند به راحتی وضعیت عاطفی ما را تغییر دهد. در این مرحله ترس ما از شکست به سرعت به ترس از دست دادن یا فومو تبدیل می شود. هر زمان که این تغییر خاص را تشخیص دادید، توجه ویژه ای داشته باشید، زیرا این یکی از فاجعه بارترین ذهنیت هایی است که یک سرمایه گذار می تواند داشته باشد.

فومو در طول مراحل خوش بینی، هیجان و شور و نشاط اتفاق می افتد و بیزاری طبیعی ما از ضرر، اکنون بسیاری از سرمایه گذاران را به بازار سوق می دهد. در واقع در اینجا ما زیانها را بهعنوان فرصتهای از دست رفته (بهجای زیانهای واقعی) می بینیم و ورود به بازار در این مقطع باعث افزایش آسایش عاطفی کوتاهمدت ما میشود.

ورود به بازار در این مراحل احساس راحتی به ما می دهد، زیرا ما با گله می دویم، نه برخلاف آن. و معمولاً تا این مرحله، ما نیز وارد دورهای از نتایج مثبت شدهایم که به مخدوش کردن درک ما از خطر کمک میکند. اما متأسفانه، زمانی که بیشتر سرمایهگذاران نسبت به بازارها خوشبین و هیجانزده هستند، بیشتر سودها قبلاً حاصل شده است. این سرمایهگذاران با اطمینان از ایمن بودن بازارها در کوتاه مدت برای سرمایهگذاری، در واقع با خرید در قیمتهای بالا، به بازده بلندمدت خود آسیب میزنند.

سرمایهگذارانی که در طی مراحل هیجان و شور و نشاط وارد بازار میشوند، معمولاً قبل از پایان چرخه، سودهای کمی را مشاهده میکنند اما قیمت ها کم کم شروع به چرخش میکنند.

انکار تا وحشت

نکته خنده دار در مورد سقف های بازار این است که وقتی آنها رخ می دهند، هیچ کس به طور قطع نمی داند که آیا یک سقف واقعی است یا خیر. احساسات مثبت تمایل دارند تا مدت ها پس از رسیدن بازار به اوج خود ادامه پیدا کنند و در نتیجه، سرمایه گذاران شروع به محافظت از خود (از نظر روانی) در برابر اخبار منفی می کنند و درنتیجه آنها وارد مرحله انکار می شوند.

عدم تمایل به فروش که در مرحله انکار مشاهده می کنیم، باعث می شود که بازارها برای مدتی به طور مصنوعی بالا نگه داشته شوند و در همین حین، شرایط شروع به بدتر شدن می کند. سرمایه گذاران باهوشی که می توانند احساسات خود را کنار بگذارند و به شرایط مالی به طور عینی نگاه کنند، در این مرحله شروع به فروختن دارایی های خود می کنند؛ اما برای اکثر سرمایه گذاران، احساس انکار بسیار قوی است.

آنها نمی توانند باور کنند که مهمانی تمام شده است و نوشته های روی دیوار را نمی بینند. با ادامه روند نزولی بازارها، آنها به ترتیب از ترس به یأس و در نهایت به وحشت می روند. با کاهش قیمت ها، ضرر گریزی دوباره بر تصمیم گیری ضعیف تأثیر می گذارد. سرمایهگذاران که میخواهند از درد عاطفی ناشی از ضرر (حتی یک ضرر کوچک) اجتناب کنند، تمایل دارند به جای کاهش سرمایهگذاریها، سرمایه گذاری های زیانده خود را حفظ کنند.

این به این دلیل است که با کاهش ارزش پرتفوی ما، درد فروش همراه با زیان افزایش می یابد، اما با نرخی کاهشی. ضرر 5 درصد اول بیشترین آسیب را دارد اما زمانی که 25 درصد از دست داده اید، تفاوت بین 25 درصد و 30 درصد ضرر اغلب ناچیز شمرده می شود. احساسات ما بار دیگر به سختی کار می کنند و درک ما از ریسک و پاداش را مخدوش می کنند.

تسلیم تا اکراه

در نهایت، با ادامه افزایش زیان، بسیاری از سرمایه گذاران به نقطه تسلیم خواهند رسید. در نهایت می گویند بس است و از بازار خارج می شوند. در برخی موارد، سرمایه گذاران با زور شرایط بیرونی به این نقطه می رسند. کمبود پول نقد برای انجام کاری دیگر یا نیاز به خرید چیزی، می تواند شرایطی را ایجاد کند که سرمایه گذاری ها باید برای پوشش هزینه ها فروخته شوند. اما بیشتر اوقات، سرمایهگذاران در این مرحله میفروشند زیرا میترسند، استرس دارند و به امنیت پول نقد خود نیاز دارند.

در واقع، آنها ذخیره قدرت عاطفی خود را تخلیه کرده اند. آنها دیگر تاب آوری لازم برای مقابله با استرس و اضطراب ناشی از سرمایه گذاری را ندارند. این شاید خطرناکترین جایی باشد که یک سرمایهگذار میتواند خود را در آن بیابد. نه تنها آنها به طور موثری در زیانهای خود قفل شدهاند، بلکه ترن هوایی احساساتی که اخیراً تحمل کردهاند، احتمالاً زخمهای طولانیمدتی بر جای میگذارد.

بسیاری از کسانی که نزدیک به کف تسلیم می شوند، به طور کلی سرمایه گذاری نمی کنند. آنها تصمیم میگیرند که سرمایهگذاری برای آنها مناسب نیست و خود را به امنیت پول نقد می سپارند.

هنگامی که به دلایل احساسی از بازار خارج شدید، بازگشت به آن بسیار دشوار است. همانطور که چرخه احساسات سرمایه گذاران نشان می دهد، یک سرمایه گذار باید مراحل ناامیدی، افسردگی، بی عاطفگی و بی تفاوتی را طی کند تا به مرحله اکراه بازگردد. این میتواند سالها طول بکشد و در طول این فرآیند، بسیاری از این سرمایهگذاران با احیای بازار، سود قابل توجهی را از دست میدهند.

استفاده از چرخه احساسات سرمایه گذاران به نفع خودتان

برای بسیاری از ما خاموش کردن احساساتی که هنگام سرمایهگذاری احساس میکنیم، غیرممکن است. به هر حال، مسئله معیشت مالیمان در میان است و بنابراین بر احساس ما تأثیر می گذارد. با این حال، ترفند این است که از احساسات خود فاصله بگیریم؛ در حالی که به حالات عاطفی سرمایه گذاران دیگر توجه نکنیم.

از نظر عواطف خودمان، باید یاد بگیریم که چگونه هنگام ناراحتی، راحت باشیم! یعنی باید متوجه باشیم و از صمیم قلب بپذیریم که آنچه که احساساتمان به ما می گویند تا در هر نقطه ای انجام دهیم، به احتمال زیاد اشتباه است. هر زمان که نسبت به سرمایهگذاری احساس خوشبینی یا هیجان داشتیم، این احتمال وجود دارد که بازار به اوج خود نزدیک شود و ما باید احتیاط کنیم. و وقتی در حالت ناامیدی یا وحشت هستیم و چیزی جز فروش داراییهایمان نمیخواهیم، این احتمال وجود دارد که دقیقاً باید برعکس عمل کنیم.

درک این موضوع که احساسات شما به طور قابل اعتمادی به شما می گویند که چه کاری را نباید انجام دهید، اولین قدم برای غلبه بر تأثیر آنها بر پرتفوی شماست.

راه دیگر برای سود بردن از درک چرخه احساسات سرمایهگذاران این است که از آن به عنوان راهنمایی برای ارزیابی جایی که در چرخه بازار هستیم، استفاده کنیم. وقتی همه دائماً در مورد میزان درآمدی که در سهام به دست آوردهاند (هیجان و شور و نشاط) صحبت میکنند، این نشانه خوبی است که احتمالا قیمت ها به محدوده اشباع رسیده اند و شاید باید سرمایه مان را از بازار خارج کنیم. برعکس، زمانی که اقتصاد و بازارها در حالت ناامیدی و وحشت هستند، بدانید که زمان های خوب در شرف شروع است و احتمالا باید برای بهره برداری آماده شوید.

آخرین راه برای سرمایه گذاری به دور از ماهیت احساسی بازارهای مالی، پیروی از مدل های سرمایه گذاری خودمان است. با استفاده از یک رویکرد و استراتژی مبتنی بر قوانین برای سرمایه گذاری، می توانید جزء احساسی تصمیمات سرمایه گذاری خود را به طور کامل حذف کنید. این سریعترین و ساده ترین راه برای خداحافظی با «شکاف رفتاری» است که ممکن است بازدهی شما را محدود کند.

نتیجه گیری

هنگامی که اولین قدم را به عنوان یک سرمایه گذار برمی دارید، ممکن است طیف کاملی از احساسات را که در بالا شرح داده شد، تجربه کنید اما اجازه ندهید که این احساسات شما را غرق کنند. واقع بین باشید و دیدگاه خود را حفظ کنید. اهداف و استراتژی سرمایه گذاری خود را در هر نوبت به خود یادآوری کنید تا تصمیم های عجولانه ای برای خرید و فروش نگیرید. با درک بهتر چگونگی تأثیر این احساسات بر سرمایه گذاری شما، می توانید تصمیمات آگاهانه تری بگیرید و با ساختن یک پرتفوی جامع، اهداف مالی خود را با حداقل ریسک برآورده کنید.