ضریب بتا اندازه گیری نوسانات یا ریسک سیستماتیک یک اوراق بهادار یا پرتفوی در مقایسه با کل بازار است. بتا در مدل قیمت گذاری دارایی های سرمایه ای (CAPM) استفاده می شود که رابطه بین ریسک سیستماتیک و بازده مورد انتظار برای دارایی ها (معمولاً سهام) را توصیف می کند. CAPM به طور گسترده ای به عنوان روشی برای قیمت گذاری اوراق بهادار پرخطر و برای ایجاد تخمین از بازده مورد انتظار دارایی ها، با در نظر گرفتن ریسک آن دارایی ها و هزینه سرمایه، استفاده می شود.

ضریب بتا چگونه محاسبه می شود؟

ضریب بتا می تواند نوسانات یک سهم را در مقایسه با ریسک سیستماتیک کل بازار اندازه گیری کند. درک چگونگی محاسبه دقیق ضریب بتا، کمی سخت و پیچیده است چرا که برای محاسبه آن از فرمول های خاص آماری استفاده می شود. از نظر آماری، بتا شیب خط را از طریق رگرسیون نقاط داده نشان می دهد. در امور مالی، هر یک از این نقاط داده نشاندهنده بازده یک سهام در برابر بازده کل بازار است.

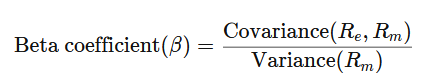

بتا به طور موثری فعالیت بازده اوراق بهادار را در واکنش به نوسانات در بازار توصیف می کند. بتای یک اوراق بهادار با تقسیم کوواریانس بازده اوراق بهادار و بازده بازار بر واریانس بازده بازار در یک دوره مشخص محاسبه می شود:

در فرمول فوق:

Re = بازده یک سهم خاص

Rm = بازده کل بازار

همچنین کوواریانس نشان دهنده اینست که تغییرات در بازده یک سهم، چه ارتباطی با تغییرات در بازدهی بازار دارد.

واریانس نیز نشان دهنده اینست که نقاط داده های بازار، چقدر با مقدار میانگین خود فاصله دارند.

محاسبه ضریب بتا برای کمک به سرمایه گذاران، برای درک اینکه آیا سهام در همان جهتی حرکت می کند که بقیه بازار حرکت می کند، استفاده می شود. همچنین بینش هایی در مورد میزان نوسان یا ریسکی بودن یک سهام نسبت به بقیه بازار ارائه می دهد. برای اینکه بتا بینش مفیدی را ارائه دهد، بازاری که به عنوان معیار استفاده می شود، باید به سهام مرتبط باشد. به عنوان مثال، محاسبه بتای یک صندوق ETF اوراق قرضه با استفاده از شاخص S&P 500 به عنوان معیار، بینش مفیدی را برای سرمایه گذار ارائه نمی کند، زیرا اوراق قرضه و سهام بسیار متفاوت هستند.

بنابراین دارایی های مختلف را باید با یک معیار مناسب، مقایسه کرد و ضریب بتای آنها را نسبت به آن اندازه گیری کرد. به عنوان مثال، قیمت یک صندوق قابل معامله در بورس که بیشتر دارایی های آنرا طلا تشکیل می دهد، باید با قیمت سکه یا گرم طلا سنجیده شود.

در نهایت، یک سرمایهگذار از ضریب بتا استفاده میکند تا اندازهگیری کند که سهام مورد نظر چه مقدار ریسک را به پرتفوی اضافه میکند. سهامی که به میزان بسیار کمی از بازار منحرف می شود، ریسک زیادی به پرتفوی اضافه نمی کند. اما همچنین پتانسیل بازدهی بیشتر را نیز افزایش نمی دهد.

یکی از راه های فکر کردن سرمایهگذار سهام به ریسک، تقسیم آن به دو دسته است. دسته اول ریسک سیستماتیک نام دارد که ریسک کاهش کل بازار است. بحران مالی در سال 2008 در ایالات متحده، نمونه ای از یک رویداد با ریسک سیستماتیک است. هیچ گونه تنوعی نمی توانست مانع از دست دادن ارزش دارایی های سرمایه گذاران در پرتفوی سهامشان شود. ریسک سیستماتیک به عنوان ریسک غیر قابل تنوع نیز شناخته می شود.

ریسک غیرسیستماتیک که به عنوان ریسک قابل تنوع نیز شناخته می شود، عدم اطمینان مرتبط با یک سهام یا صنعت خاص است. به عنوان مثال، اطلاعیه غافلگیرکننده مبنی بر اینکه شرکت Lumber Liquidators (LL) کفپوش های چوبی سخت با سطوح خطرناک فرمالدئید را در سال 2015 به فروش رسانده است، نمونه ای از ریسک غیرسیستماتیک است. این ریسک مختص آن شرکت بود. ریسک غیر سیستماتیک را می توان تا حدی از طریق تنوع کاهش داد.

انواع مقادیر بتا

بتای برابر 1

اگر سهمی دارای بتای 1.0 باشد، نشان می دهد که فعالیت قیمت آن به شدت با بازار همبستگی دارد. سهام با بتای 1.0 دارای ریسک سیستماتیک است. با این حال، محاسبه بتا نمی تواند ریسک غیر سیستماتیک را تشخیص دهد. افزودن سهام با بتای 1.0 به پورتفوی، هیچ ریسکی به سبد اضافه نمیکند، اما احتمال اینکه پرتفوی بازدهی مازادی داشته باشد را نیز افزایش نمیدهد.

بتای کمتر از 1

مقدار بتای کمتر از 1.0 به این معنی است که اوراق بهادار از نظر تئوری نوسانات کمتری نسبت به بازار دارد. گنجاندن این سهام در یک سبد باعث کاهش ریسک و بازده آن پرتفوی می شود. به عنوان مثال، ETF های مبتنی بر سهام اغلب دارای بتای پایینی هستند، زیرا تمایل به حرکت آهسته تر از میانگین بازار دارند.

بتای بزرگتر از 1

بتای بزرگتر از 1.0 نشان می دهد که قیمت اوراق بهادار از نظر تئوری بی ثبات تر از بازار است. به عنوان مثال، اگر بتای یک سهم 1.2 باشد، فرض می شود که 20 درصد بیشتر از بازار نوسان دارد. سهام با ارزش بازار پایین تمایل به بتای بالاتری نسبت به معیار بازار دارند. این نشان میدهد که افزودن این سهام به پرتفوی ریسک پرتفوی را افزایش میدهد، اما ممکن است بازده مورد انتظار آن را نیز افزایش دهد.

بتای منفی

برخی از سهام دارای بتای منفی هستند. بتای 1.0- به این معنی است که سهم با معیار بازار همبستگی معکوس دارد. این سهم را می توان به عنوان تصویری متضاد و آینه ای از روند های معیار در نظر گرفت. در بورس ایران، سهمی نیست که بتای آن همواره منفی باشد بلکه در بعضی بازه های زمانی ممکن است بتای بعضی سهام مقادیر منفی به خود بگیرد و خلاف جهت روند بازار حرکت کنند.

بتا در تئوری در مقابل بتا در عمل

تئوری ضریب بتا فرض می کند که بازده سهام معمولاً از دیدگاه آماری به طور نرمال توزیع می شود. با این حال، بازارهای مالی مستعد شگفتی های بزرگ هستند. در واقعیت، بازده همیشه به طور نرمال توزیع نمی شود. بنابراین، آنچه بتای سهام ممکن است در مورد حرکت آتی سهام پیشبینی کند، همیشه درست نیست.

سهامی با بتای بسیار پایین میتواند نوسانات قیمتی کمتری داشته باشد، اما همچنان میتواند در یک روند نزولی بلندمدت باشد. بنابراین، افزودن یک سهام با روند نزولی با بتای کم، تنها در صورتی ریسک را در پرتفوی کاهش میدهد که سرمایهگذار ریسک را کاملاً بر اساس نوسانات تعریف کند (و نه به عنوان پتانسیل ضرر و زیان). از منظر عملی، سهام بتا پایین که روند نزولی را تجربه می کنند، عملکرد سبد را بهبود نمی بخشند.

به طور مشابه، سهام بتا بالا که در جهتی عمدتاً صعودی نوسان دارند، ریسک پرتفوی را افزایش می دهند، اما ممکن است سود هایی را نیز به همراه داشته باشند. توصیه میشود سرمایهگذارانی که از بتا برای ارزیابی سهام استفاده میکنند، آن را از دیدگاههای دیگر مانند عوامل بنیادی یا تکنیکال نیز ارزیابی کنند؛ قبل از اینکه فرض کنند آن سهم ریسک یک سبد را اضافه یا حذف میکند.

معایب بتا

در حالی که ضریب بتا می تواند اطلاعات مفیدی را هنگام ارزیابی سهام ارائه دهد، اما محدودیت هایی دارد. بتا در تعیین ریسک کوتاه مدت یک اوراق بهادار و برای تجزیه و تحلیل نوسانات برای رسیدن به هزینه های حقوق صاحبان سهام، هنگام استفاده از مدل قیمت گذاری دارایی های سرمایه ای، مفید است. با این حال، از آنجایی که بتا با استفاده از دادههای تاریخی محاسبه میشود، برای سرمایهگذارانی که به دنبال پیشبینی حرکات آتی سهام هستند، کمتر معنادار میشود.

بتا همچنین برای سرمایه گذاری های بلندمدت کمتر مفید است، زیرا نوسانات سهام می تواند به طور قابل توجهی سال به سال بسته به مرحله رشد شرکت و سایر عوامل، تغییر کند.

جمع بندی

در این مطلب با مفهوم ضریب بتا و کاربرد آن آشنا شدیم. به طور خلاصه:

- بتا، که عمدتاً در مدل قیمت گذاری دارایی های سرمایه ای (CAPM) استفاده می شود، معیاری از نوسانات – یا ریسک سیستماتیک – یک اوراق بهادار یا پرتفوی در مقایسه با بازار به عنوان یک کل است.

- دادههای بتا در مورد یک سهام منفرد فقط میتواند به طور تقریبی میزان ریسکی را که سهام به یک سبد (احتمالاً) متنوع اضافه میکند، به سرمایهگذار ارائه دهد.

- برای معنی دار بودن بتا، سهام باید با معیاری که در محاسبه استفاده می شود، مرتبط باشد.