نقدینگی یا نقد شوندگی به کارایی یا سهولتی اطلاق می شود که یک دارایی یا اوراق بهادار را می توان به وجه نقد آماده تبدیل کرد بدون اینکه بر قیمت بازار آن تأثیر بگذارد. نقدشونده ترین دارایی در واقع همان پول نقد است!

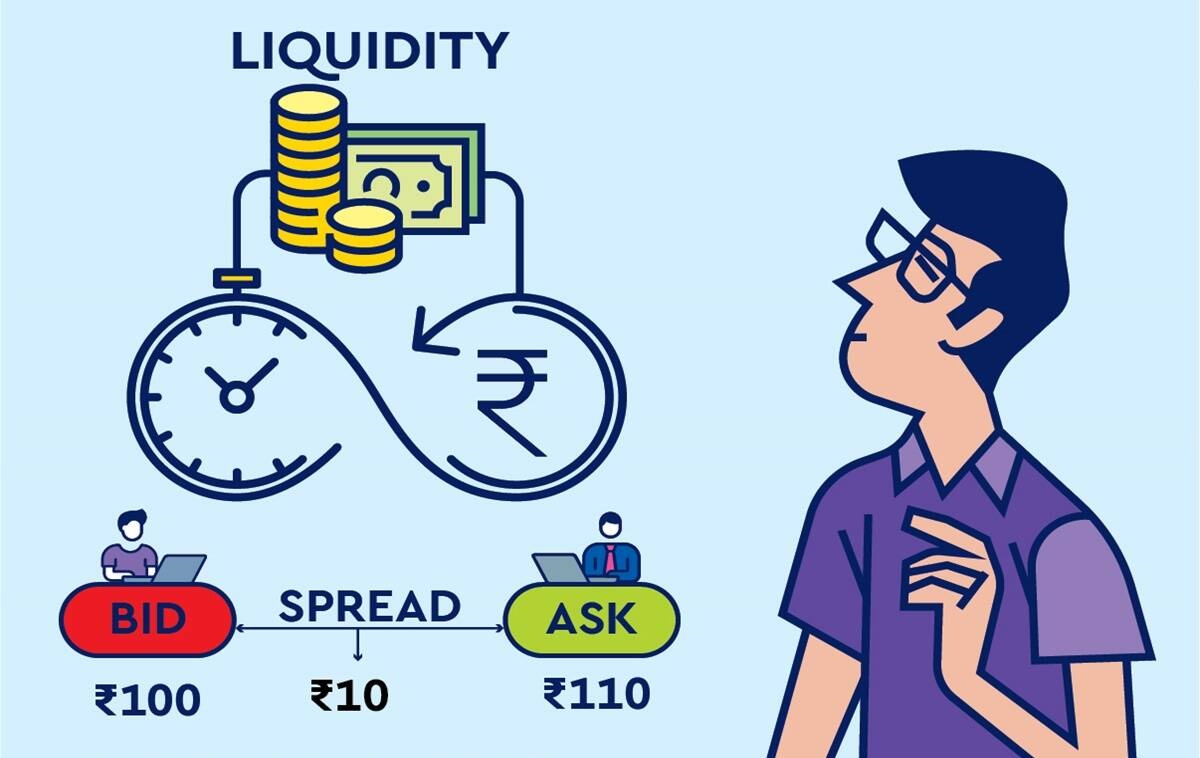

به عبارت دیگر، نقد شوندگی میزان سرعت خرید یا فروش یک دارایی در بازار را با قیمتی که ارزش ذاتی آن را منعکس می کند، توصیف می کند. وجه نقد به طور جهانی نقدشونده ترین دارایی در نظر گرفته می شود زیرا می تواند به سرعت و به آسانی به دارایی های دیگر تبدیل شود. دارایی های مشهود، مانند املاک، هنرهای زیبا و کلکسیونی، همگی نسبتاً غیر نقدی هستند. سایر داراییهای مالی، از سهام گرفته تا واحدهای مشارکتی، در مکانهای مختلفی در طیف نقدینگی قرار دارند.

ذکر یک مثال

به عنوان مثال، اگر شخصی یک یخچال 1000 دلاری بخواهد، پول نقد دارایی است که به راحتی می توان از آن برای تهیه آن استفاده کرد. اگر آن شخص پول نقد نداشته باشد اما یک مجموعه کتاب کمیاب داشته باشد که 1000 دلار ارزیابی شده است، بعید است کسی را پیدا کند که بخواهد یخچال را با مجموعه اش عوض کند. در عوض، او باید مجموعه را بفروشد و از پول نقد برای خرید یخچال استفاده کند. اگر فرد بتواند ماه ها یا سال ها برای خرید صبر کند، ممکن است خوب باشد؛ اما اگر فرد فقط چند روز فرصت داشته باشد، ممکن است باعث ایجاد مشکل شود. او ممکن است مجبور شود کتاب ها را با تخفیف بفروشد، به جای اینکه منتظر خریداری باشد که مایل به پرداخت تمام ارزش باشد. در این مثال کتاب های کمیاب نمونه ای از یک دارایی غیر نقد شونده یا سخت نقد شونده می باشد.

دو واحد اصلی نقدینگی وجود دارد: نقدینگی بازار و نقدینگی حسابداری:

نقدینگی بازار

نقدینگی بازار به میزانی اشاره دارد که یک بازار، مانند بازار سهام یک کشور یا بازار املاک و مستغلات یک شهر، امکان خرید و فروش دارایی ها را با قیمت های ثابت و شفاف فراهم می کند. در مثال بالا، بازار یخچال در ازای کتابهای کمیاب، تقریبا درجه ی نقد شوندگی برابر با صفر دارد.

از سوی دیگر، بازار سهام با نقدینگی بازار بالاتر شناخته می شود. اگر حجم معاملات بالا باشد، قیمتی که خریدار به ازای هر سهم ارائه می دهد و قیمتی که فروشنده مایل به پذیرش آن است، نسبتاً نزدیک به یکدیگر خواهند بود. بنابراین، سرمایه گذاران مجبور نخواهند بود از سودهای تحقق نیافته برای فروش سریع چشم پوشی کنند. زمانی که اختلاف بین قیمتهای پیشنهادی و درخواستی رشد میکند، درجه ی نقد شوندگی بازار کم میشود. بازارهای املاک و مستغلات معمولاً نقدشوندگی بسیار کمتری نسبت به بازارهای سهام دارند. نقدشوندگی بازار برای سایر داراییها، مانند مشتقات، قراردادها، ارزها یا کالاها، اغلب به اندازه آنها و تعداد اماکنی که این دارایی ها در آن معامله می شوند، بستگی دارد.

نقدینگی حسابداری

نقدینگی حسابداری سهولتی را که یک فرد یا شرکت میتواند تعهدات مالی خود را با داراییهای نقدی در دسترس خود انجام دهد ویا به عبارتی توانایی پرداخت بدهیها در زمان سررسید را اندازهگیری میکند. در مثال بالا، داراییهای مجموعهدار کتاب های کمیاب نسبتاً غیر نقدی هستند و احتمالا اگر فرد در تنگنا قرار گیرد، ارزش 1000 دلاری آنها کاهش می یابد. از نظر سرمایه گذاری، ارزیابی نقدینگی حسابداری به معنای مقایسه دارایی های نقدی با بدهی های جاری یا تعهدات مالی است که ظرف یک سال سررسید می شوند. این موارد معمولا در ترازنامه ی شرکت ثبت می شوند.

تعدادی از نسبتها وجود دارند که نقدینگی حسابداری را اندازهگیری میکنند که در تعریف دقیق «داراییهای نقد» متفاوت هستند. تحلیلگران و سرمایه گذاران از این موارد برای شناسایی شرکت هایی با نقدینگی قوی استفاده می کنند.

اندازه گیری نقدینگی

تحلیلگران مالی به توانایی یک شرکت در استفاده از دارایی های نقدی برای پوشش تعهدات کوتاه مدت خود نگاه می کنند. به طور کلی، هنگام استفاده از این فرمول ها، مقدار بیشتر از 1 مطلوب است.

Current Ratio

Current Ratio یا "نسبت جاری" ساده ترین نسبت است که دارایی های جاری ( آنهایی که می توانند به طور منطقی در یک سال به پول نقد تبدیل شوند) را در برابر بدهی های جاری اندازه گیری می کند. فرمول آن مطابق زیر است:

نسبت جاری = دارایی های جاری/بدهی های جاری

Quick Ratio

Quick Ratio یا "نسبت سریع" کمی سختتر است و موجودیها و سایر داراییهای جاری را که به اندازه پول نقد و معادلهای آن، حسابهای دریافتنی و سرمایهگذاریهای کوتاهمدت نقد شوندگی ندارند، شامل نمیشود. بنابراین فرمول آن مطابق زیر است:

نسبت سریع = (پول نقد و معادل های آن + حساب های دریافتنی + سرمایه گذاری های کوتاه مدت)/بدهی های جاری

Cash Ratio

Cash Ratio یا نسبت پول نقد دقیق ترین نسبت نقدینگی است و با حذف حسابهای دریافتنی و همچنین موجودیها و سایر داراییهای جاری، داراییهای نقدی را دقیقاً به عنوان وجه نقد یا معادل آن تعریف میکند.

بیش از نسبت جاری یا نسبت سریع، نسبت پول نقد توانایی یک واحد تجاری را برای پرداخت قرض ها در مواقع اضطراری - بدترین سناریو - بر این اساس ارزیابی می کند که حتی شرکت های بسیار سودآور نیز در صورت نداشتن نقدینگی لازم برای واکنش به رویدادهای پیش بینی نشده ممکن است با مشکل مواجه شوند. فرمول آن، به این شکل است:

نسبت پول نقد = پول نقد + معادل های پول نقد/بدهی های جاری

مثال نقد شوندگی

از نظر سرمایه گذاری، سهام جزو نقدشونده ترین دارایی ها هستند. اما همه سهام نقد شوندگی یکسانی ندارند. برخی از سهام در بورس اوراق بهادار فعال تر از بقیه معامله می شوند، به این معنی که بازار بیشتری برای آنها وجود دارد. به عبارت دیگر، آنها علاقه بیشتر و ثابت تری را از سوی معامله گران و سرمایه گذاران جذب می کنند. این سهام معمولاً با حجم روزانه قابل شناسایی هستند که مقدار آن می تواند به اندازه ی میلیون ها یا حتی صدها میلیون سهم باشد.

به عنوان مثال، در 26 آوریل 2019، 8.4 میلیون سهم Amazon.com (AMZN) در نزدک معامله شد. اگرچه این مقدار ممکن است نقدینگی خوبی به نظر برسد، اما هنوز نقدینگی بسیار کمتری نسبت به مثلاً اینتل (INTC) دارد که در آن روز نزدک را با حجم 72 میلیون سهم رهبری کرد - یا فورد موتور (F) که رهبری بورس نیویورک (NYSE) را با حجم 156 میلیون سهم به عهده داشت و عنوان نقدشونده ترین سهام ایالات متحده در آن روز را به خود اختصاص داد.

چرا نقد شوندگی اهمیت دارد؟

اگر بازارها نقدشونده نباشند، فروش یا تبدیل دارایی ها یا اوراق بهادار به پول نقد دشوار می شود. به عنوان مثال، شما ممکن است یک میراث خانوادگی بسیار کمیاب و ارزشمند داشته باشید که ارزش آن 150000 دلار ارزیابی می شود. با این حال، اگر بازاری برای کالای شما وجود نداشته باشد، ارزش بالای آن بیاهمیت است، زیرا در زمانی زود، هیچ کس قیمتی نزدیک به ارزش تخمینی آن را پرداخت نمیکند و پیدا کردن چنین خریداری بسیار زمان می برد. حتی ممکن است نیاز به استخدام یک خانه ی حراج باشد تا به عنوان یک دلال عمل کند و افراد بالقوه ذینفع را ردیابی کند که زمان زیادی می برد و هزینه هایی را به همراه خواهد داشت.

با این حال، دارایی های نقد شونده را می توان به راحتی و به سرعت با ارزش کامل و با هزینه کم فروخت. شرکتها همچنین باید داراییهای نقدی کافی برای پوشش تعهدات کوتاهمدت خود مانند صورتحساب یا حقوق و دستمزد داشته باشند، در غیر این صورت با بحران نقدینگی مواجه میشوند که میتواند منجر به ورشکستگی شود.

نقد شونده ترین دارایی ها

پول نقد نقدشوندهترین دارایی است و پس از آن معادلهای نقدی، که چیزهایی مانند چک یا سپردههای مدتدار هستند، قرار میگیرند. اوراق بهادار قابل فروش مانند سهام و اوراق قرضه فهرست شده در بورس اغلب بسیار نقد شونده هستند و می توانند به سرعت از طریق یک کارگزار فروخته شوند. سکههای طلا و یا برخی مجموعههای خاص نیز ممکن است به راحتی به صورت نقدی فروخته شوند.

دارایی های با نقد شوندگی پایین

برخی از کالاها در یک زمان خاص ممکن است از نقد شوندگی بسیار پایینی برخودار باشند. همینطور دارایی هایی مثل خانه و خودرو نیز تا حدی نقدشونده نیستند، زیرا ممکن است چندین هفته تا ماه ها طول بکشد تا خریداری برای آنها پیدا شود و چندین هفته دیگر نیز برای نهایی کردن معامله و دریافت پول طول بکشد. علاوه بر این، هزینه های دلال خودرو یا مشاور املاک نیز می تواند بسیار بالا باشد.

چرا برخی سهام از سایرین نقد شونده تر هستند؟

نقدشونده ترین سهام، سهامی هستند که عموم مردم به آنها علاقه داشته و نام آنها را زیاد شنیده اند. این سهام حجم معاملات روزانه زیادی دارند و همچنین تعداد بیشتری از بازارسازان را جذب می کنند که بازار دو طرفه فشرده تری را حفظ می کنند. در سهام غیر نقدشونده، اختلاف بین قیمت درخواستی وقیمت پیشنهادی زیاد است و در نتیجه این سهام عمق بازار کمتری دارند. نام این سهام کمتر شناخته شده هستند و حجم معاملات کمتری دارند و اغلب دارای ارزش بازار کمتری می باشند. بنابراین، به عنوان مثال در بورس ایران، سهام شرکتی مانند ایران خودرو یا فولاد مبارکه که شرکت هایی معروف در میان عموم مردم و با ارزش بازار بالا هستند، از شرکت های کوچک تری مثل محصولات کاغذی لطیف یا حمل و نقل توکا نقد شوندگی بسیار بیشتری دارند.

جمع بندی

در این مطلب با مفهوم نقدینگی و نقد شوندگی آشنا شدیم و دانستیم که نقد شوندگی یک دارایی از اهمیت بسیار بالایی برخوردار است و اگر یک دارایی نقد شوندگی پایینی داشته باشد، حتی اگر ارزشی که به آن نسبت داده می شود، بالا باشد، عملا بی فایده خواهد بود چرا که عده بسیار کمی حاضر به پرداخت مبلغی نزدیک به آن ارزش هستند. همچنین با مفهوم نقدینگی در حسابداری و نسبت های مهم آن آشنا شدیم. در واقع در نقدینگی حسابداری هدف این است که دارایی های نقدی یک شرکت به حدی باشد که شرکت در مواقع اضطراری بتواند کلیه ی بدهی های جاری خود را صاف کند و اگر نقدینگی شرکت پایین باشد، شرکت ها در چنین مواردی ممکن است در معرض حتی ورشکستگی نیز قرار گیرند.