تقریبا نامکن است که با بانک مرکزی آشنایی نداشته باشید. اما سوال اینجا است که وظیفه بانک مرکزی چیست؟ چرا پول ایجاد شد و در حال حاضر به چه شکلی ایجاد می شود؟ در این مقاله، قصد داریم دلیل ایجاد پول توسط بانک را بررسی کنیم.

تاریخچه پول

در زمان های بسیار دور، مردم برای بدست آوردن اقلام مورد نیاز خود مبادله کالا به کالا می کردند. به عنوان مثال شیر دوشیده شده گوسنفد خود را در ازای دریافت مقداری گندم می دادند. پس از آن انسان پی به ارزش طلا و نقره برد. این بار برای بدست آوردن مایحتاج خود باید فلزات گرانبهایی همچون طلا می داشتند. اما قطعا این بهترین راه ممکن نبود. چرا که طلا فلز با ارزش و کمیابی است که به سادگی نمی توان در ازای پرداخت یک لیوان شیر، پرداخت کرد. دوم آن که ممکن بود فردی بتواند از سکه های تقلبی که ظاهرا شبیه طلا و نقره بودند را به جای آن ها استفاده کند.

مشکل بعدی وزن نابرابر سکه ها بود. این مشکل نیز موجب نابرابری مبادلات تجاری در آن زمان می شد. همین دلایل کافی بود تا جای خالی چیزی احساس شود. آن ها تصمیم گرفتند سکه های ارزشمند خود را نزد افرادی بدهند که از اعتماد و اعتبار بالایی برخوردار بودند و در ازای سکه های سپرده شده کاغذی را که ارزش سکه های سپرده شده را نشان می داد، بگیرند. اگر آن ها به سکه های خود نیاز داشتند، می توانستند با مراجعه به این افراد برگه خود را نشان داده و سکه ها را پس بگیرند. البته اگر فرد برای خرید خود همان برگه ها را نیز به فروشنده می داد، باز هم نیازی به تهیه سکه نبود و حکم همان سکه ها را داشت. به مرور انسان ها به این برگه ها عادت کردند و در تمام مبادلات خود از این اسکناس ها استفاده کردند.

اختراع پول

در گذشته اسکناس ها با پشتوانه طلا به وجود می آمدند و این کاغذ ها به خودی خود هیچ ارزشی نداشتند. هر فردی هم که اسکناس داشت می توانست با مراجعه به آن صرافی ها طلا و نقره بگیرد. هر گاه فردی از این اسکناس ها داشت به این معنی بود که بانک به او بدهکار است. بنابراین برای تضمین بازگشت آن به افراد، بر روی اسکناس ها امضا می کرد.

ایجاد پول در بانک

نکته قابل توجه در خصوص ایجاد پول این است که عموم افراد فکر می کنند، وام دهی هیچ اثری بر میزان پول موجود در سیستم اقتصاد کشور ندارد. افرادی که چنین تصوری دارند عامل ایجاد تمام پول های اقتنصاد را دولت می دانند اما این تفکر اشتباه است. خلق پول نه توسط دولت انجام می شود و نه توسط بانک مرکزی. در دنیای امروزی پول مفهوم دیگری دارد و آن «اعتبار» است. پس اگر فردی اعتباری دارد، به ازای اعتبارش می تواند اقلام و خدمات مورد نیاز خود را تهیه کند. اعتبار و ایجاد پول در مرحله اول توسط بانک مرکزی و بعد از آن در سیستم شبکه بانکی برای آن اعتباری خلق خواهد شد.

مفهوم بسط و ایجاد پول

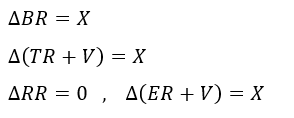

فرض کنید فردی در ابتدا به میزان X تومان از بانک وام می گیرد، در مرحله اول منابع سیستم بانکی به همان اندازه X تومان افزایش خواهد یافت. مبالغی که بانک برای پرداخت وام به شکل ذخایر اضافی یا مازاد ذخایر قانونی و همچنین سپرده های پول نقد در صندوق بانک ها در اختیار دارد نیز به میزان X تومان تغییر خواهد کرد.

برای درک روابط بالا به اصطلاحات زیر توجه کنید:

- BR: Borrowed Reserves

- TR: Total Reserves

- ER: Excess Reserves

- V: Vault Cash

- RR: Require Reserves

تمامی بانک ها باید بخشی از سپرده هایی که از مردم دریافت می کنند را به بانک مرکزی بدهند. به این سرمایه ای که بانک ها نزد بانک مرکزی قرار می دهند ذخیره قانونی می گویند. شما می توانید اندوخته قانونی یا همان ذخیره قانونی را در ترازنامه شرکت ها در کدال مشاهده کنید. طبق قانون اندوخته حداقل باید 10 درصد سرمایه باشد.

عملا بخش از سرمایه ای که تحت عنوان اندوخته قانونی نزد بانک ها سپرده می شود برای اعطای وام و تسهیلات از دسترس خارج می شود.

جمع بندی

از گذشته های دور مردم برای مبادلات خود از کالاهای ارزشمندی استفاده می کردند. اما بعد از آن طلا و نقره جایگزین مبادلات کالا به کالا شد. سپس به خاطر مشکلات این فلزات گرانبها اسکناس هایی با پشتوانه طلا به وجود آمد. بعد از آن وظیفه ایجاد و بسط پول به عهده بانک مرکزی است.