خرید عرضه اولیه سهام همواره برای فعالان بورس و به خصوص تازه کاران جذاب بوده است. این به آن دلیل است که تقریبا همه ی عرضه اولیه ها یک رشد کوتاه مدتی حداقل 20 درصدی را بلافاصله پس از فرایند عرضه اولیه تجربه می کنند. در این مقاله قصد داریم تا کلیاتی را درباره ی این فرایند مطابق فهرست زیر برای شما توضیح دهیم. پس تا انتهای این مطلب با ما همراه باشید.

عرضه اولیه چیست؟

نحوه اطلاع از زمان عرضه اولیه

عرضه اولیه به چه روشی انجام می شود؟

جذابیت عرضه اولیه برای سرمایه گذاران

مزایای عرضه اولیه برای شرکت ها

عرضه اولیه های سال 1400

عرضه اولیه سهام را چگونه بخریم؟

چه مبلغی باید برای عرضه اولیه کنار بگذاریم؟

چگونه وکی عرضه اولیه را بفروشیم؟

پرسش و پاسخ

عرضه اولیه چیست؟

در واقع منظور از عرضه اولیه سهام این است که بخشی از سهام یک شرکت برای اولین بار در بازار بورس به شکل عمومی عرضه می شود. به عبارتی همه مردم میتوانند سهام آن شرکت را از طریق بازار بورس خریدوفروش کنند، چون آن شرکت از حالت سهامی خاص خارج و به یک شرکت سهامی عام تبدیل گشته است.

نحوه ی اطلاع از زمان عرضه اولیه

قطعا برای همه ما حداقل یک بار پیش آمده که این سوال را از خودمان بپرسیم که چه زمانی سهام شرکت ها برای اولین بار عرضه می شوند و چگونه می توانیم از آن مطلع شویم؟ برای پاسخ به این سوال، به نکات زیر توجه کنید:

- سازمان بورس معمولا دو روز قبل از عرضه اولیه به سهامداران زمان عرضه اولیه سهام شرکت های مختلف را اعلام می کندتا سهام داران زمانی برای تهیه ی مبلغ برای خرید عرضه اولیه داشته باشند.

- روش دوم اطلاع رسانی از طریق ایمیل یا پیامک می باشد. بسیاری از کارگزاری ها به مشتریان خود، از این طریق زمان عرضه اولیه سهام را اطلاع رسانی می کنند.

- سازمان فرابورس نیز در سایت خود در قسمت اطلاعیه، زمان عرضه اولیه سهام مختلف را اطلاع رسانی می کند.

عرضه اولیه به چه روشی انجام می شود؟

عرضه اولیه سهام اکثر شرکت ها، در حال حاضر به روش بوک بیلدینگ انجام می شود. قبلاً همه افرادی که میخواستند در عرضه اولیه شرکت کنند، در یک زمان مشخص، مثلاً 12:40 باید سفارش خود را در سامانه معاملاتی وارد میکردند و این موضوع باعث می شد که سهام به برخی از افراد نرسد. در ادامه برای حل این مشکل، روش بوک بیلدینگ معرفی شد که در این روش یک بازه تعیین میشود؛ مثلاً 10 صبح تا 12:30 ظهر و همه افرادی که میخواهند مشارکت داشته باشند، میتوانند سفارش خود را در سیستم ثبت کنند. قیمت این سفارش بر اساس کف و سقف قیمتی و حجم سفارش نیز باید با توجه به حداکثر سهمیه هر شخص ثبت شود.

در نهایت، بسته به تعداد سهامی که شرکت عرضه کرده و تعداد افرادی که سفارش خرید ثبت کردهاند، به هر نفر تعداد مشخصی سهم تعلق خواهد گرفت.

جذابیت عرضه اولیه برای سرمایه گذاران

در سال های اخیر به دلیل سودآوری خوبی که عرضه اولیه سهام شرکت های مختلف داشتند، مورد استقبل تازه واردان و سرمایه گذاران بازار بورس قرار گرفتند.

در واقع دلیل اصلی استقبال سهامداران از عرضه اولیهها، پایینتر بودن قیمت سهم در زمان عرضه نسبت به ارزش ذاتی آن است.

مزایای عرضه اولیه برای شرکت ها

عرضه اولیه برای شرکتی که سهام آن عرضه می شود نیز مزایایی دارد که عبارتند از:

- جذب سرمایه

- تامین مالی

- شفافیت در امور مالی

- ...

عرضه اولیه های سال 1400

در این بخش، برای آشنایی بیشتر شما، فهرستی از چند عرضه اولیه در سال 1400 همراه با جزئیات آنها را بیان خواهیم کرد.

شرکت گسترش صنایع روی ایرانیان

نماد: فگستر

زمان: 22 اردیبهشت

تعداد سهام عرضه شده: 65 میلیون

حداکثر سهمیه هر فرد: 130 سهم

دامنه قیمتی: 5617 تا 6179 ریال

شرکت صنعت غذایی کوروش

نماد غکورش

زمان: 5 خرداد

تعداد سهام عرضه شده: 65 میلیون

حداکثر سهمیه هر فرد: 500 سهم

دامنه قیمتی: 28500 تا 29950 ریال

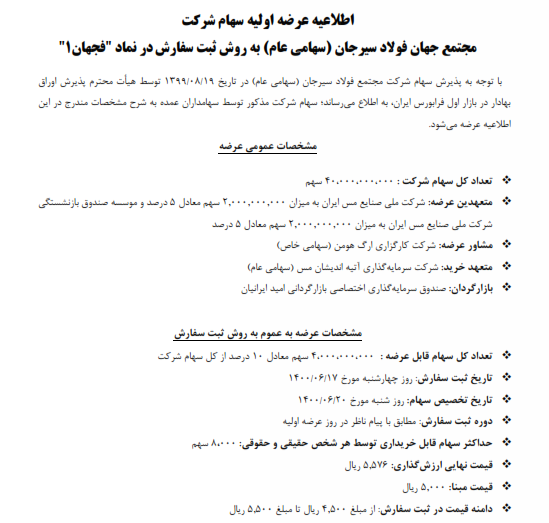

شرکت مجتمع جهان فولاد سیرجان

نماد فجهان

زمان: 17 شهریور

تعداد سهام عرضه شده: 4 میلیارد

حداکثر سهمیه هر فرد: 8000 سهم

دامنه قیمتی: 4500 تا 5500 ریال

بخشی از متن آگهی رسمی عرضه اولیه فجهان در شکل زیر نمایش داده شده است:

همانطور که ملاحظه می کنید، یک آگهی عرضه اولیه به طور خلاصه اطلاعاتی مطابق آنچه در مثال هایی که ذکر کردیم، در بر میگیرد. البته این سه عرضه اولیه تنها به عنوان مثال ذکر شدند و تا انتهای تابستان 1400 سهام شرکت های دیگری با نمادهای فتوسا، ولکار، لطیف، سپید، وهامون، مدیریت، کیمیاتک، فسبزوار، توسن وحآفرین نیز در بورس عرضه شده اند.

علاوه بر این عرضه اولیه ها، پیشبینی شده است که تا پایان سال جاری، شرکت های دیگری نیز در بورس عرضه شوند. تعدادی از این شرکت ها عبارتند از:

- سرمایه گذاری مدیریت سرمایه مدار

- فن آوا کارت

- پتروشیمی بندر امام

- پتروشیمی مروارید

- ایمن خودرو شرق

- تامین سرمایه تمدن

- حمل و نقل ریلی رجا

- پالایشگاه ستاره خلیج فارس

- ...

البته همانطور که گفته شد، عرضه اولیه سهام شرکت های این لیست در سال 1400 قطعی نبوده و تنها در حد پیشبینی می باشد. به عنوان مثال بعضی از این موارد مانند پالایشگاه ستاره خلیج فارس احتمالا عرضه اولیه بزرگی بوده که به مبالغ بالا از سوی سرمایه گذاران احتیاج دارد که در نتیجه بهتر است در زمانی صورت گیرد که ارزش معاملات در بورس به مقدار بالایی رسیده و تثبیت شده باشد.

عرضه اولیه سهام را چگونه بخریم؟

برای خرید عرضه های اولیه روش های مختلفی وجود دارد که از جمله ی این روش ها می توان به موارد زیر اشاره کرد:

روش حراج با اولویت زمان

دانستن این موضوع خالی از لطف نیست که در سال های قبل از این روش برای خریدن عرضه اولیه استفاده می شد. در حقیقت سهمها طی پروسه ای که سرمایه گذاران حقیقی در آن نقشی نداشتند، ابتدا قیمت گذاری می شد و به این ترتیب قیمتی که سرمایه گذاران برای اولین بار میتوانستند آن سهام را خریداری کنند، مشخص میگشت. البته اخیرا نیز بعضی عرضه اولیه ها، مجددا به این شکل انجام می شوند.

روش بوک بیلدینگ

همانطور که در بالا، راجع به این روش برای خرید عرضه اشاره کردیم، هر خریدار با توجه به تحلیل و بررسیهایی که انجام می دهد، اقدام به خرید سهم در ساعاتی معین که از قبل توسط ناظر اعلام شده، می کند.

حال که روش های خرید عرضه اولیه را دانستید، باید به این موضوع نیز اشاره کنیم که برای خرید آنها می بایست در وهله اول، کد بورسی داشته و به وسیله ی آن در یکی از کارگزاری های کشور اقدام به خرید این عرضه اولیه ها کنید:

مرحله اول

در ابتدا در ساعتی که توسط ناظر برای عرضه اولیه اعلام شده است، وارد پنل معاملاتی خود شوید. همینطور پیشنهاد می شود که به دلیل ترافیک اینترنت احتمالی، حساب معاملاتی خود را در روز های قبل شارژ کنید. اسم نماد شرکتی که قرار است در بورس عرضه شود را سرچ کرده و آنرا انتخاب کنید.

مرحله دوم

در قسمت خرید، قیمت خرید را وارد کنید. محدوده سقف و کف قیمتی توسط کارگزار نمایش داده می شود و برای این که مطمئن شوید عرضه اولیه به شما تعلق خواهد گرفت، حتما سقف قیمتی را برای خرید انتخاب کنید. در قسمت حجم نیز، می توانید تا حداکثر سهمیه هر فرد را که توسط ناظر اعلام شده است، وارد نمایید. سپس دکمه خرید را انتخاب کنید تا سفارش شما ثبت شود. عرضه اولیه ها معمولا در روز کاری بعد به پرتفوی سهامداران اضافه می شوند.

چه مبلغی باید برای عرضه اولیه کنار بگذاریم؟

این موضوع بسته به بزرگی شرکت عرضه کننده سهام و تعداد سهامی که قصد عرضه ی آنرا دارد، متغیر است. به عنوان مثال در عرضه اولیه ی سرمایه گذاری تامین اجتماعی (شستا) حداکثر مبلغ مورد نیاز حدود 8 میلیون تومان بود در حالیکه در بعضی عرضه اولیه ها این مبلغ در حد سی هزار تومان هم می شود.

چگونه و کی عرضه اولیه را بفروشیم؟

سهام شرکتهایی که برای اولینبار در بورس عرضه میشوند معمولاً در روزهای ابتدایی تقاضای خرید زیادی دارد و بعد از روز عرضه اولیه تا چند روز یا حتی چند هفته با صف خرید همراه می باشند.

اما برای فهمیدن اینکه چه زمانی برای فروش عرضه اولیه مناسب است، توجه به نکاتی از جمله جو و روند کلیت بازار، قیمت گذاری اولیه سهم و تابلوی معاملاتی سهم ضروری می باشد.

پرسش و پاسخ

- آیا خود کارگزاری ثبت سفارش عرضه اولیه را انجام میدهد؟

+ بسیاری از کارگزاری ها امکانی دارند که با فعال کردن آن، کارگزاری با توجه به مبلغ موجود در حسابتان در روز عرضه اولیه، سفارش عرضه اولیه را برایتان ثبت می کند. البته در بعضی موارد ممکن است به دلایل مختلف، علی رغم فعال کردن این قابلیت، سفارش خرید عرضه اولیه توسط کارگزاری ثبت نشود.

- آیا میتوان تعداد کمتری از حداکثر مجاز سهم خرید؟

+با توجه تعداد زیاد متقاضیان، معمولاً تعداد سهم کمتری نسبت به سقف مجاز به هر کد تعلق میگیرد اما خود شخص سفارش دهنده نیز می تواند تعداد کمتری سهم خریداری کند.

- چرا قیمت سهام شرکتها بعد از اولین عرضه رشد میکند؟

+ این امر معمولا به دو دلیل است:

- محدودیت در تعداد سهام قابل خریداری

- محدودیت در تعداد سهام عرضه شده

جمع بندی

در این مقاله به طور کامل با عرضه اولیه سهام شرکت ها در بورس ایران آشنا شدیم. شرکت در عرضه اولیه ها معمولا سود های کوچک اما تضمین شده ای را برای سهامداران به همراه دارد. همچنین این فرایند برای خود شرکت نیز مزایایی از جمله تامین مالی دارد. همچنین نحوه خرید عرضه اولیه و جزئیات آن همراه با نحوه اطلاع از زمان عرضه اولیه ها در این مطلب توضیح داده شد.