بیمه کردن یکی از پرطرفدارترین روش های محافظت مردم از دارایی های خود است و این موضوع در بازار سرمایه نیز کاربرد دارد. اوراق اختیار فروش تبعی که همواره به عنوان یکی از ابزارهای مشتقه و مکانیسمی برای پوشش ریسک شناخته می شود، یکی از همین سازوکارها برای بیمه کردن سهام در اختیار افراد است. در واقع بسیاری از شرکت های فعال در این بازار، با هدف کاهش ریسک سرمایه گذاری و پایین آوردن نوسانات شدید قیمتی سهام خود، اقدام به انتشار گسترده اوراق اختیار فروش تبعی می کنند و این موضوع می تواند اثرگذاری مناسبی بر روی اعتماد سرمایه گذاران داشته باشد. بنابراین، افرادی که ریسک گریز هستند، با استفاده از این فرآیند می توانند سهام در اختیار خود را بیمه کنند؛ به همین دلیل، در ادامه به بررسی اوراق اختیار فروش تبعی و جزییات مربوط به آن می پردازیم.

اوراق اختیار فروش تبعی چیست؟

بازار بورس ایران یک بازار یک طرفه است؛ در واقع در چنین بازارهایی، سرمایه گذار تنها از طریق رشد قیمت سهم، سود کسب می کند. نوسانات شدید و اصلاحات بازار، سهامداران را نگران کرده و تمایل خرید آن ها را کاهش می دهد. در این میان، شرکت هایی خاص با ارائه اوراق اختیار فروش، سهام در اختیار خود را اصطلاحا بیمه می کنند. اما سوالی که پیش می آید این است که اوراق اختیار فروش تبعی چگونه می تواند در بیمه کردن سهام، به افراد کمک کند؟

در واقع اوراق اختیار فروش تبعی که به سهامدار فروخته شده است، این امکان را به مالک آن می دهد که در تاریخی مشخص شده، سهام خود را با قیمتی از پیش توافق شده به فروش برساند. در واقع، شرکت ها اوراقی را به فروش می رسانند که این اوراق باعث ایجاد یک کف قیمتی برای سهم شما شده و تضمین می کنند که در صورت ریزش قیمتی، خسارت شما را جبران کنند و ضرری به شما نرسد. به علت شباهت این موضوع با بیمه کردن، اصطلاحا آن را تحت عنوان بیمه سهام می شناسیم.

به عنوان مثال، سهام یکی از شرکت های فعال در بورس اوراق بهادار تهران، پس از افت 40 درصدی، قیمت آن به 600 تومان رسیده است و شرکت مذکور برای جلوگیری از افت بیشتر، اقدام به انتشار اوراق اختیار فروش تبعی می کند. براساس این اوراق، شرکت موظف می شود که در صورت افت بیشتر در شش ماه آینده، سهام در اختیار سرمایه گذاران را با قیمت 1000 تومان در تاریخ سررسید که در توضیحات این اوراق اختیار فروش تبعی قید می شود، خریداری کند.

اصطلاحات مهم در رابطه با اوراق اختیار فروش تبعی

برخی اصطلاحات در اطلاعیه های مربوط به اوراق اختیار فروش تبعی استفاده می شود که بهتر است با آن ها آشنا شویم:

سهم پایه

اوراق اختیار فروش تبعی بر پایه این سهم، مشخص و تنظیم می شود.

قیمت اعمال

همان قیمتی که شرکت عرضه کننده، متعهد شده است در تاریخ مورد نظر، با سهامدار تسویه کند. به عنوان مثال، وقتی که قیمت سهام 500 تومان است و شرکت مذکور متعهد می شود در یک تاریخ مشخص، سهام را با قیمت 700 تومان خریداری کند، این قیمت 700 تومان را اصطلاحا «قیمت اعمال» می نامند.

تاریخ اعمال

تاریخی که برای انجام تسویه قیمت اعمال، توافق و مشخص شده است.

دوره معاملاتی

بازه زمانی بین روز اول و روز آخر معاملاتی مربوط به اوراق اختیار فروش تبعی را دوره معاملاتی می نامند.

سقف خرید

هر شخص مجاز به خرید تعداد محدودی اوراق اختیار می باشد که با سقف خرید مشخص می گردد. به عنوان مثال، در اطلاعیه مربوط به این اوراق، گفته می شود که سقف خرید برای هر کد معاملاتی، 100,000 سهم است. بنابراین اگر کسی 500,000 سهم را خریداری کرده باشد، فقط می تواند 20 درصد این تعداد را بیمه کند.

کل حجم عرضه

تمام اوراقی که در دوره معاملاتی عرضه می شوند را کل حجم عرضه می نامند. لازم به ذکر است که معمولا تعداد اوراق اختیار فروش تبعی که توسط شرکت منتشر می شود، از حجم تقاضا کمتر است و به سرعت به فروش می رسد.

حداقل حجم عرضه روزانه

عرضه کننده مکلف است که هر روز تعدادی اوراق عرضه کند که با «حداقل حجم عرضه» مشخص می شود.

قیمت عرضه اوراق تبعی

بر مبنای فرمول های خاصی، قیمت اوراقی که روزانه در بازار فروخته می شود، مشخص می گردد.

حالت های مختلف اعمال اوراق اختیار فروش تبعی

در صورت خرید این اوراق، سه حالت در آینده قیمتی سهام مذکور رخ خواهد داد که با توجه به هر حالت، تصمیم گیری سهامدار باید متفاوت باشد.

حالت اول

قیمت سهام در تاریخ اعمال، کمتر از قیمت اعمال باشد؛ در این شرایط سهامدار اختیار فروش خود را اعمال کرده و خسارت وارد به سهم، توسط شرکت جبران می شود. به عنوان مثال در تاریخ اعمال (سررسید)، قیمت سهام 400 تومان می باشد و قیمت اعمال در این تاریخ را 600 تومان در نظر گرفته اند. بنابراین، شخص سهامداری که اوراق اختیار فروش را خریداری کرده است، می تواند سهام در اختیار خود را به جای 400 تومان، در قیمت 600 تومان به فروش برساند.

حالت دوم

قیمت سهام در تاریخ اعمال، بیشتر از قیمت اعمال باشد؛ در این حالت، سهامدار نباید اختیار فروش خود را اعمال کند. در صورت اعمال اختیار فروش، سهامدار ضرر خواهد کرد. به عنوان مثال، قیمت سهام در تاریخ سررسید، 1500 تومان است و قیمت اعمال اوراق اختیار تبعی، 1200 تومان است؛ در این حالت اگر سرمایه گذار، اوراق اختیار خود را اعمال کند، در قبال هر سهم مبلغ 300 تومان ضرر می کند و این کار منطقی به نظر نمی رسد و بهتر است در این شرایط، اوراق اختیار تبعی اعمال نشود.

حالت سوم

قیمت سهام تغییری نکند؛ این شرایط برای سرمایه گذار تفاوتی ایجاد نمی کند (سود و زیان کسب نمی شود) و تنها باید قیمت اوراق اختیار را پرداخت کند. به عنوان مثال در تاریخ سررسید، قیمت سهام 1200 تومان است و قیمت اعمال اختیار فروش تبعی نیز همان 1200 تومان است؛ در اینجا، فروش سهام و یا اعمال اختیار فروش تبعی تفاوتی با یکدیگر ندارد.

نکات مهم در خصوص اوراق اختیار فروش تبعی

- اوراق اختیار سهام، تنها برای بیمه کردن سهام است و بدون داشتن سهم مورد نظر، نباید خریداری کنید.

- اگر سهمی که اوراق اختیار دارد را در پرتفوی خود ندارید، خرید اوراق اختیار هیچ منفعتی برای شما نخواهد داشت؛ همچنین به دلیل الزام به پرداخت بهای آن، ضرر خواهید کرد.

- اوراق اختیار تبعی را متناسب با تعداد سهام خود خریداری کنید.

- همیشه به اندازه تعداد سهام پایه، اوراق اختیار خریداری کنید. در صورتیکه بیشتر از تعداد سهام اوراق داشته باشید، مقدار مازاد آن از بین خواهد رفت.

- اوراق اختیار امکان فروش ندارند.

- امکان خرید و فروش اوراق اختیار وجود ندارد. در صورتیکه از خرید خود مطمئن هستید، اقدام کنید. به اینصورت، با نوسان قیمت اوراق اختیار نمی توانید نوسانگیری کنید.

- تاریخ اعمال را جدی بگیرید.

- اوراق اختیار فروش تبعی تنها در روز مشخص شده تاریخ اعمال قابل استفاده هستند و پس از آن، ارزشی ندارند.

- به قیمت عرضه اوراق اختیار توجه کنید.

- با توجه به میزان سود و بازه زمانی، اقدام به خرید اوراق کنید. اوراق اختیار فروش همیشه ارزش خرید ندارند و باید طبق شرایط خود تصمیم گیری کنید.

- درخواست اعمال اوراق اختیار، قابلیت حذف یا ویرایش را ندارد.

- و...

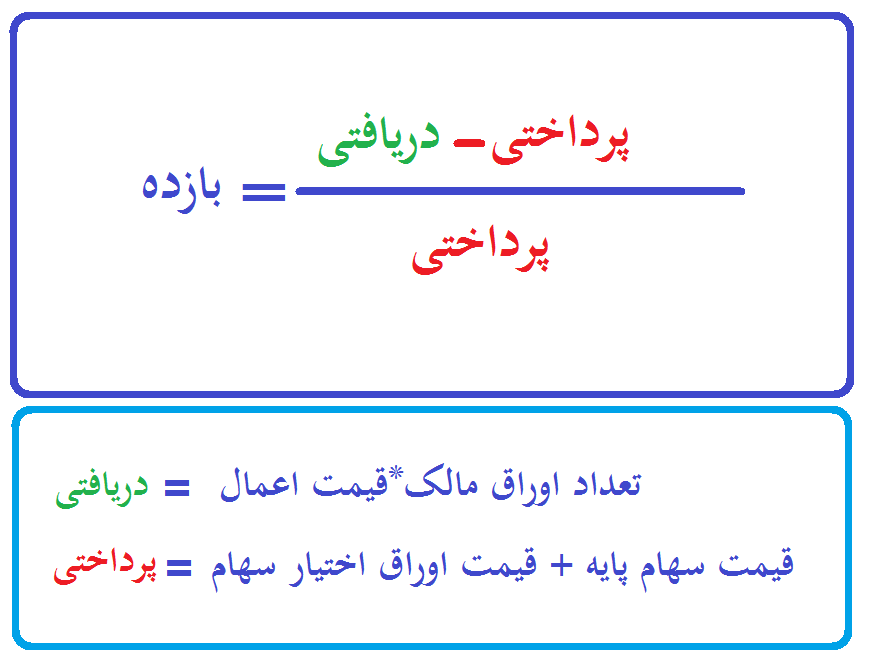

نحوه محاسبه بازده برای تصمیم گیری خرید یا عدم خرید اوراق اختیار فروش تبعی

همانطور که گفته شد، پیش از خرید اوراق اختیار تبعی فروش، بهتر است میزان بازدهی مورد نظر خود را اندازه گیری کنید و سپس اقدام به خرید این اوراق کنید. در تصویر زیر، فرمول محاسبه بازدهی آورده شده است که می توانید از آن استفاده کنید.

نکته: توجه داشته باشید که این اوراق را فقط برخی از شرکت ها منتشر می کنند. در واقع، شرکت هایی که به لحاظ بنیادی قوی هستند و به سهام شرکت خود اطمینان دارند، این اوراق را منتشر می کنند. بنابراین، هنگامیکه می خواهید سهام یک شرکت را خریداری کنید، بهتر است در خصوص اوراق اختیار تبعی فروش آن، تحقیقات لازم را انجام دهید؛ چراکه به لحاظ روانی، وقتیکه شرکت مذکور اقدام به انتشار این اوراق می کند، به این معناست که دیر یا زود، قیمت سهام به این عدد می رسد. البته تجربه ها نشان داده است که ممکن است در بعضی از مواقع، قیمت اعمال بیشتر از قیمت سهام باشد و شرکت نتواند قیمت سهام خود را به آن عدد برساند اما به طور کلی، انتشار این اوراق از سوی شرکت ها می تواند جو روانی مثبت در بازار ایجاد کند.

جمع بندی

شرکت های فعال در بازار سرمایه، با ارائه اوراق اختیار فروش تبعی، اقدام به حفظ ارزش سهام و جذب خریدار می کنند. این اوراق ضمانتی برای جلوگیری از ضرر سهامداران هستند که به اینصورت، نگرانی سهامداران از ریزش قیمت سهم، رفع می شود. شرکت ها نیز در صورت بالا رفتن قیمت سهام، ملزم به هیچ نوع پرداختی نیستند؛ این درحالی است که بابت فروش اوراق اختیار فروش به تعداد سهام، مبلغی اضافه دریافت کرده اند. شرایطی مشابه شرکت های بیمه که هم برای بیمه شونده و هم برای شرکت ها سودآور است. بنابراین، اگر شما نیز فردی ریسک گریز هستید و تمایل دارید سهام در اختیار خود را بیمه کنید، بهتر است از این اوراق استفاده نمایید.