شرکت ها و بنگاه های اقتصادی برای عملکرد بهتر و انجام فعالیت های خود به منابع مالی احتیاج دارند؛ به همین دلیل با بکارگیری بسترهای ایجاد شده در بازار سرمایه، اوراق های گوناگونی را برای تامین مالی مورد نیاز خود منتشر می کنند. سرمایه های بدست آمده از انتشار اوراق، در زمینه های مختلف مانند طرح های توسعه، بدهی های شرکت، افزایش اعتبار و... به کار گرفته می شود. افزایش تعداد و تنوع اوراق های تامین مالی توسط دولت و یا شرکت ها باعث به وجود آمدن یک بخش مستقل در بازار سرمایه تحت عنوان «گروه اوراق تامین مالی» شده است که در ادامه مقاله به بررسی ویژگی های این گروه می پردازیم.

تامین مالی چیست؟

پیش از بررسی گروه اوراق تامین مالی، بایستی به تعریف مفهوم تامین مالی بپردازیم. تامین مالی یا Financing به سازوکاری گفته می شود که در آن یک شرکت یا بنگاه اقتصادی منابع مالی مورد نیاز خود را تامین می کند. این تامین منابع مالی ممکن است به واسطه منابع خارج از بنگاه اقتصادی و یا از طریق منابع داخلی بنگاه اقتصادی مذکور محقق شود.

روش های متعددی برای تامین مالی مورد نیاز شرکت ها وجود دارد و در سالیان گذشته معمولا شرکت ها از طریق بانک ها و با اخذ تسهیلات، منابع مالی مورد نیاز خود را دریافت می کردند؛ اما با گسترش بازارهای مالی و فراهم شدن بسترهای لازم برای تامین مالی شرکت ها، روش های متعددی برای این کار به وجود آمد. برخی از این روش ها عبارت اند از:

- اوراق قرضه (بدهی)

- اوراق مشارکت

- انواع اوراق های تامین مالی اسلامی (صکوک، مرابحه و...)

- عرضه اولیه سهام در بازار بورس

- افزایش سرمایه از طریق آورده نقدی سهامداران

تشکیل گروه اوراق تامین مالی

دولت همواره برای جبران بخشی از کسری بودجه و تامین مالی مورد نیاز خود، اقدام به انتشار اوراق های مختلف مانند اخزا و... می کند و از طرف دیگر بسیاری از شرکت های فعال در بورس و یا خارج از بورس برای رفع مشکلات ناشی از کمبود نقدینگی خود، اقدام به انتشار اوراق های تامین مالی می کنند و همانطور که مشاهده کردید در سالیان اخیر روش های متعددی برای تامین مالی به وجود آمده است؛ به همین دلیل بستر و زمینه ای برای انجام این کار لازم بود تا این نهادها بتوانند تامین مالی خود را به شکل مطلوب انجام دهند؛ بنابراین در بازار سرمایه گروهی تحت عنوان «گروه اوراق تامین مالی» به وجود آمد تا بتواند پاسخگوی نیازهای شرکت ها و یا دولت برای انتشار اوراق تامین مالی باشد.

انواع اوراق منتشر شده در گروه اوراق تامین مالی

با توجه به نوع تامین مالی که دولت و یا شرکت ها در نظر دارند و همچنین به دلیل قوانین بانکداری اسلامی در ایران، انواع مختلفی از اوراق در بازار سرمایه منتشر می شود؛ این اوراق به طور خلاصه عبارت از:

- اسناد خزانه اسلامی (اخزا)

- اوراق مشارکت

- اوراق مرابحه

- اوراق استصناع

- اوراق منفعت

- و...

معروف ترین اسمی که در گروه اوراق تامین مالی شنیده می شود، اسناد خزانه اسلامی است که در ادامه به توضیح آن خواهیم پرداخت.

اسناد خرانه اسلامی، شناخته شده ترین اوراق در گروه اوراق تامین مالی

در بین فعالان بازار سرمایه هنگامیکه صحبت از اوراق بدهی می شود، بلافاصله اسم اوراق خزانه اسلامی به میان می آید. ممکن است این سوال برای شما پیش بیاید که کاربرد این اوراق به چه صورت است؟ در پاسخ به آن بایستی خاطر نشان کرد که دولت هر ساله بخشی از کسری بودجه خود را از طریق فروش اوراق قرضه (بدهی) تامین می کند و در اینجا اسناد خزانه اسلامی نقش اوراق بدهی را ایفا می کند.

سازوکار اسناد خزانه اسلامی

در سایر کشورها که قوانین اقتصاد اسلامی وجود ندارد، سازوکار خرید و فروش اوراق بدهی به این شکل است که این اوراق به مبلغی کمتر از قیمت اسمی به متقاضایان واگذار می شود و دولت ها نیز با بدست آوردن این مبالغ، بدهی های خود را پرداخت می کند. اما در نظام اقتصادی ایران و به دلیل قانون بانکداری بدون ربا، انتشار اوراق بدهی به این شکل انجام نمی شود و دولت جمهوری اسلامی ایران، این اوراق را به طور مستقیم به پیمانکاران و طلبکاران غیر دولتی واگذار می کند و افرادی که این اوراق را در دست دارند، در صورت نیاز به نقدینگی، اوراق را در فرابورس ایران می فروشند و آن را نقد می کنند.

لازم به ذکر است که اوراق خزانه اسلامی، دارای تاریخ سررسید است و هر چقدر از لحاظ زمانی به سمت این تاریخ می رویم، قیمت روی تابلو آن به قیمت اسمی اوراق نزدیک تر می شود.

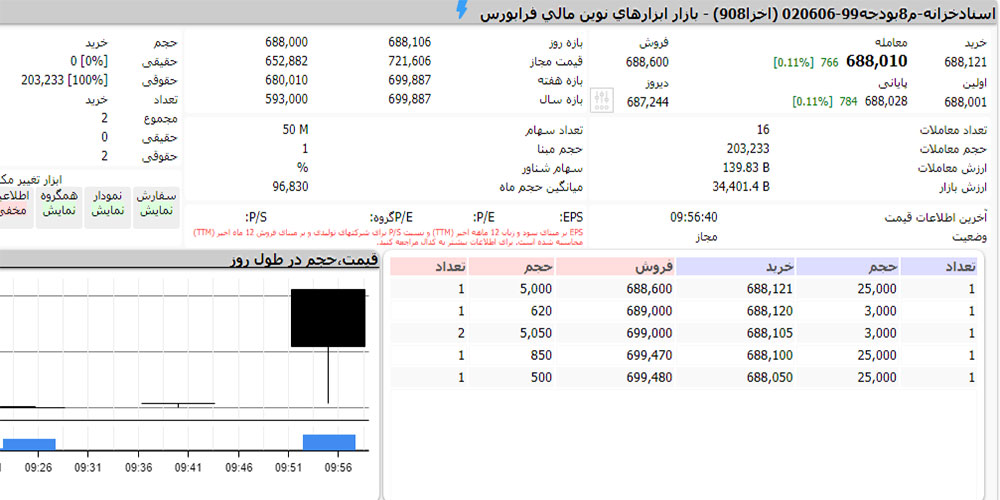

در تصویر زیر قیمت و حجم معاملات یکی از اسناد خزانه اسلامی در سایت tsetmc.com را مشاهده می کنید.

نکته: برای مشاهده جزییات بیشتر در خصوص اسناد خزانه اسلامی، می توانید به سایت فرابورس ایران به نشانی ifb.ir مراجعه کنید.

ریسک اسناد خزانه اسلامی

ذات بازار سرمایه همواره با نوسان همراه است و هرنوع اوراق (بدهی، سهام و...) که در این بازار معامله می شود، قطعا با نوسان همراه خواهد بود؛ اما فارغ از افت و خیزهای مربوط به اسناد خزانه اسلامی، می توان گفت که هیچگونه ریسکی این اوراق را تهدید نمی کند و به دلیل اهمیت فروش این اوراق توسط دولت با هدف تامین کسری بودجه و کنترل تورم، در قانون شکل گیری اسناد خزانه، ضرورت بازپرداخت این اوراق در زمان سررسید، هم سطح با پرداخت کارکنان دولت بوده و وزیر اقتصاد به عنوان ضامن بازپرداخت آن شناخته می شود؛ بنابراین با توجه به ضمانت هایی که برای این اوراق در نظر گرفته شده است، می توان گفت که ریسک نقدشوندگی آن بسیار پایین است و عملا این ریسک را می توان صفر در نظر گرفت.

لازم به ذکر است که سرمایه گذاری در اسناد خزانه اسلامی به افرادی توصیه می شود که بسیار ریسک گریزند؛ از طرف دیگر با توجه به تجربه سالیان گذشته، می توان گفت که در سیکل های تورمی بازدهی این اوراق به مراتب کمتر از سهام بوده است و در بلندمدت نمی تواند عملکردی به اندازه سرمایه گذاری در سهم های با بنیاد خوب داشته باشد.

ریسک نقدشوندگی سایر اوراق موجود در گروه اوراق تامین مالی

همانطور که گفته شد علاوه بر اوراق خزانه اسلامی، چندین نوع اوراق مختلف مانند مشارکت، مرابحه، استصناع و...نیز در بازار سرمایه معامله می شود و هر کدام از این اوراق برای جذب سرمایه افراد، از مکانیسم های مختلفی استفاده کرده اند؛ از جمله این مکانیسم ها می توان به ضامن نقدشوندگی کرد. به عبارت دیگر ضامن نقدشوندگی این اطمینان را به سرمایه گذار می دهد که حتی اگر مشکلاتی نیز برای ناشر اوراق پیش بیاید و ناشر توان بازپرداخت قیمت اسمی اوراق را در تاریخ سررسید نداشته باشد، شرکت یا نهادی که در جایگاه ضامن نقدشوندگی است، این موضوع را برعهده می گیرد و نگرانی سرمایه گذاران را برطرف می کند.

بنابراین ضامن نقدشوندگی اوراق خزانه اسلامی، خود دولت، وزارت اقتصاد و خزانه داری کل کشور است و از این بابت نگرانی وجود نخواهد داشت؛ اما در سایر بخش های گروه اوراق تامین مالی بایستی ضامن نقدشوندگی مورد بررسی قرار بگیرد تا ریسک های سرمایه گذاری در این اوراق به حداقل برسد.

سودآوری اوراق موجود در گروه اوراق تامین مالی

همه افرادی که در بازار سرمایه فعالیت می کنند، قطعا به دنبال کسب بالاترین سود ممکن هستند و با توجه به سطح ریسک پذیری افراد، انتظار کسب سود و بازدهی آن ها متفاوت است. بنابراین برای سرمایه گذاری در گروه اوراق تامین مالی بایستی بازدهی آن را در نظر بگیریم. سود اوراق منتشر شده در گروه اوراق تامین مالی معمولا اندکی بیشتر از سود سپرده های بانکی است و با توجه به نوع اوراق های مورد معامله در بازار سرمایه (اخزا، مشارکت، مرابحه و...) این بازدهی می تواند کمی افزایش یا کاهش داشته باشد.

به عنوان مثال اوراق خزانه با توجه به شرایط بازار و اینکه در دوران رکود یا تورم هستیم، بازدهی سالانه بین 22 تا 25 درصد را می تواند برای خریداران آن به همراه داشته باشد. ( توجه داشته باشید که درصدهای گفته شده بر مبنای حدود است و با توجه به سیاست های کلی دولت و همچنین شرایط بازار، این ارقام می تواند متغیر باشد.)

بنابراین دولت و شرکت هایی که به دنبال تامین مالی از بازار سرمایه هستند، معمولا چند درصد سود بالاتر از سپرده های بانکی برای سرمایه گذاران در نظر می گیرند تا این اوراق جذابیت های لازم برای سرمایه گذاری را داشته باشد. معمولا افرادی که تحلیلگر بازار سهام هستند و اصطلاحا خود را حرفه ای می نامند، به دلیل پایین بودن بازدهی این اوراق نسبت به تورم های شدید،در این گروه سرمایه گذاری نمی کنند؛ چراکه معتقدند این میزان بازدهی برای اقتصاد ایران که همواره دارای طوفان های تورمی است، کافی نمی باشد.

البته لازم به ذکر است که استراتژی سرمایه گذاری در گروه اوراق تامین مالی برای دوران رکود مناسب است؛ چراکه در مواقع رکود در بازارهای مالی بازدهی های چشمگیری وجود ندارد و افراد ترجیح می دهند که سرمایه های خود را در اوراق تامین مالی سرمایه گذاری کنند و یا آن را در سپرده های بانکی نگه دارند.

به عنوان مثال فرض کنید که یک شرکت اقدام به انتشار اوراق تامین مالی در بازار سرمایه می کند و سود 25 درصد سالیانه به دارندگان آن می دهد. بدون در نظر گرفتن سود مرکب آن و پس از گذشت دو سال، دارندگان این اوراق 50 درصد سود کسب می کنند؛ در دوران رکود که قیمت ها در بازارهای مالی افزایش خاصی ندارد، این میزان بازدهی برای دو سال خوب است. حال فرض کنید اتفاقاتی همچون جهش ارزی سال 1397 اتفاق بیافتد و قیمت دارایی ها طی یکسال 200 الی 300 درصد رشد کنند، قطعا در اینجا کسی که به دنبال کسب بازدهی 50 درصدی از اوراق تامین مالی بوده است، از رشد قیمت ها جا مانده و سرمایه او به اندازه تورم رشد نکرده است و در بلند مدت موجب کاهش توان مالی فرد می شود.

از طرف دیگر با انتخاب سهم های سودآور که بنیاد خوبی نیز دارند، علاوه بر اینکه سرمایه افراد در مقابل تورم حفظ می شود، با شرکت کردن در مجامع سالیانه این شرکت ها می توان سود سالیانه ای نیز دریافت کرد؛ بر فرض مثال، با خریدن یک سهم که p/e آن 6 واحد است، با رفتن به مجمع آن و نگهداری این سهم، می توان حدود 16 درصد در سال از این سهم سود بدست آورد (فرض بر این است که تمامی سود محقق شده توسط شرکت، در بین سهامداران تقسیم می شود) و از طرف دیگر در دوران تورم ارزش پول سرمایه گذار نیز حفظ خواهد شد.

جمع بندی

گروه اوراق تامین مالی به عنوان یکی از ابزارهای تامین مالی برای بنگاه های اقتصادی، همواره نقش مهمی در جذب سرمایه های لازم برای فعالیت های اقتصادی داشته است و از طرف دیگر بسترهای لازم برای فروش اوراق بدهی منتشر شده توسط دولت را فراهم آورده است که این امر می تواند در پرداخت بدهی های دولت و کنترل تورم موثر باشد. این بازار مختص سرمایه گذارانی است که به دنبال ریسک بالا و بازدهی های چشمگیر نیستند؛ بنابراین اگر شما نیز فردی ریسک گریز در موضوع سرمایه گذاری هستید، گروه اوراق تامین مالی می تواند جای مناسبی برای سرمایه شما باشد.