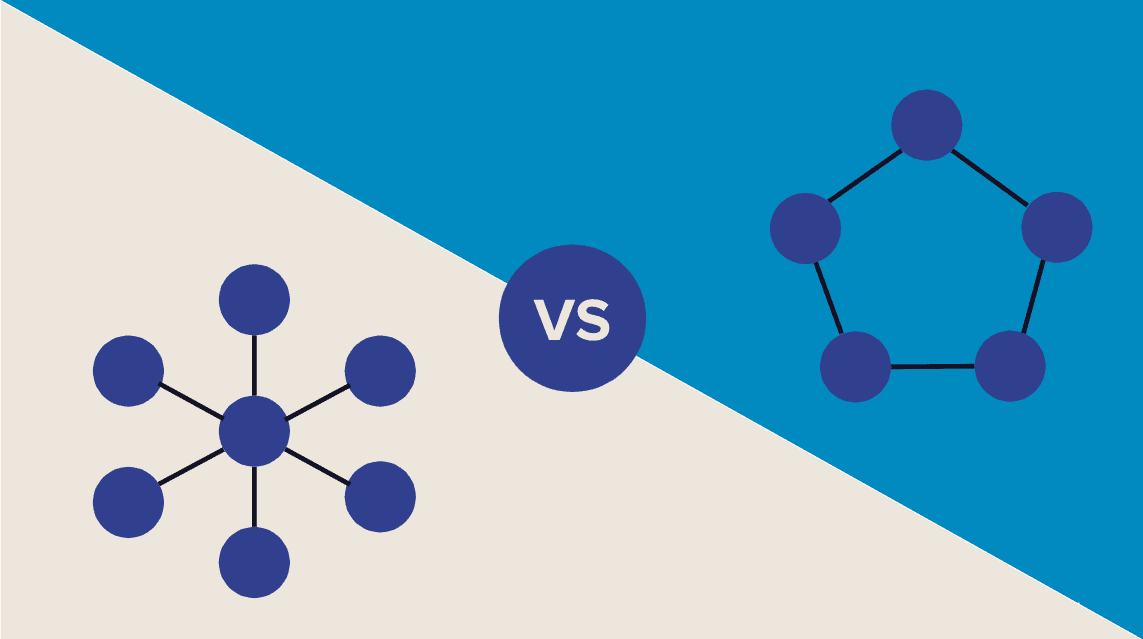

تفاوت سیستم مالی متمرکز و غیرمتمرکز، مبحثی بوده که ریشه در گذشته داشته و تنها مربوط به بازار ارز دیجیتال نیست. از زمان های گذشته برخی از جوامع بر این باور بوده اند که مدیریت سیستم ها تنها به صورت غیرمتمرکز بوده و توسط یک فرد یا یک خانواده مدیریت نمی شود و همیشه مجموعه ای از افراد مدیریت یک مجموعه را برعهده می گرفتند. حتی با ورود کامپیوترها به بازار نیز، برخی از انسان ها به دنبال دلایل منطقی برای جایگزینی یک ساختار بودند تا مجددا از همان مدیریت چند نفره استفاده کنند اما این مفهوم را باید در نظر گرفت که هر گز نمی توان یکی را بر دیگری برتر دانست و هر یک مزایا و معایب خود را دارد. به همین دلیل می خواهیم در این مقاله به بررسی تفاوت سیستم مالی متمرکز و غیرمتمرکز بپردازیم. با ما تا انتهای مطلب همراه باشید.

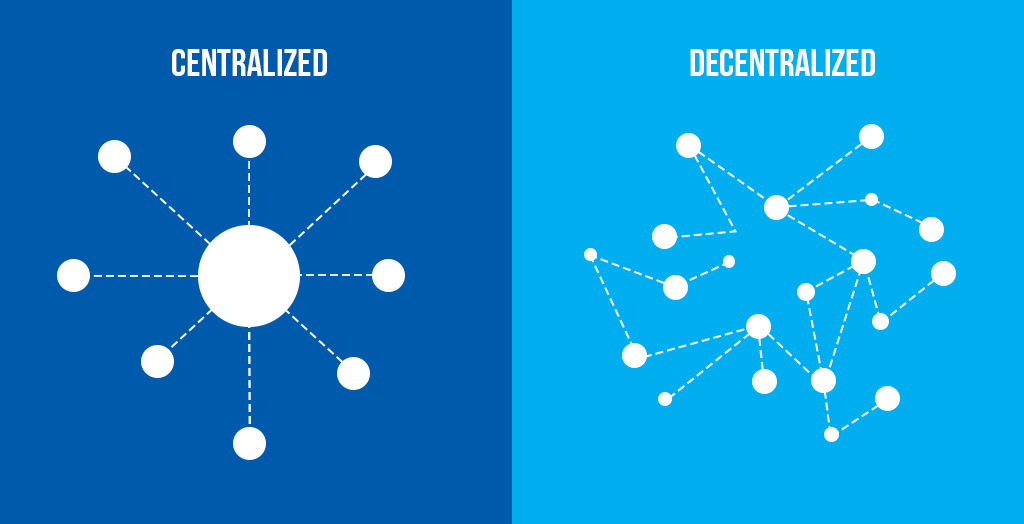

ساختار سیستم مالی متمرکز

برای درک بهتر تفاوت سیستم مالی متمرکز و غیرمتمرکز، در ابتدا به بررسی ساختار سیستم های مالی متمرکز یا دیفای می پردازیم. به چند مثال در این زمینه توجه کنید:

- در اواسط قرن 17 میلادی، توماس هایز فیلسوف بریتانیایی در کتاب خود، نظریه قرارداد اجتماعی را تدوین کرد. به عقیده توماس هایز، بشریت از ابتدا با ترس دائمی از مرگی خشن رشد کرد که این ترس در انسان ها ادامه دار شد و به دلیل همین ترس درونی، در راستای محافظت، قدرتشان با نیروی برتر تفویض می شد. همین اتفاق منجر به ایجاد روند طولانی تمرکز در جوامع گشت، بنابراین ساختار سیستم های متمرکز کنونی به دلیلی تقریبا مشابه، این چنین شکل گرفته است.

- پائول میشل فوکو فیلسوف فرانسوی نیز در مورد سیستم های متمرکز بررسی های عمیق تری انجام داده است. وی در کتابش از عکس های ایده جرمی با عنوان "پانوپتیکون یا سراسربین" یاد کرد. این ایده به خوبی تفاوت سیستم مالی متمرکز و غیرمتمرکز را نشان می دهد و نشان دهنده یک معماری متفاوت بوده و این ایده در ارتباط با بهترین حالت یک زندان مورد استفاده قرار گرفت. در واقع این ایده نشان دهنده حکومتی است که به دنبال کنترل کردن توانایی زیستن انسان ها بوده و در تلاش است که شکل های مختلف مجازات را برای انسان ها عادی کند. این احساس به افراد داده می شود که محافظت و نگهبانی بخش جدانشدنی از هر فردی است. با نگاهی به تفاوت سیستم مالی متمرکز و غیرمتمرکز، یک حکومت به این خواسته ها می رسد.

با توجه به ادعاهایی که این نویسندگان در کتاب های خود داشته اند، می توان متوجه شد که سیستم های بالا به پایین، کنترل و فرماندهی متمرکز داشته و کارکرد مناسبی داشته اند.

مزایای سیستم مالی متمرکز

- داشتن امنیت فیزیکی آسان: به راحتی می توان سرورهای سرویس گیرنده را به دلیل موقعیت آنها، ایمن کرد.

- تجربه کاری مشخص: با استفاده از سیستم مالی متمرکز، هر کاربری دارای یک سیستم مشابه است که متناسب با نیازهای هر فردی تغییر کند.

- دارای منابع اختصاصی مقرون به صرفه برای سیستم های کوچکتر: از آنجایی که سیستم های مرکزی برای راه اندازی نیاز به بودجه کمتری دارند، در زمان ساختن سیستم های کوچک، این یک مزیت محسوب می شود.

- بروزرسانی سریع: برای بروزرسانی نیاز به یک دستگاه بوده، به همین خاطر بروزرسانی آن بسیار سریع است.

مقاله نحوه وام گرفتن در ارزهای دیجیتال را در وب سایت مطالعه کنید.

معایب سیستم های مالی متمرکز

در صورتی که بخواهیم مثال بارزی از دولت های متمرکز داشته باشیم می توانیم سیستم های متمرکز افراطی فاشیستی و کمونیستی را مثال بزنیم. این دو سیستم را هرگز نمی توان به عنوان سیستم مناسب برای کنترل یک جامعه در نظر گرفت، چرا که این نوع سیستم ها از خشونت بالایی در نوع مدیریت خود داشتند. مثال دیگری که می توان در مورد سیستم های مالی متمرکز بیان کرد، سرویس اینترنت است. البته سیستم اینترنت برای اولین بار به صورت غیرمتمرکز راه اندازی شد اما در حال حاضر این نوع سیستم به صورت غیرمتمرکز فعالیت خود را انجام می دهند. شرکت های بزرگی همچون گوگل و فیس بوک بخش بزرگی از این اطلاعات را در اختیار دارند. در واقع سیستم اینترنت نقش یک واسطه را مابین تولیدکنندگان محتواهای ویدیویی و کاربران بر عهده دارد.

در صورتی که بخواهیم تفاوت سیستم مالی متمرکز و غیرمتمرکز در بازارهای ارز دیجیتال را مورد بررسی قرار دهیم، می توان بانک های مرکزی را در نظر گرفت. این نهاد در برخی از کشورها تنها به دلایل سیاسی و برای رهایی از بحران، اقدام به چاپ بیش از اندازه اسکناس می کند که این فقط افزایش تورم و کاهش ارزش پول را به همراه خواهد داشت.

ساختار سیستم مالی غیرمتمرکز

در حوزه سیستم های مالی غیرمتمرکز نیز نویسنده های مختلفی وجود دارند که در این موارد نظریه های متفاوتی دارند. به عنوان مثال الینور آستروم، اقتصاددان سیاسی آمریکایی در کتاب خود، عنوان کرده است تا زمانی که یک مرجع واحد و خاص، قابلیت استفاده از زور را دارد، به جای استفاده از یک جامعه خودگردان، با یک حاکمیت طرف رودرو خواهیم بود. تا زمانی که برای شرکت های سازمان یافته این مفهوم جا نیفتد، تصمیمات مهم سیاسی با این نوع طرز تفکر پیش خواهد رفت که افراد قابلیت سازماندهی را نداشته و نیاز به مدیر شدن دارند.

بلاک چین مثال بارز دیگری است که می توانیم به راحتی تفاوت سیستم مالی متمرکز و غیرمتمرکز را توضیح دهیم. شبکه هایی همچون همتا به همتا یا همان غیرمتمرکز، همان سیستم های مشارکتی هستند که با کنترل و مدیریت یگانه، مقابله می کنند. از جمله ارزهای دیجیتال غیرمتمرکز، می توان به بیت کوین و اتریوم اشاره کرد. این دو نوع ارز دیجیتال، از مجموعه کامپیوترهای پراکنده در سراسر دنیا تشکیل می شوند. بنابراین این امکان وجود دارد که شرکت هایی از طریق راه اندازی مراکز استخراج بیت کوین، هش ریت زیادی در اختیار داشته باشند اما همچنان توانایی اجرایی کردن تصمیمات خود را ندارند.

تفاوت سیستم مالی متمرکز و غیرمتمرکز، موجب شد دنیا شاهد انفجار در سیستم های مالی غیرمتمرکز باشد. در صورتی که دیفای در مقابل سیستم مالی متمرکز سهم بسیار کمی دارد اما قدم بزرگی را به سمت عدم تمرکز طی کرده است. دیتای انحصاری تحت کنترل چند شرکت بسیار بزرگ در وب کنونی و پایمال شدن حریم خصوصی کاربران، منجر شد افراد بیشتری به سمت راه اندازی نسل بعدی وب سایت ملحق شوند. با تمام توضیحاتی که در این قسمت بیان شد، متوجه شدیم که دولت از نظر دیدگاه فنی و عملی، یک ایده قابل پیاده سازی است. شبکه بلاک چین مشابه با هر فناوری دیگر، قادر به حل تمامی مشکلات نیست اما می توان با استفاده از بخش بزرگی از ظرفیت آن، برای حل مشکلات اقتصادی و اجتماعی از آن استفاده کرد.

مزایای سیستم مالی غیرمتمرکز

بسیاری از مشاغل در بازارهایی فعالیت می کنند که بسیار رقابتی هستند. برای موفقیت، یک شرکت باید سخت تلاش کند تا مزایای رقابتی استراتژیکی را ایجاد کرده و بتواند یک شرکت را از همتایان خود متمایز کند. برای شکل گیری این هدف، ساختار سازمانی باید به شرکت این امکان را بدهد که سریع سازگار شده و از فرصت ها استفاده کند. بنابراین، بسیاری از شرکت ها به منظور حفظ مزیت رقابتی، ساختار مدیریت غیرمتمرکز را انتخاب می کنند.

مزایای متعددی از یک مدیریت غیرمتمرکز وجود دارد، مانند:

- زمان تصمیم گیری و واکنش سریع: اهمیت دارد که تصمیمات به موقع گرفته و اجرا شوند. به منظور حفظ رقابت، باید سازمانها از فرصتهای متناسب با استراتژی سازمان استفاده کنند.

- توانایی بهتر برای گسترش شرکت: برای سازمانها مهم است که به طور مداوم فرصتهای جدیدی را برای ارائه کالا و خدمات به مشتریان خود کشف کنند.

- مدیریت تخصصی: سازمانها باید روی توسعه کارکنان ماهر سرمایه گذاری کنند که بتوانند تصمیمات درست و منطقی بگیرند که به سازمان در دستیابی به اهداف خود کمک می کند.

مطالعه مقاله کاربرد بلاک چین در خدمات مالی و بانکداری وب سایت را، به شما پیشنهاد می کنیم.

- افزایش روحیه کارکنان: موفقیت یک سازمان بستگی به توانایی آن در به دست آوردن، توسعه و حفظ کارکنان با انگیزه بالا دارد. توانمندسازی کارکنان برای تصمیم گیری یکی از راه های کمک به افزایش روحیه کارکنان است.

- ارتباط بین جبران خسارت و مسئولیت: فرصتهای تبلیغاتی اغلب با افزایش جبران خسارت مرتبط است. در یک سازمان غیرمتمرکز، افزایش غرامت اغلب با افزایش متناسب مسئولیت های مرتبط با یادگیری مهارت های جدید، افزایش اختیار تصمیم گیری و نظارت بر سایر کارکنان مطابقت دارد.

- استفاده بهتر از مدیریت پایین: برای دستیابی به موفقیت در سازمان، بسیاری از وظایف باید انجام شود. سازمانهای غیرمتمرکز اغلب برای انجام بسیاری از این وظایف به مدیریت پایین و میانی متکی هستند. بنابراین این قابلیت به مدیران اجازه می دهد تا در زمینه های مختلف تجربه و تخصص ارزشمندی را کسب کنند.

معایب سیستم مالی غیرمتمرکز

در حالی که ساختار سازمانی غیرمتمرکز می تواند برای بسیاری از سازمانها مزیت محسوب شود، این نوع ساختارها دارای معایبی هستند، از جمله:

- مشکلات هماهنگی: برای یک سازمان مهم است که در راستای یک هدف مشترک کار کند. از آنجا که تصمیم گیری در یک سازمان غیرمتمرکز تفویض می شود، اغلب اطمینان از این که همه بخشهای شرکت، به طور منسجم برای دستیابی به اهداف استراتژیک سازمان کار می کنند، دشوار است.

- افزایش هزینه های اداری به دلیل تکرار تلاشها: زیرا تصمیمات مشابهی باید اتخاذ شود و فعالیتهایی در تمام بخشهای یک سازمان انجام شود، سازمانهای غیرمتمرکز مستعد تلاشهای مضاعفی بوده که منجر به ناکارآمدی و افزایش هزینه می شود.

- ناسازگاری در عملیات: وقتی خودمختاری در سراسر سازمان پخش شود، همانطور که در سازمانهای غیرمتمرکز اتفاق می افتد، مدیران بخش ممکن است وسوسه شوند که عملیات بخش را برای به حداکثر رساندن کارایی و مطابقت با بهترین منافع، تغییر دهند. در این ساختار، مهم است که مطمئن شوید میانبرهای انتخاب شده توسط یک بخش از سازمان با عملکرد بخش دیگر در سازمان در تعارض یا اختلال نیست.

- هر بخش غالباً خود محور است: این امر غیر معمول نیست که بخشهای جداگانه درون یک سازمان به جای عملکرد کل شرکت، بر اساس عملکرد بخش اندازه گیری شود. در یک سازمان غیرمتمرکز، ممکن است مدیران بخش، اهداف جزء را بر اهداف سازمانی اولویت دهند. رهبران سازمانهای غیرمتمرکز، باید اطمینان حاصل کنند که اهداف سازمان برای همه بخشها در اولویت قرار دارد.

- انتقال مدیریت قابل توجه به مدیران بخش ها: زیرا تقسیمات درون سازمانهای غیرمتمرکز دارای سطح بالایی از استقلال هستند، این بخش ممکن است از نظر عملیاتی از سایر بخشهای درون سازمان جدا شده و تنها بر اولویت های بخش تمرکز کند. اگر مدیران بخش از تجربه و مهارت چندانی برخوردار نباشند، ممکن است این بخش به دلیل دسترسی محدود به سایر تخصص ها در وضعیت نامطلوبی قرار گیرد.

برای کسب اطلاعات بیشتر در مورد سیستم های مالی متمرکز در بلاک چین، مقاله ارزهای دیجیتال برتر در حوزه دیفای یا سیستم های متمرکز را در سایت مطالعه کنید.

مثالی از مدیریت سیستم مالی غیرمتمرکز

شرکت جانسون اند جانسون، در سال 1886 تأسیس شد. اولین کارخانه که دارای 14 کارمند بود: هشت زن و شش مرد. امروزه جانسون اند جانسون، بیش از 125000 همکار دارد و در بیش از 60 کشور جهان فعالیت می کند. ممکن است برخی از محصولات جانسون اند جانسون را بشناسید که شامل: شامپو بچه جانسون، تیلنول، لیسترین و نئوسپورین است.

ویلیام ولدون از سال 2002 تا 2012 مدیر اجرایی (مدیر عامل) جانسون و جانسون بود. تحت رهبری ولدون، جانسون و جانسون تحت یک ساختار غیرمتمرکز فعالیت می کردند. این مصاحبه با موفقیت در عملکرد یک سازمان غیرمتمرکز نشان می دهد که عملکرد افراد اصلی در سازمان است که تاثیرگذار است. ولدون خاطرنشان می کند که برای موفقیت، یک سازمان غیرمتمرکز باید کارکنان را برای توسعه تخصص، برای دستیابی به اهداف سازمانی توانمند سازد.

دیالکتیکها؛ متمرکز در برابر غیرمتمرکز

از زمان ظهور سیستمهای دیجیتال، دیجیتالی کردن پول به یکی از اهداف تبدیل شده است. برای این هدف ایدههای زیادی مطرح و پروژههای مختلفی پیاده سازی و اجرا شده اند اما هیچ کدام از آنها محبوبیت مورد نظر را برای استفاده در سطحی گسترده کسب نکردند. بهترین دستاورد در این زمینه را می توان بیت کوین معرفی کرد. داشتن سیستمی غیرمتمرکز یکی از دلایل موفقیت آن بود.

ارزهای دیجیتال تحت عنوان سیستم هایی غیرمتمرکز توسعه پیدا کردند، در حالی که رفته رفته روند توسعه آنها از هدف و مسیر اولیه دور شد. برای مثال شرکتهایی نظیر تتر لیمیتد (Tether Limited) رمز ارزی متمرکز را توسعه دادند. در حال حاضر تتر پراستفاده ترین ارز دیجیتال در دنیا است که دارای بیشترین حجم مبادله روزانه می باشد اما پولی تحت نظارت شرکتی خاص و کاملا متمرکز است. با مطرح شدن ایده ارز دیجیتال بانک مرکزی (CBDC)، باز هم جریانی مخالف فرآیند غیرمتمرکزسازی سیستمهای پولی ایجاد شد. با رشد چنین پروژههایی، بین سیستم های پولی متمرکز و غیرمتمرکز رقابتی بزرگ شکل گرفت.

به عقیده بسیاری از افراد، ایده ارز دیجیتال بانک مرکزی مفهوم عدم تمرکز در یک سیستم پولی را به دلیل سلب قدرت از دست مردم و برگرداندن آن به دولتها، زیر پا میگذارد. برخی افراد امید بسیاری به دستاوردهای پروژههای CBDC دارند به طوری که به عقیده آنها اگر از مفهوم عدم تمرکز در هسته استفاده شود، توجه مردم جوامع را به خود جلب خواهند کرد.

در ارتباط با تعداد زیادی صرافی ارز دیجیتال متمرکز، فرآیند دیالکتیکی مشابهی رخ داده است. به اعتقاد برخی متخصصان در آینده صرافیهای متمرکز این شانس را دارند که رهبری فضای کریپتوکارنسی را کنند. این افراد معتقدند در اینجا تمرکز ضروری است و عدم تمرکز واقعی، از مفهوم تمرکز نشات میگیرد. در مقابل نیز برخی تصور دارند همین صرافیهای متمرکز یکی از دلایل کم رنگ شدن مفهوم عدم تمرکز در دنیای ارزهای دیجیتال هستند. به عقیده آنها در دل سیستم های متمرکز، استفاده از ارزهای دیجیتال غیرمتمرکز کار جالبی نیست.

از دوگانگی بین تمرکز و عدم تمرکز برای حوزه کریپتوکارنسی در فضای تنظیم مقررات ماهیت دیالکتیکی دیگری نهفته است. بدون شک، رمز ارزها آینده ای را بدون وجود چارچوب و آئیننامهای مشخص، نخواهند داشت. مخصوصا این امر برای دیفای، کاملا ضروری است. با این حال، قانون گذاری بحث کریپتوکارنسی، در تضاد با فعالیت ناشناس و بدون هویت در این فضا است. حریم خصوصی که حاصل وجود سیستم های غیرمتمرکزی مانند بیت کوین هستند، در قانونگذاریها نقض خواهد شد.

از آن جایی که یک دایره آغاز و پایان ندارد، بنابراین نباید دوگانگی متمرکز در مقابل غیرمتمرکز را به صورت تقابل 0 و 1 در نظر گرفت. به عبارت دیگر یک ساختار را نمیتوان نسبت به دیگری به طور مطلق برتر دانست و همیشه از آن استفاده کرد. در واقع بهترین گزینه، رسیدن به توافقی عام و مناسب می باشد.

تصمیم گیری روزانه و استراتژیک

یک فرض اساسی این است که مشاغل دارای ساختار واحدی (متمرکز یا غیرمتمرکز) در هر نقطه مشخص هستند اما لزوماً اینطور نیست. به عنوان مثال، مشاغل اغلب کارمندانی را که متخصص نیازهای مختلف سازمان هستند، اضافه می کنند. در طول عمر یک سازمان، غیر معمول نیست که مشاغل جنبه های متمرکز و غیرمتمرکز بودن را نشان دهند.

به عنوان مثال، مشاغل جدید اغلب متمرکز هستند. هنگامی که یک کسب و کار برای اولین بار افتتاح می شود، رایج است که مالک ها به شدت در عملیات روزمره مشارکت داشته باشند. علاوه بر این، اندازه کوچک یک کسب و کار جدید به مالک اجازه می دهد تا سطح بالایی از مشارکت را در تصمیم گیری های روزانه داشته باشد. تصمیمات روزانه در حال انجام هستند، تصمیمات فوری که باید به منظور پاسخگویی موثر و کارآمد به نیازهای مشتریان سازمان گرفته شود.

از سوی دیگر، تصمیمات استراتژیک به ندرت گرفته می شوند و شامل اهداف بلندمدت سازمان می شوند. مشارکت فعال در تجارت به صاحبان مشاغل جدید اجازه می دهد تا در تمام جنبه های کسب و کار تجربه کسب کنند تا بتوانند الگوهای عملکرد روزانه و تصمیماتی که باید گرفته شود را درک کنند. به عنوان مثال، مالک می تواند در تعیین تعداد کارگران مورد نیاز برای رسیدن به هدف تولید روزانه مشارکت داشته باشد. داشتن تعداد زیاد کارگر ناکارآمد است و شرکت را ملزم به پرداخت هزینه های غیر ضروری می کند. از سوی دیگر، داشتن تعداد کم کارگر ممکن است منجر به کیفیت پایین محصولات، از دست دادن محموله ها یا از دست دادن فروش شود. علاوه بر این، صاحبی که در عملیات روزانه مشارکت دارد این فرصت را خواهد داشت که اهداف استراتژیک را که ممکن است بر عملیات روزانه تأثیر بگذارد، ارزیابی کرده و در صورت لزوم تغییر دهد. اهداف استراتژیک به همه جنبه های کسب و کار مربوط می شود، از جمله اینکه در کدام بازارها فعالیت کنید، چه محصولات و خدماتی را به مشتریان ارائه دهید، نحوه جذب و حفظ نیروی کار با استعداد و بسیاری از جنبه های دیگر کسب و کار.

برای آشنایی بیشتر با حوزه سیستم غیرمتمرکز، مقاله صرافی غیرمتمرکز در زمینه ارزهای دیجیتال وب سایت را مطالعه کنید.

با رشد تجارت، مدیریت یک سازمان متمرکز با یک انتخاب روبرو می شود. درگیر ماندن شدید در تصمیم گیری های روزانه کسب و کار منجر به مشارکت کم در تصمیمات استراتژیک سازمان می شود. اگرچه این امر ممکن است در کوتاه مدت موثر باشد اما خطرات ناشی از عدم تعیین و تعدیل اهداف استراتژیک بلندمدت افزایش می یابد. از سوی دیگر، درگیر ماندن شدید در تصمیمات استراتژیک کسب و کار، منجر به سطح پایینی از مشارکت در تصمیمات روزانه کسب و کار می شود. این مورد نیز خطرناک است زیرا مدیریت ناکارآمد تصمیمات تجاری روزانه ممکن است پیامدهای منفی طولانی مدت داشته باشد.

مدیران در برخی از سازمانها از الزامات قانونی و نظارتی پیروی می کنند تا مشاغل خود را در پایین ترین سطح از رفتارهای قابل قبول در محیط تجاری خود اداره کنند تا از این طریق، هزینه ها را پایین نگه دارند. با این حال، برخی از ذینفعان ممکن است بیش از حداقل میانگین، انتظار داشته باشند. ذینفعان سازمانهای تجاری در حال حاضر بر استانداردهای اخلاقی بالاتر سازمان خود اصرار دارند. ذینفعان هر گروه، آن دسته از افرادی هستند که ممکن است تحت تأثیر تصمیمات تجاری سازمان قرار گیرند. سازمانهایی که کالاها و خدمات با کیفیت بالا را ارائه می دهند، باید هنگام تصمیم گیری استراتژیک، همه ذینفعان خود را در نظر بگیرند.

جایگزین دیگر برای مشاغل در حال رشد، حرکت به سمت ساختار عملیاتی غیرمتمرکز است. مدیریت مشاغل در حال رشد با ساختار غیرمتمرکز سطح پایینی از مشارکت در تصمیم گیری های روزانه کسب و کار را دارد. در عوض، مدیریت در این مشاغل بر تصمیمات استراتژیک متمرکز است که بر موفقیت بلندمدت سازمان تأثیر می گذارد. تصمیمات روزانه به دیگران واگذار می شود، در نتیجه به مدیران اجازه می دهد تا بر توسعه، پیاده سازی و نظارت بر عملکرد شرکت با توجه به اهداف استراتژیک کسب و کار تمرکز کنند.

سیستم های کنترل مدیریت به مدیران اجازه می دهد تا یک ساختار گزارش دهی ایجاد کنند تا به سازمان در دستیابی به اهداف استراتژیک خود کمک کند. در سازمانهای متمرکز، تصمیمات اولیه توسط شخص یا افراد بالای سازمان گرفته می شود اما سازمانهای غیرمتمرکز اختیار تصمیم گیری را به سراسر سازمان واگذار می کنند.

نظر باب لی (Bobby Lee)، موسس و مدیرعامل Ballet درباره تقابل سیستم های متمرکز و غیرمتمرکز

از نظر باب لی دنیای حال حاضر، به میزان زیادی متمرکز است. البته به صورت غیرمتمرکز عناصر و چیزهای طبیعی نیز وجود دارند، اما ساختار کشور، جامعه و مقررات همگی متمرکز محسوب می شوند. از این رو همواره با ترکیبی مکمل مواجه می باشیم. انسانها نیز بین ساختارهای متمرکز و غیرمتمرکز به طور دائم جابهجا میشوند. برای مثال طلا غیرمتمرکز است اما زمانی که شرکتها این ماده را به عنوان وسیلهای برای سرمایه گذاری و ذخیره ارزش ارائه میکنند و یا اقدام به فروش محصولاتی ساخته شده از آن می کنند، طلا را متمرکز خواهند کرد. فعالیت آنها میتواند ارائه اوراق بهادار مبتنی بر طلا و ضرب سکههای طلا باشد.

ارزهای آسیای میانه، بعد از ظهور ارزهای دیجیتال به صورت غیرمتمرکز شروع به کار کردند. وقتی صرافیها امکان مبادله با دیگر کاربران را میسر و ذخیره به شکل حضانتی را فراهم کردند، راهکاری متمرکز پدید آمد. البته توسعه راهکارهای غیرمتمرکز حتی در این زمان نیز ادامه پیدا کرد. برای مثال می توان به ظهور تعداد زیادی از صرافی DEX اشاره کرد.

همیشه به وجود ساختارها و سیستم های متمرکز در کنار موارد غیرمتمرکز نیاز است، زیرا افرادی همواره خواهان ورود متخصصان به یک زمینه و انجام کارها برای آنها می باشد. به عبارت دیگر آنها مایل به سپردن کار به دست کاردان هستند. در نهایت، ترکیبی از مکملها همیشه وجود خواهد داشت و نمی توان تصور کرد روزی جهان به طور کامل غیرمتمرکز شود.

امیدواریم با بررسی مزایا و معایب و مثال هایی که در این زمینه بیان شد، امیدواریم متوجه تفاوت سیستم مالی متمرکز و غیرمتمرکز شده باشید و انتخاب درستی در این زمینه داشته باشید.