معاملات مارجین یک روش معامله از طریق دریافت وام از شخص ثالث می باشد که می تواند سود بالاتری را نسبت به معاملات عادی به همراه داشته باشد. همچنین امکان توزیع سرمایه و بازکردن همزمان چندین موقعیت را برای کاربران فراهم می کند. اما در صورتی که معامله گر نتواند میزان ریسک را مدیریت کند، متحمل ضرر چند برابری می شود. برای این که افراد بتوانند موقعیت های لانگ و شورت خود را در بیت کوین و یا سایر ارزهای دیجیتال به 2، 10 و یا حتی 100 برابر افزایش دهند، بدون اینکه واقعاً سرمایه لازم برای باز کردن چنین موقعیت هایی را داشته باشید، به معاملات مارجین نیاز دارند. برای این کار باید راهنمای معاملات مارجین کریپتو را در نظر داشته باشند. در این مقاله قصد داریم نحوه معامله مارجین بیت کوین و ارزهای دیجیتال، صرافی های برتر که معاملات مارجین را فعال می کنند و همچنین نکاتی را که باید قبل از قرار دادن حتی کوچکترین میزان دارایی در معاملات مارجین باید رعایت شوند، ارائه می شود.

معامله مارجین بیت کوین چیست؟

معامله مارجین بیت کوین، قابلیت باز کردن موقعیت معاملاتی با اهرم و با استقراض وجوه از صرافی را برای کاربران فراهم می کند. مثلا اگر معامله گران یک موقعیت مارجین بیت کوین را با یک اهرم 2X باز کنند و بیت کوین 10 درصد افزایش یافته باشد، به دلیل اهرم 2X، موقعیت آنها 20 درصد بازده خواهد داشت. بدون هیچ اهرمی، تنها 10 درصد بازده بازگشت سرمایه خواهد داشت. اهرم مارجین همچنین می تواند 25 برابر و حتی بالاتر باشد، علیرغم ریسک، همان موقعیتی که در بالا توضیح داده شد 250٪ (به جای 10٪ بدون اهرم) نتیجه خواهد داد.

نحوه کار معامله مارجین بیت کوین

معمولا صرافی به معاملهگران وام میدهد تا بتوانند از سرمایه خود برای معاملات مارجین استفاده کنند. به این ترتیب معامله گران می توانند موقعیت هایی را با اهرم بالا باز کنند. صرافی ریسک زیادی ندارد، زیرا هر موقعیتی دارای قیمت نقدینگی خود می باشد که بر اساس سطح اهرم است.

نحوه معاملات شورت بیت کوین و سایز ارزهای دیجیتال

کاربران می توانند زمانی که قیمت بیت کوین و سایر ارزهای دیجیتال رو به کاهش است از طریق انجام معاملات شورت، درآمد کسب کنند. به عبارت دیگر پوزیشن شورت به معنای پیش بینی کاهش قیمت و کسب سود از این روند کاهشی قیمت می باشد. تریدرهای ارز دیجیتال، دارایی های دیجیتال خود را می فروشند تا بتوانند در زمانی که قیمت آن کاهش می یابد با خرید مجدد آنها، سود کسب کنند. البته این سود را زمانی کسب می کنند که قیمت رمز ارز مورد نظر آنها مجدد افزایش یابد. پوزیشن شورت در معاملات مارجین، همان مفهوم فروختن (sell) را دارد. صرافی ها معمولا این فرآیند را برای کاربران به صورت خودکار انجام می دهند.

نقش دوم برای معاملات شورت بیت کوین، این است که گزینه ای برای پوشش سبد ارزهای دیجیتال می باشد. به عنوان مثال، اگر سبد کریپتو یک سرمایه گذار متشکل از 5 بیت کوین باشد، یک موقعیت کوتاه اهرمی 10 برابری برای حفاظت از بیت کوین در برابر خطر سقوط احتمالی آن می تواند باز شود و معادل 40 درصد از آن سبد بیت کوین خواهد بود.

برای باز کردن موقعیت، مقدار مورد نیاز فقط یک دهم آن است (10 برابر اهرم). بنابراین کاربران باید فقط 0.2 بیت کوین را در صرافی مارجین نگهداری کنند تا بتوانند 40 درصد از یک سبد به ارزش 5 بیت کوین را پوشش دهند. مزیت دیگر این است که فقط مقدار کمی ارز دیجیتال در خود صرافی ذخیره می شود. همچنین بهتر است به دلایل امنیتی، کمترین مقدار ممکن در صرافی های رمزنگاری ذخیره شود.

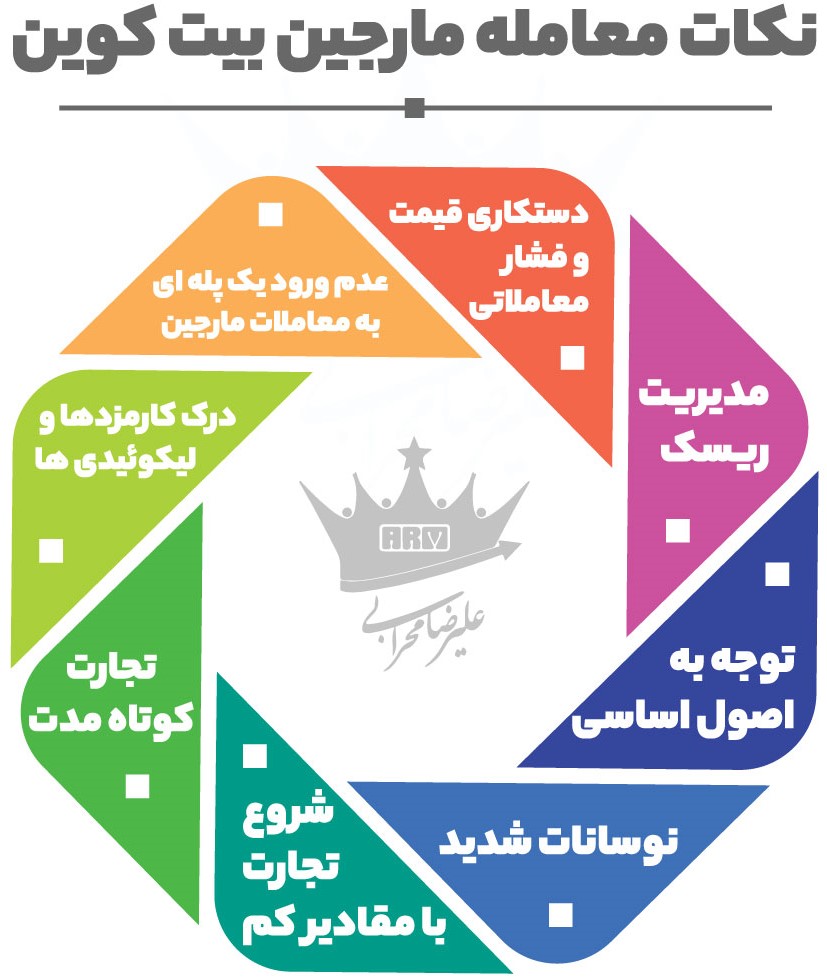

نکات معامله مارجین بیت کوین

معامله مارجین بیت کوین، معاملات بسیار پر ریسکی هستند، به همین دلیل برای افرادی که به تازگی وارد بازار ارزهای دیجیتال شده اند و تجربه و دانش کافی در این حوزه ندارند، توصیه نمی شود. از جمله نکات مهم در رابطه با معاملات مارجین می توان به موارد زیر اشاره کرد:

1- شروع تجارت با مقادیر کم

معامله مارجین بیت کوین پیچیدگی های خاص خود را دارد، بنابراین بهتر است افراد با سرمایه کم وارد این معاملات شوند، تا به سطح مطلوبی از تجربه برسند.

2- عدم شرکت به صورت یکباره در معامله مارجین بیت کوین

سرمایه گذاران و تریدرها نباید در معاملات مارجین به صورت یکباره شرکت کنند، مگر این که به مهارت لازم رسیده باشند. بهتر است که موقعیت معاملاتی خود را به چندین بخش تقسیم کنند و نردبانی از قیمت ها را ایجاد کنند. به این صورت میزان ریسک کاهش می یابد و همچنین میانگین قیمت ورودی کم می شود. این موضوع در رابطه با سود نیز به همین صورت می باشد. افراد می توانند یک نردبان از سطوح سود را تنظیم کنند.

3- درک کارمزدها و لیکوئیدی ها

سرمایه گذاران باید میزان کارمزد پرداختی و نوع هزینه هایی را که باید بپردازند را در نظر داشته باشند. معاملات مارجین کارمزدهای مداومی دارد که کاربران باید مطمئن شوند که سود آنها از بین نمی رود. این موضوع در رابطه با قیمت لیکوئیدیتی نیز صدق می کند.

4- مدیریت ریسک

سرمایه گذاران هنگام معامله مارجین بیت کوین، باید قوانین شفاف مدیریت ریسک را برای خود تعیین کنند و مراقب باشند که طمع بیش از حد آنها را به دردسر نیاندازد. کاربران باید در نظر داشته باشند که ممکن است کل سرمایه خود را از دست بدهند. آنها باید سطوح را برای بسته شدن پوزیشن ها، گرفتن سطوح سود و سطوح توقف ضرر تنظیم کنند.

5- دستکاری قیمت و فشار لانگ و شورت طولانی

در یک بازار غیر قابل تنظیم مانند بیت کوین، دیدن فشارهای لانگ و شورت اتفاق نادری نیست. وقتی تعداد پوزیشنهای شورت یا لانگ زیاد باشد، به این معنی است که افراد از طریق ایجاد یک حرکت قیمت مخالف، می توانند به راحتی درآمد کسب کند و معاملات شورت را به سمت لیکوئید شدن بکشانند. (حتی بیشتر از آن قیمت را به آن سمت بکشاند.)

6- تجارت کوتاه مدت

ارزهای دیجیتال دارایی های بسیار بی ثباتی هستند. معاملات مارجین ارزهای رمزپایه، ریسک را دو برابر حتی بیشتر می کنند، بنابراین سرمایه گذاران باید موقعیت های اهرمی معاملاتی کوتاه مدت ایجاد کنند. علاوه بر این، اگرچه کارمزدهای روزانه یا موقعیت مارجین کم است، اما در بلند مدت این کارمزدها افزایش می یابد و به مبلغ قابل توجهی می رسد.

7- توجه به اصول اساسی

افراد باید به رویدادهای مهم پیرامون فضای کریپتو، مانند تصمیمات بیت کوین ETF، مقررات SEC و دیگر مسائل این چنینی توجه کنند، زیرا می توانند تأثیر قابل توجهی بر قیمت بیت کوین و سایر ارزهای دیجیتال داشته باشند. معامله گرانی که فقط بر تحلیل تکنیکال تکیه می کنند، باید به خاطر داشته باشند که این رویدادها ممکن است تأثیر مهمی بر بازار ارزهای دیجیتال داشته باشند، پس نباید از آنها غافل شوند.

8- نوسانات شدید

معاملات کریپتو گاهی اوقات دارای نوسانات شدید هستند که در هر دو جهت رخ می دهد. ریسک، در این مورد این است که عمق ارزش لیکوئیدیتی را لمس کند. این ممکن است در جایی اتفاق بیفتد که اهرم نسبتاً بالا باشد، بنابراین ارزش لیکوئیدیتی نسبتا نزدیک است. در واقع، افراد میتوانند از این عمقها استفاده کنند و سعی کنند موقعیتهای هدف بسته را تعیین کنند، به این امید که عمق از آنها عبور کند و سود خوبی نصیب افراد شود و سپس به قیمت قبلی بازگردد.

هزینه ها و ریسک های معامله مارجین بیت کوین

هزینه پوزیشن مارجین شامل کارمزد بازکردن موقعیت و پرداخت سود مستمر برای کوین های قرض گرفته شده می باشد. هر چقدر میزان شانس برای کسب درآمد بیشتر باشد، افراد بیشتر در خطر از دست دادن سرمایه های خود قرار می گیرند. حداکثر میزانی که ممکن است افراد از دست بدهند، مبلغی ست که برای باز کردن موقعیت، سرمایه گذاری کرده اند. به این سطح قیمت لیکوئیدیتی می گویند. قیمت لیکوئیدیتی قیمتی است که صرافی به صورت خودکار موقعیت افراد را می بندد و افراد فقط پولی را که داشتند از دست می دهند نه پولی را که قرض گرفته بودند.

جهت آشنایی با تفاوت معاملات کراس و ایزوله بر روی لینک مربوطه کلیک کنید.

برای مثال زمانی که در معاملات استاندارد سرمایه گذاری انجام می شود، با اهرم ۱:۱، قیمت لیکوئیدیتی زمانی رخ می دهد که موقعیت به مقدار صفر برسد. با افزایش اهرم، ارزش لیکوئیدیتی به قیمت خرید نزدیک می شود. یعنی اگر ارزش بیت کوین ۱۰۰۰ دلار باشد و سرمایه گذار یک بیت کوین با اهرم ۲:۱ خریداری کرده باشد، هزینه موقعیت ۱۰۰۰ دلار می باشد و همچنین ۱۰۰۰ دلار وام گرفته شده است. در این شرایط قیمت لیکوئیدیتی این موقعیت کمی بیشتر از 500 دلار می باشد، زیرا در آن سطح دقیقا ۱۰۰۰ دلار اولیه به اضافه بهره و کارمزد از دست می رود.

معاملات مارجین می توانند برخلاف بازار باشند و سرمایه گذاران می توانند با اهرم، موقعیت فروش نیز داشته باشند.

ریسک اهرمی بالا

هر چه اهرم بالاتر باشد، قیمت لیکوئیدیتی نیز نزدیک تر می باشد. قانون در اینجا تقسیم ۱۰۰ بر سطح اهرم می باشد و تا زمانی که سرمایه گذار به قیمت لیکوئیدیتی برسد به او درصد می دهد. برای مثال یک مثبت با اهرم ۱:۲۵ فقط به یک حرکت ۴٪ (۱۰۰ تقسیم بر ۲۵) نیاز دارد تا نقد شود. در بازار های بی ثبات کریپتو می توان این ۴درصد را به سرعت به دست آورد.

معامله گران کریپتو باید سعی کنند تا تعداد کوین های خود را در صرافی ها به حداقل برسانند. زیرا صرافی ها همواره مورد هدف هکرها قرار می گیرند و این امنیت دارایی تریدرها را به خطر می اندازد. معاملات مارجین به تریدرها این امکان را می دهد که بدون نیاز به تهیه بیت کوین، موقعیت های اهرمی را باز کنند و به این ترتیب کوین های کمتری را در حساب صرافی ها نگهداری کنند.

مزایای معامله مارجین بیت کوین

1- عدم وجود تاریخ انقضا برای تسویه

2- نبود مالیات

3- انجام معاملات دو طرفه

4- امکان کسب سود بیشتر

معایب معامله مارجین بیت کوین

1- پرداخت بهره برای دریافت مارجین

2- میزان ریسک بیشتر

3- عدم مالکیت فیزیکی دارایی

پلتفرم های معاملاتی ارائه دهنده مارجین تریدینگ

در بازار ارزهای دیجیتال چندین پلتفرم معاملاتی وجود دارد که امکان معاملات اهرمی یا همان مارجین تریدینگ را فراهم کردهاند، مانند سایت BitMex، سایت Huobi، سایت Whaleclub، سایت Kraken، پرایم ایکس بی تی (PrimeXBT)، ای تورو (eToro) و سایت بایننس. به دلیل تحریم های بین المللی که وجود دارد فعالیت کاربران ایرانی در این پلتفرم های خارجی احتمال بلوکه شدن را دارد، بنابراین بهتر است که قبل شروع معاملات مارجین همه جوانب را در نظر بگیرند. در حال حاضر اغلب کاربران ایرانی از بایننس برای انجام معاملات مارجین خود استفاده می کنند. در ادامه به بررسی سه پلتفرم محبوب برای انجام معاملات مارجین می پردازیم.

پرایم ایکس بی تی (PrimeXBT)

پرایم ایکس بی تی (PrimeXBT) بزرگترین پلتفرم معاملات مارجین در جهان است که می تواند سطح گسترده ای از دارایی ها را پوشش دهد. در سال 2019 این پلتفرم به طرز چشم گیری رشد کرد و به طور متوسط حجم معاملات روزانه آن به بیش از ۴۰۰ میلیون دلار در روز رسید. این پلتفرم طیف گسترده ای از دارایی های رمزنگاری و ارزهای فیات از جمله جفت ارزهای اصلی فارکس مانند دلار استرالیا/ین ژاپن (AUD/JPY)، یورو/دلار آمریکا (EUR/USD) و پوند انگلیس/فرانک سوییس (GBP/CHF)، شاخصهای سهام از جمله SP500، نزدک و UK100 و کالاهایی مانند گاز طبیعی، نفت خامِ برنت و همچنین طلا را در فهرست اقلام خود دارد و این امکان را به کاربران می دهد که به مبادله در این پلتفرم بپردازند. در این پلتفرم بیت کوین نیز قابل مبادله است و امکان معامله با دارایی های رمزنگاری دیگر مانند لایت کوین، اتریوم، ریپل و ایاس نیز برای کاربران وجود دارد.

معامله گران مارجین می توانند در این پلتفرم برای همه دارایی های سنتی به اهرم با نسبت ۱:۵۰۰ و برای ارزهای دیجیتال فهرست شده به بالاترین اهرم با نسبت ۱:۱۰۰ دسترسی داشته باشند.

کارمزد معاملات در پلتفرم پرایم ایکس بی تی برای هر معامله ای تنها ۰.۰۵ درصد می باشد که ۱۰ برابر کمتر از کارمزد دیگر پلتفرم ها می باشد. این پلتفرم می تواند صندوق های سرمایه گذاری همتا به همتا را ایجاد کند که می توان مبلغ سرمایه گذاری را از سایر معامله گران نیز دریافت کرد و سودی که از راهبردهای موفق حاصل می شود را با آنها به اشتراک گذاشت.

بایننس (Binance)

این پلتفرم تمرکز زیادی بر معاملات رمز ارزها دارد، بنابراین بیشتر برای مبادلات ارزهای دیجیتال استفاده می شود. همچین این پلتفرم برای مدیریت معاملات، ارتباط دو طرفه خوبی را فراهم می کند. در این پلتفرم برخلاف سایر پلتفرم ها که به کاربران امکان انتقال ارزهای ملی مانند یورو و دلار را می دهد تا بتوانند با ارزهای دیجیتال معامله کنند، کاربران باید ارزهای دیجیتال را در حساب های خود داشته باشند.

ای تورو (eToro)

این پلتفرم در آغاز فعالیت خود، تنها محدود به دارایی های سنتی بود اما به تدریج و پس از مشاهده مزایای معامله ارزهای دیجیتال، این دارایی ها را نیز در فهرست خود جای داد. تخصص این پلتفرم در معاملات اجتماعی است و کاربران می توانند در ازای دریافت سود، راهبردهای موفقیت خود را در این پلتفرم به اشتراک بگذارند. این پلتفرم نیز طیف وسیعی از کلاس های دارایی مانند جفت ارزهای فارکس، سهام، قراردادهای تفاضلی (CFD)، ارزهای دیجیتال و صندوق های قابل معامله در بورس ETF را در فهرست خود جای داده است و بازار های متعددی را برای هر کدام از این کلاس ها در اختیار مشتریان خود قرار داده است.

چه زمانی معاملات مارجین لیکوئید می شوند؟

در اکثر صرافی های رمز ارزها، در صورتی که قیمت بازار به قیمت مشخص شده به لیکوئید شدن برسد، به صورت خودکار، پوزیشن لانگ باز شده، بسته می شود. در این صورت مارجین اولیه سرمایه گذاران کاملا از بین می رود. استفاده از اهرم های بالا در بازارهای پرنوسان می تواند منجر به از دست رفتن سرمایه افراد می شود. زمانی این اتفاق می افتد که قیمت رمز ارز خریداری شده نوسان بسیار زیادی را در مدت زمان کوتاهی تجربه کند. بنابراین هر زیان اندک در مقیاس چند برابری اهرم ها، تبدیل به یک زیان بزرگ می شود.