برنامه Aada V.1 یک پروتکل استقراض و وام همتا به همتا در بلاک چین کاردانو می باشد که این امکان را به کاربران میدهد تا اقدام به ارسال درخواستهای وام خود کنند و داراییها را به سبک دفتر سفارش وام دهند. وام گیرندگان می توانند با تنظیم پارامترهای سفارشی مانند مبلغ، نوع دارایی، وثیقه، مدت و بهره، استعلام کنند. وام دهندگان همچنین می توانند انتخاب کنند که سفارشات را تکمیل و آنها را نقد کنند. پیش درآمد نسخه V.2، پروتکل اولیه Aada می باشد که شامل مکانیسم وام دهی تلفیقی می شود. در این مقاله قصد داریم به بررسی پروتکل وام دهی AADA و نحوه کار این پروتکل بپردازیم.

وام دهی همتا به همتا (P2P)

پروتکل وام دهی AADA برای وام دادن و وام گرفتن از منابع اولیه، یک روش کاملاً غیرمتمرکز را از طریق تعامل همتا به همتا ارائه می دهد. کاربران از طریق این فرآیند می توانند ضمن ایجاد درخواست های وام، اقدام به قفل کردن توکن ADA به عنوان وثیقه قرارداد هوشمند کنند. همچنین وام دهنده می تواند با انتخاب یک وام از لیست وام های overcollateralized، از طریق یک قرارداد هوشمند آن را وام دهد. درخواست های وام در این پلتفرم کاملاً قابل تنظیم می باشند یعنی در انتخاب پارامترهای وام، وام گیرندگان می توانند به صورت کاملا آزادانه عمل کنند. مورد دوم شامل نوع و اندازه توکن وثیقه، مدت زمان وام، بهره، نوع و اندازه توکن وام و همچنین انقضای درخواست وام است.

Aadanomics (آدانومیکس)

در رابطه با پروتکل وام دهی AADA، می توان به این نکته اشاره کرد که همراه با استخراج توکن جدید AADA، انتشار Final AADAnomics v.3 نیز صورت گرفت که باعث شد کل عرضه از 35,750,000 به 29,500,000 توکن ( به دلیل سوزاندن نیمی از توکن های موجود برای توزیع عمومی) کاهش یابد. البته در رابطه با توزیع توکن های ISPO، هنوز ابهامات زیادی وجود دارد، به همین دلیل فقط نیمی از توکن ها سوزانده شدند. برای نمایندگان ISPO، Staking/Governance و فروش عمومی، 6.25 میلیون توکن صادر خواهد شد. همچنین برای ISPO، سقف 4 میلیون توکن تعیین خواهد شد یعنی تا زمانی که بین نمایندگان جوایز توزیع شود، استخر کار خواهد کرد.

پروتکل Aada Finance V1

پروتکل وام دهی V1 به عنوان یک پروتکل وام دهی همتا به همتا از اوراق قرضه NFT استفاده می کند. در ادامه به بررسی کامل تر پروتکل وام دهی AADA می پردازیم.

پروتکل وام دهی V1 به عنوان یک پروتکل وام دهی همتا به همتا از اوراق قرضه NFT استفاده می کند. در ادامه به بررسی کامل تر پروتکل وام دهی AADA می پردازیم.

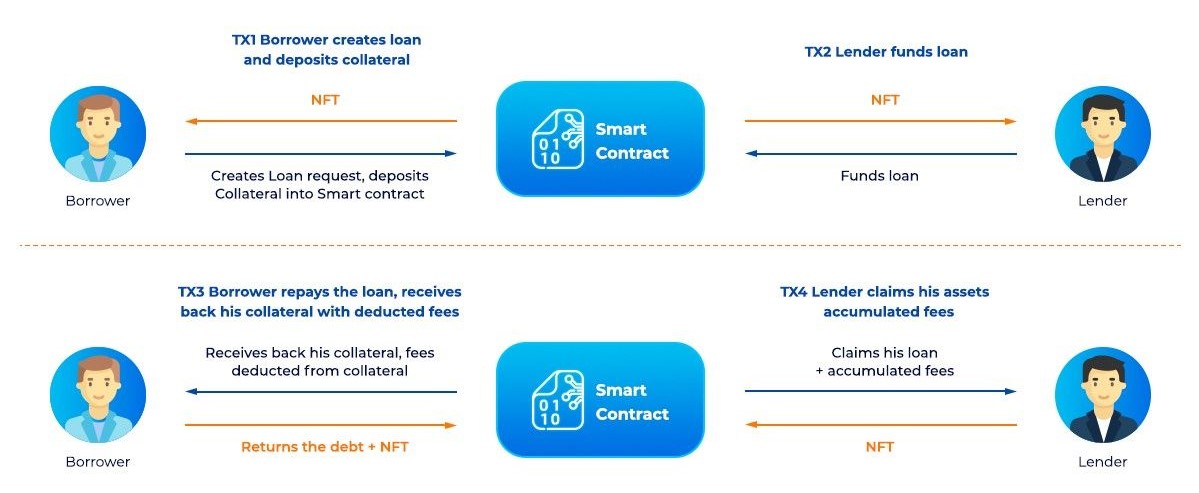

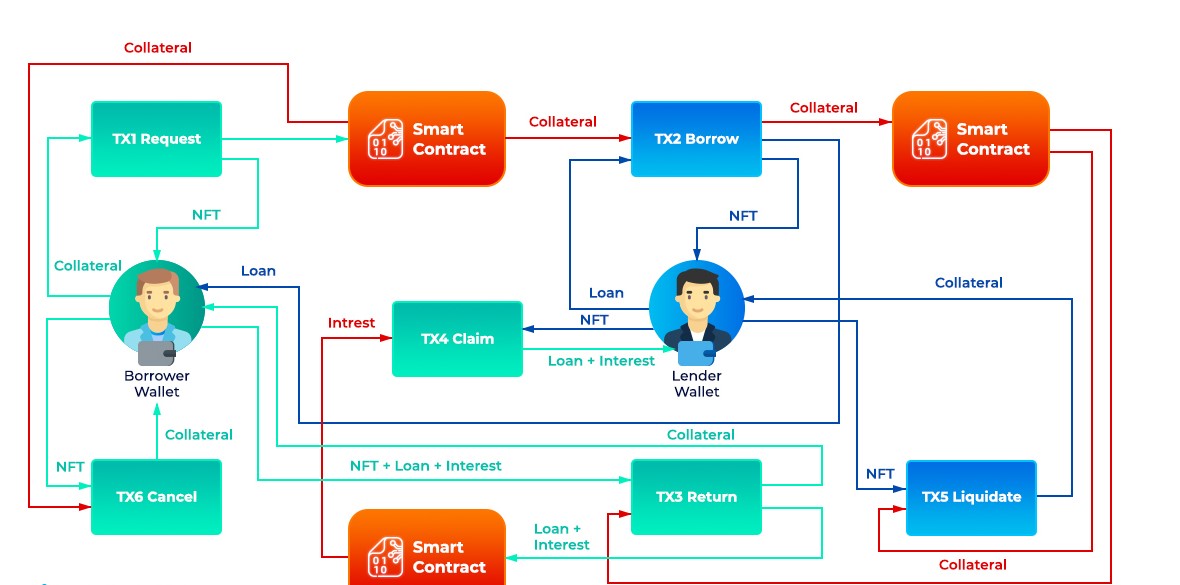

TX1- وام گیرنده با پارامترهای سفارشی از جمله مدت وام، اندازه وثیقه، کارمزد، دارایی وام و مبلغ، یک درخواست وام ایجاد می کند. پس از تایید درخواست وام توسط وام گیرنده و امضا معامله، وام گیرنده یک NFT دریافت می کند و در بازار، این درخواست وام ظاهر می شود. NFT برای لغو یا تغییر پارامترهای وام، به عنوان یک "کلید" می باشد.

TX2- وام دهنده پس از انتخاب یک درخواست وام مناسب، معامله را امضا می کند. پس از دریافت یک NFT، درخواست وام را تامین می کند.

TX3- از آن جایی که وام، وام گیرنده در حال تمام شدن می باشد موعد بازپرداخت وام فرا می رسد. وام گیرنده با ارائه اوراق قرضه NFT و دارایی های قرض گرفته شده، این کار را انجام می دهد و سپس اقدام به باز خرید وثیقه با کارمزدهای کسر شده می کند.

TX4- وام دهنده اقدام به باز خرید دارایی ها و هزینه های انباشته شده را با ارائه NFT وام دهنده می کند.

جهت آشنایی با پروتکل های وام دهی نسل دوم، مقاله مربوطه را مطالعه فرمایید.

نکته مهم

در صورتی که وام گیرنده بازپرداخت وام خود را به موقع انجام ندهد، وام دهنده می تواند اقدام به تصفیه وام کند و به این ترتیب وثیقه را مطالبه کند.

همچنین در صورتی که وام گیرنده بازپرداخت را به موقع انجام ندهد اما وام دهنده همچنان شروع به انحلال وام نکرده باشد، وام گیرنده می تواند وام برای بازپرداخت وام اقدام کند.

با NFT اساسی که کاربر پس از واریز وثیقه دریافت می کند، می توان درخواستهای وام را لغو کرد و یا تغییر داد.

به دلیل غیرمتمرکز بودن پروتکل Aada Finance V1، همه تراکنش ها به صورت تغییر ناپذیر می باشند و امکان برگرداندن آنها وجود ندارد.

نحوه کار پروتکل وام دهی AADA

در رابطه با نحوه کار پروتکل وام دهی AADA می توان به موارد زیر اشاره کرد:

درخواست وام: وام گیرنده با پارامترهای سفارشی از جمله بهره، وثیقه، مدت و نوع دارایی مورد قرض، یک درخواست وام ایجاد می کند. وام گیرنده علاوه بر لغو وام، می تواند به روزرسانی پارامترها قبل از تامین مالی را نیز انجام دهد.

تامین مالی وام: وام دهنده با استفاده از فیلترهای یکپارچه، می تواند وام را انتخاب کند.

دوره موقت: وام گیرنده باید قبل از مهلت وام، اقدام به بازگرداندن وام و بهره کند. در صورت شکست، وام دهنده می تواند اقدام به نقد کردن وام کند و به عنوان غرامت، وثیقه را دریافت کند.

جهت کسب اطلاعاتی در مورد ارزهای دیجیتال برتر وام دهی، مقاله مربوطه را مطالعه فرمایید.

سناریوهای پس از وام

در پروتکل وام دهی AADA، سناریوهایی وجود دارد که عبارتند از:

سناریو اول: وام گیرنده با موفقیت وام را بازپرداخت می کند و وام دهنده اقدام به مطالبه ی دارایی و بهره انباشته خود می کند.

سناریو دوم: وام گیرنده نمی تواند بازپرداخت وام را به موقع انجام دهد و وام دهنده شروع به انحلال می کند.

هر وام توسط یک راه حل فاکتور سلامت تضمین می شود. برای محافظت از وام دهندگان در مقابل کاهش شدید ارزش وثیقه، این راه حل اجرا شده است. هنگامی که آستانه انحلال به زیر 1.00 رسید، وام دهنده می تواند با استفاده از Liquidation Oracle وام را نقد کند.

امنیت پروتکل وام دهی AADA

در مورد قراردادهای هوشمند پروتکل وام دهی AADA، اقدامات ایمنی خاصی وجود دارد که در ادامه به بررسی آنها می پردازیم. در رابطه با تضمین ایمنی وجوه کاربران، نگهداری صحیح قرارداد هوشمند بسیار مهم است. تیم Aada در این راستا تمرکز خود را بر تضمین حداکثر امنیت قرارداد هوشمند قرار داده است. این پروتکل دارای یک ممیزی خارجی برای دستیابی به یک بررسی کد عینی و کامل می باشد. این ممیزی توسط Vacuumlabs انجام شد.

خطرات احتمالی مرتبط با اجرای صحیح مکانیزم Liquidation Oracle

1- شکست در انحلال: زمانی با خطر شکست در انحلال مواجه می شویم که یکی از سه اوراکل، معامله را به طور غیر منتظره ای امضا نکنند. در صورت کاهش بیشتر ارزش وثیقه، نتیجه می تواند منجر به ضرر وام دهنده شود.

2- عدم تطابق داده ها: اوراکل ها می توانند از هر مجموعه ای که انتخاب می کنند، فید قیمت را دریافت کنند. در صورت عدم تطابق قیمتهای استخر با یکدیگر، ممکن است اوراکلها در مورد نسبت وثیقه، به توافق جمعی نرسند.

3- ربودن کلیدهای اوراکل: به خطر انداختن کلیدها و همچنین هک کردن همه اوراکلها، میتواند این امکان را به هکر بدهد تا زمانی که هنوز سالم است وام بدهد و آن را نقد کند. در نتیجه برای وام گیرنده، منجر به ضرر وثیقه می شود.

اوراکل انحلال

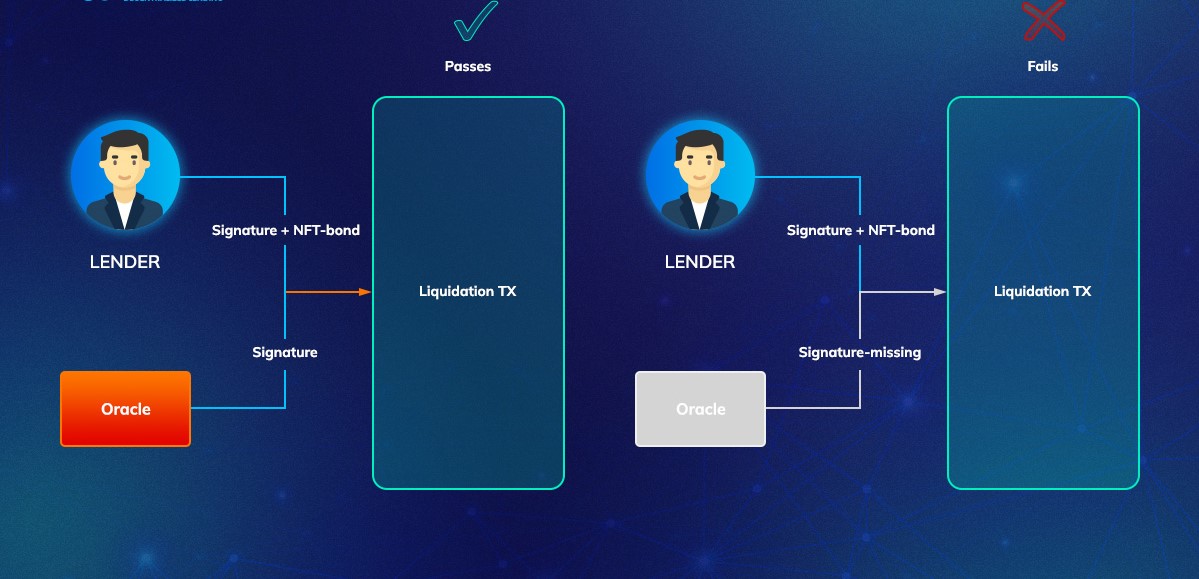

یکی از مهمترین ابزارهای مالی در بازار پول، وام دادن می باشد. زمانی که بازپرداخت وام ها در معرض خطر است، انحلال می تواند امنیت و حداکثر کارایی را تضمین کند. در TradFi، وام دهنده تحت نظارت یک نهاد شخص ثالث، انحلال را آغاز می کند. در دیفای (DeFi)، به دلیل نبود یک شخص ثالث، باید یک نهاد غیرمتمرکز مانند اوراکل انحلال و یا قیمت وجود داشته باشد. قراردادهای هوشمند می توانند به کمک اوراکل غیرمتمرکز و مستقل، پیش بینی کنند که برای انحلال، چه موقعیت های وامی قرار دارند.

Aada Liquidation Oracle یک راه حل قابل اجرا و مناسب است؛ زمانی که ارزش وثیقه از یک سطح معین پایین می آید، انحلال ها را تأیید می کند. همچنین این فرآیند تنها زمانی آغاز می شود که وام دهنده اقدام به سوزاندن اوراق قرضه NFT خود می کند. در نهایت، این باند روی زنجیره باقی می ماند و یک لایه ایمنی اضافی را بر روی آن می افزاید.

نحوه کار اوراکل انحلال

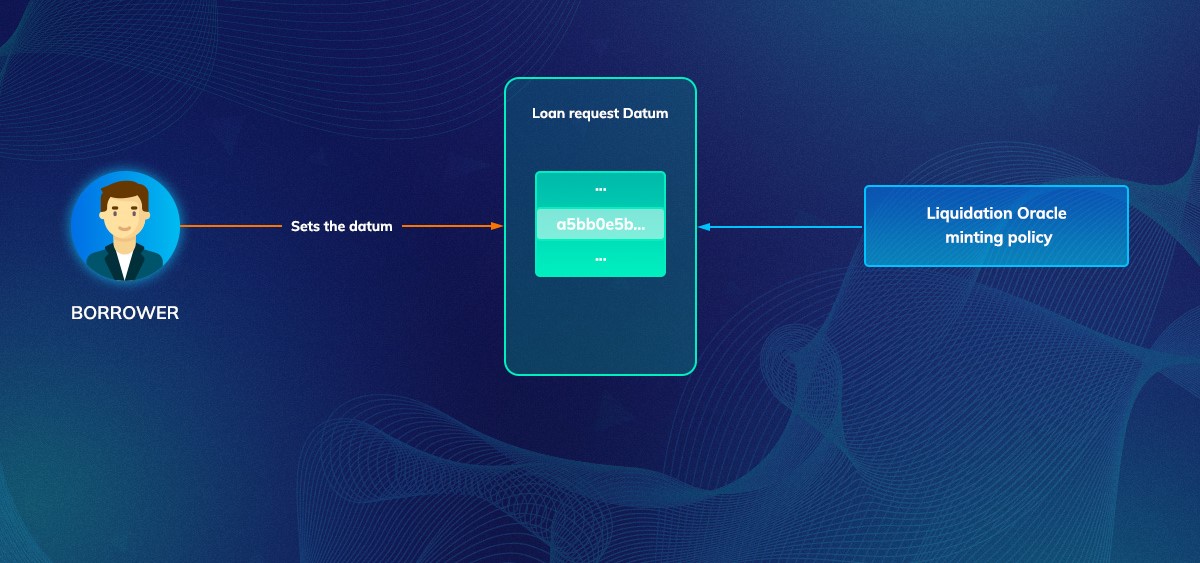

اعتبارسنجی اوراکل انحلال به عنوان یک minting script (اسکریپت ضرب) کار می کند. قرارداد هوشمند فقط زمانی که وام دهنده یک توکن منحصر به فرد با سیاست ارائه شده توسط وام گیرنده را ضرب کند، اجازه انحلال وام را می دهد. وام گیرنده سپس تصمیم می گیرد که با اضافه کردن یک اسکریپت خط مشی مینینگ به Datum در زمان ایجاد درخواست وام، از کدام Oracle استفاده کند.

وام دهنده، با دیدن اوراکل انحلال انتخاب شده، در رابطه با ارائه وام تصمیم گیری می کند. هیچ کس نمی تواند پس از ایجاد درخواست وام، سیاست انحلال را تغییر دهد.

9 گره اوراکل انحلال Aada

در پروتکل وام دهی AADA، در واقع 9 گره اوراکل Aada که در نسخه بتا dApp مورد استفاده قرار می گیرد، در واقع یک اسکریپت پیش فرض اوراکل می باشد. اگر گره ها در نمایش داده ها عملکرد نادرست و یا نقصی ایجاد کنند، در معرض تغییر قرار خواهند گرفت.

اجماع اوراکل در زنجیره به شرح زیر می باشد:

حداقل 5 نود باید شاهد تراکنش باشند.

اجماع خارج از زنجیره اوراکل برای امضای یک معامله، به فراهم شدن شرایط زیر نیاز دارد:

- کمتر بودن نسبت وثیقه از ضریب وثیقه

- پرداخت شدن هزینه Oracle به کیف پول اوراکل

- بازپرداخت شدن وثیقه باقی مانده به وام گیرنده

هر 9 نود باید مطابقت کاملی با معیارهای عمومی از جمله شناخت در جامعه کاردانو و همچنین شهرت بی عیب و نقص داشته باشد. Aada برای هیچ یک از گره ها، استفاده از دوره ثابت را اعمال نمی کند. ارائه داده های نادرست و همچنین پاسخ ندادن به درخواست های امضا، در نهایت منجر به دریافت نکردن هزینه و جایگزینی می شود. اوراکل، تایید انحلال را فقط پس از ارسال کارمزد تراکنش به کیف پول اوراکل، انجام می دهد. هر دو هفته یکبار، هر گره اوراکل یک برش هزینه برابر دریافت می کند.

طرح توزیع هزینه در صورت تصویب یک پیشنهاد در سازمان مستقل غیرمتمرکز Aada، می تواند در معرض تغییرات باشد.

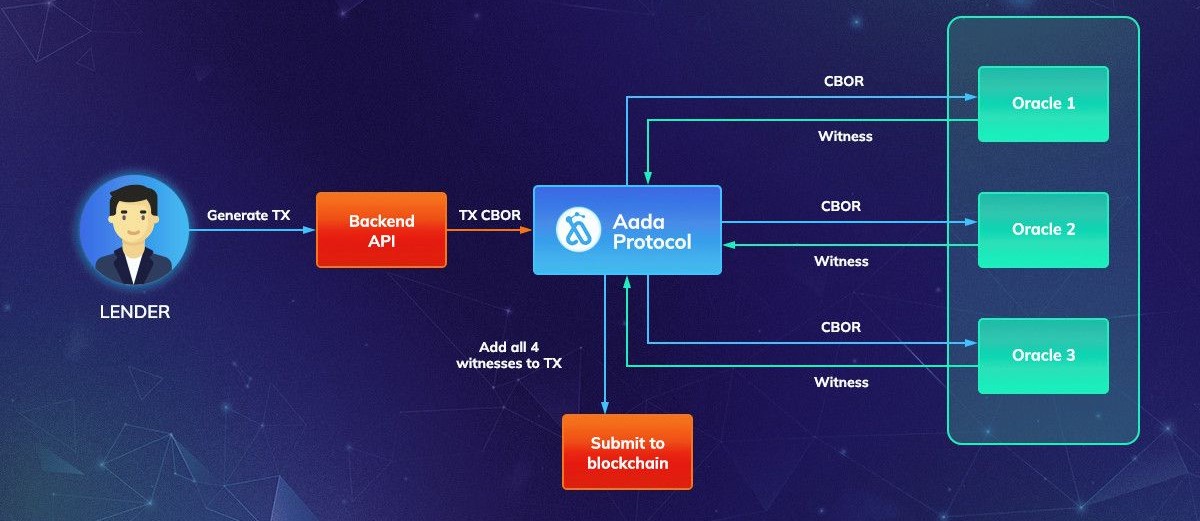

3 گره اواکل Aada چگونه کار می کند؟

هر اجرا کننده گره باید REST API قابل دسترسی توسط نمونه پشتیبان Aada را اجرا کند. پاسخ اوراکل شامل یک شاهد CBOR و درخواست انحلال شامل یک CBOR تراکنش می باشد. در صورتی که هر سه امضا موافق باشند، minting script اجازه می دهد که یک NFT ضرب شود. بنابراین اعتبار دهنده اجازه انحلال وام را می دهد.

برای آشنایی با پروتکل وام دهی آلفا، مقاله مربوطه را مطالعه فرمایید.

نقاط اعتبارسنجی اوراکل

اوراکل مسئولیت انجام راستی آزمایی انحلال منصفانه و عینی را بر عهده دارد. نود مسئول موارد زیر می باشد:

- اعتبار بخشیدن به بازپرداخت وثیقه کافی

- تأیید اینکه ضریب سلامتی کمتر از نسبت 1 نباشد.

- بازگرداندن وثیقه باقی مانده به وام گیرنده

- اطمینان از این که وثیقه باقیمانده در liquidation.hs، به درستی قفل شده است.

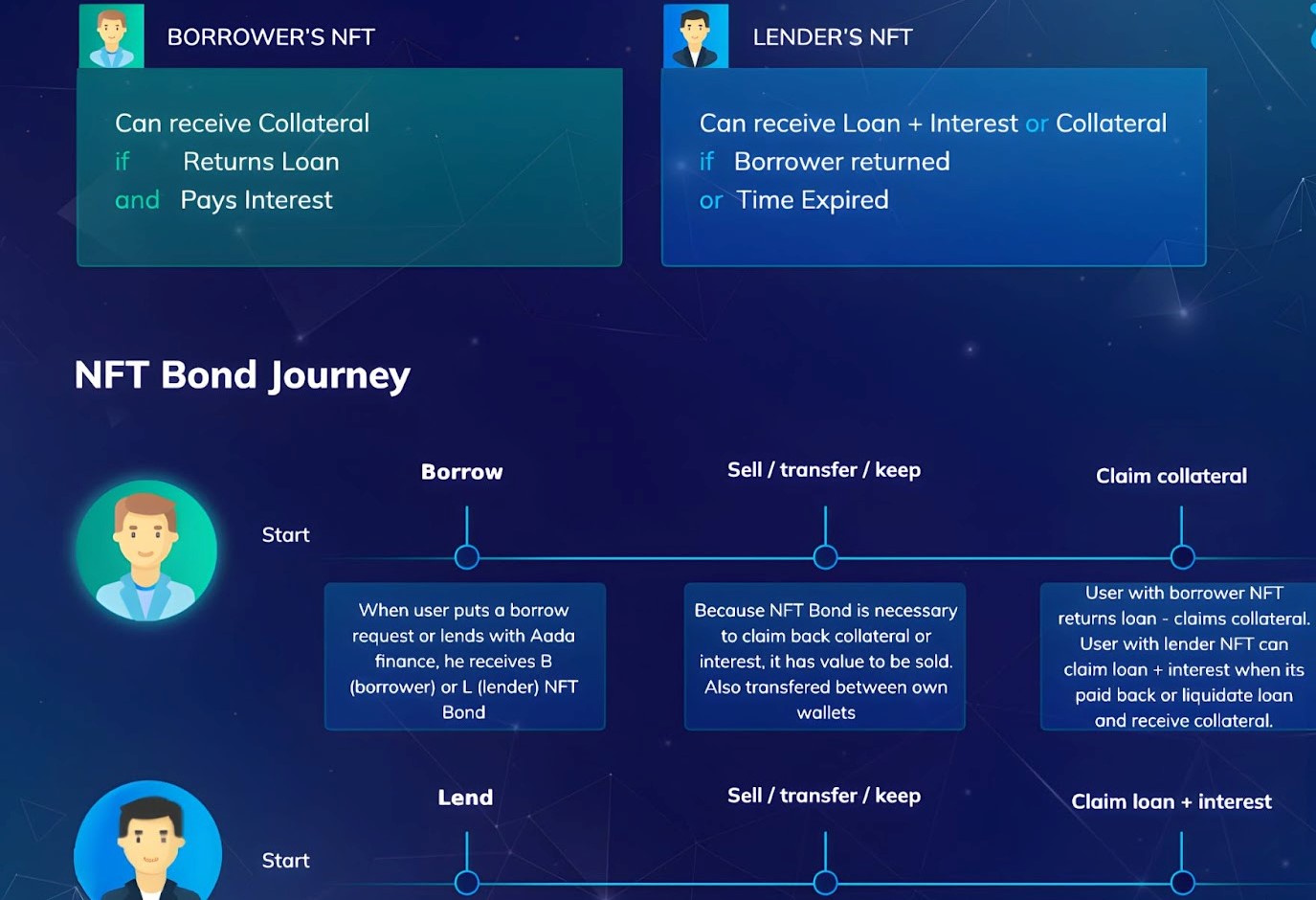

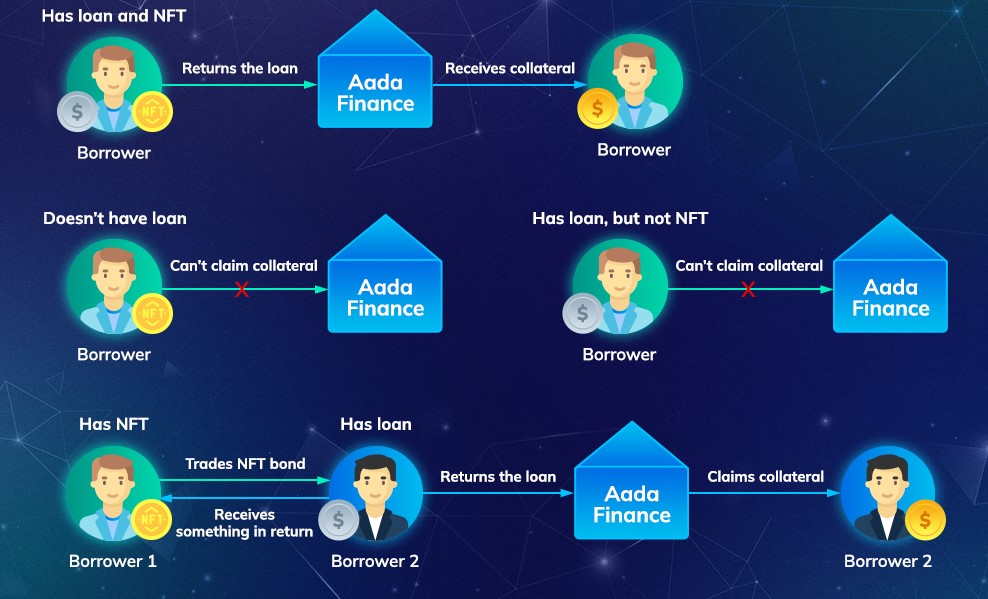

اوراق قرضه NFT

در رابطه با پروتکل وام دهی AADA، اوراق قرضه NFT را نیز باید در نظر گرفت. هر وام دهنده و وام گیرنده ای، توکن های L (قرض دهنده) و B (قرض گیرنده) را که به عنوان مدرک وام عمل می کنند، دریافت می کند. اوراق قرضه NFT به صورت کاملا آزادانه قابل انتقال و معامله می باشند زیرا آنها به کیف پول متصل نیستند. در واقع می توان گفت زیبایی اوراق قرضه Aada NFT با سودمندی آنها همراه می باشد. افرادی که اوراق قرضه L دارند می تواند پس از بازگرداندن وام توسط وام گیرنده، وام و بهره را بازخرید کند. کاربر باید وام را با اوراق قرضه B بازپرداخت کند، سپس سود تعلق گرفته را پرداخت و وثیقه را دریافت کند.

هنگام ارائه وام و یا ایجاد درخواست وام، هم قرض گیرنده و هم وام دهنده یک اوراق قرضه NFT دریافت می کنند. اوراق قرضه NFT به دو دسته L (برای کاربرانی که وام را تامین کرده اند.) و یا B (برای وام گیرندگانی که وام را دریافت کرده اند) طبقه بندی می شوند. برای تضمین وام یا بدهی، از اوراق قرضه NFT استفاده می شود. وام هایی که بدون اوراق قرضه NFT هستند، قابلیت بازپرداخت ندارند. وام گیرنده باید اوراق قرضه NFT و وام را، برای برداشت وثیقه و بازپرداخت وام ارائه کند. وام دهنده باید برای برداشت دارایی های قرض داده شده و اضافه سود معلق، یک اوراق قرضه NFT ارائه دهد.

برای کسب اطلاعاتی در مورد نحوه وام گرفتن در ارزهای دیجیتال، مقاله مربوطه را مطالعه فرمایید.

همه اوراق قرضه NFT قابل باز خرید و انتقال از هر کیف پول دیگری می باشند، یعنی امکان خرید و فروش آنها توسط کاربران وجود دارد. Aada Finance، بازار اوراق قرضه NFT را برای یکپارچه ساختن این فرآیند اجرا می کند. کاربران در بازار اوراق قرضه NFT می توانند وام های خود را بفروشند و یا تبدیل به انحلال دهندگان شوند.