مدل اقتصادی “veTKN” در بین پروتکل های دیفای برای توکن ها مورد توجه زیادی قرار گرفته است. پس از این که بعضی از پروتکل های کلیدی از جمله Frax ( با ۱.۵۵ میلیارد TVL) و Curve ( با ۲۳.۰۱ میلیارد دلار TVL) به موفقیت مستمر دست پیدا کردند، پروتکل های دیگری نیز در حال انتقال به استفاده از مدل های توکنومیک (شامل توکن های رای سپرده شده) می باشند. در این مقاله قصد داریم به بررسی veNomics بپردازیم.

veNomics چیست؟

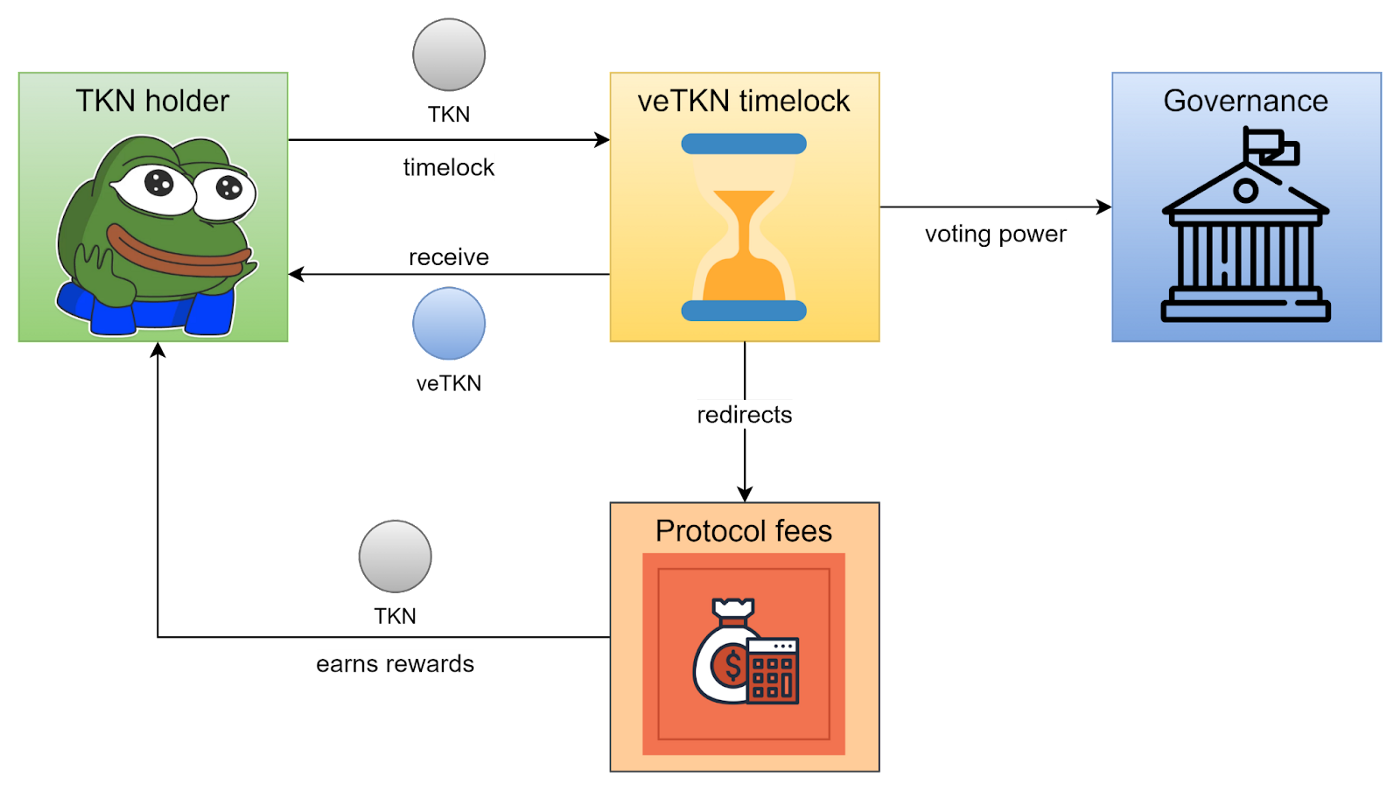

Curve با قفل کردن CRV در veCRV در این مکانیک پیشگام بوده است. همچنین به دارندگان توکن امکان دسترسی به ۳ ویژگی مهم و کلیدی را داده است که عبارتند از: 1- دریافت جوایز شرط بندی 2- امکان رای دادن به جایی که انتشار نشانه ها هدایت می شوند. 3- افزایش جوایز با قفل زمانی توکن. از آن جایی که این توکن های قفل شده به صورت نقد نمی باشند، بنابراین امکان معامله کردن و یا توکن کردن آنها وجود ندارد. این مدل را در نمودار زیر می توان تعمیم داد.

یکی از ابزارهای مهم اقتصاد Curve، مکانیزم کسب قدرت رای برای مشارکت در نحوه هدایت انتشار توکن های جدید CRV می باشد. فناوری Curve باعث به حداقل رسیدن لغزش (Slippage) مبادله استیبل کوین ها می شود که این امکان را فراهم می کند معاملات ارزان تر انجام شوند. بنابراین پروتکل های دیفای که استیبل کوین ها را ایجاد می کنند، برای داشتن استخرهای Curve مشتاق هستند. توانایی هدایت انتشار توکن CRV به سمت استخر، باعث می شود که ارائه دهندگان نقدینگی این استخرها، بتوانند پاداش بیشتری کسب کنند و به این ترتیب نقدینگی بیشتری جذب می نمایند.

نقدینگی بیشتر باعث می شود که لغزش سواپ به حداقل برسد و پیوند میان یک استیبل کوین و جفت آن تقویت شود. این پروتکل های استیبل کوین معمولا کارمزدهایی بابت انتشار استیبل کوین های خود دریافت می کنند. بنابراین برای جذب سرمایه گذارانی که مشتاق به استفاده و نگهداری از استیبل کوین های خود هستند، حفظ پیوند محکم با دلار، یک امر حیاتی می باشد.

برای کسب اطلاعات در رابطه با تفاوت استیبل کوین با رپد توکن، می توانید مقاله مربوطه را مطالعه نمایید.

بزرگترین نوآوری که توسط آنها معرفی شد این است که تناسب میان وزن رای و سهم پاداش با قفل زمانی وجود دارد. یعنی جوایز بیشتری نصیب افرادی می شود که توکن پروتکل را برای مدت زمان بیشتری قفل می کنند. همچنین برای افرادی که حداکثر تا ۴ سال توکن پروتکل را قفل می کنند، افزایش ۲.۵ برابری پاداش وجود دارد. از نظر بسیاری از مردم ممکن است که این روش در سناریوهای خاص بهتر از 1 توکن قبلی = 1 رای، کار کند. در ادامه به بررسی جنبه ی بیشتری از veNomics خواهیم پرداخت.

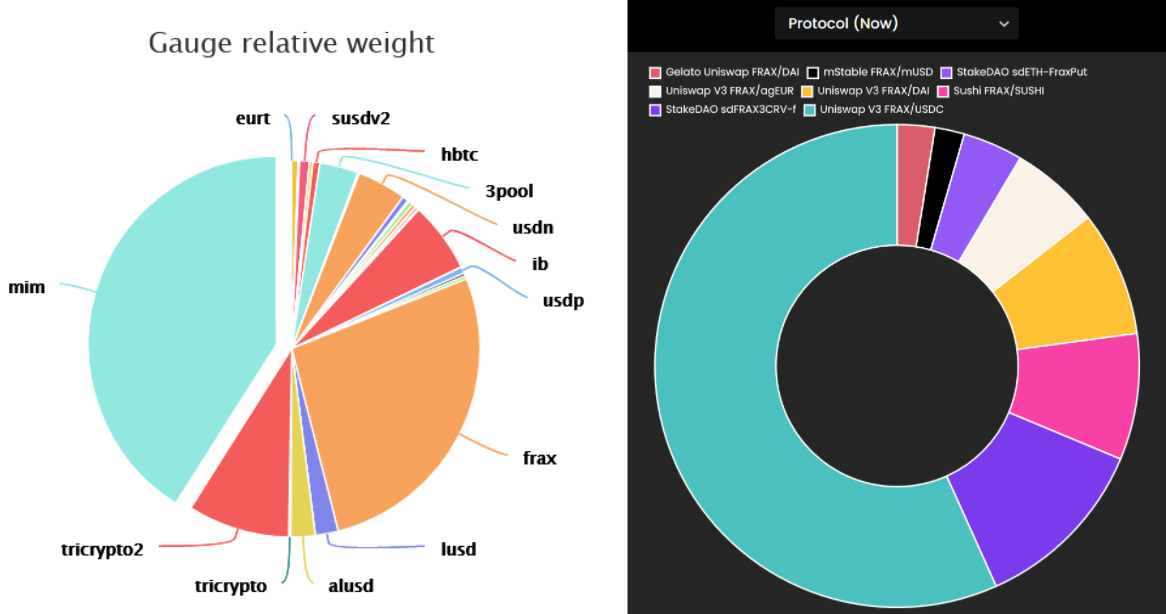

زمان قفل کردن یک توکن، تعهد طولانی مدت دارندگان توکن را نشان می دهد. همچنین باعث کاهش عرضه در گردش و در نتیجه فشار فروش بالقوه بر روی توکن می شود. قدرت رای گیری حاصله از توکن های اختصاص یافته، امکان رای گیری دوره ای را به جایی که انتشار توکن ها به آن هدایت می شود، ارائه می دهد. در نمودار پایین می توان تخصیص سنج های فعلی از Curve (استخرهای منحنی) و Frax (استخرهای نقدینگی خارجی) را مشاهده کرد. در این نمودار هر استخر درصد معنی نسبت به مقدار کل پاداش را دارد. همچنین هر سهم از جوایز توسط دارندگان توکن قفل شده به صورت دوره ای رای داده می شود.

درک این نکته بسیار مهم است که در این پروتکل ها، پاداش های شرط بندی ناشی از کارمزدهای معاملاتی می باشد نه از صدور توکن ها. در مورد Curve هدایت انتشار توکن به سمت ارائه دهندگان نقدینگی می باشد. Curve کارمزد سواپ 0.04% دریافت می کند که 50 درصد آن به سمت ارائه دهندگان نقدینگی و 50 درصد آن به سمت دارندگان veCRV با خرید توکن ارائه دهنده نقدینگی 3pool اختصاص می یابد. بنابراین می توان گفت نیمی از هزینه های 45.25 میلیون دلاری ایجاد شده توسط این پروتکل، میان دارندگان veCRV توزیع شده است. این امر سبب شده برای کاربران یک انگیزه جذابی ایجاد شود تا اقدام به قفل کردن توکن های خود کنند.

درک این بازی های قدرت به توضیح جنگ های منحنی کمک می کند، جایی که یک پروتکل مانند تامین مالی Convex، این امکان را به کاربران می دهد تا اقدام به واریز کردن توکن های ارائه دهنده نقدینگی از Curve کنند که توسط Convex قفل می شود. بنابراین ارائه دهندگان نقدینگی Curve می توانند بدون این که نیاز باشد توکن های خود در Curve را قفل کنند، پاداش های اضافی CVX دریافت کنند. Convex در حال حاضر دارای حدودا نیمی از عرضه در گردش veCRV می باشد.

قفل کردن CVX باعث افزایش قدرت رای در هنگام تصمیم گیری در رابطه با نحوه تخصیص veCRV می شود و همچنین در رابطه با این که صدور CRV به کدام مخزن Curve هدایت شود. انتظار می رود با تجمع اخیر آنها از Frax در Convex، یک مکانیسم مشابه اجرا شود. تا زمانی که استفاده از CVX از ارائه مستقیم نقدینگی در استخرها ارزان تر باشد، مانند یک مشوق عمل می کند. پروتکل ها از رشوه های Votium برای هدایت پاداش ها به سمت استخرهای خود استفاده می کنند.

رشوه های Votium، این امکان را به افراد می دهد که بتوانند اقدام به ایجاد رشوه برای دارندگان دارای CVX قفل شده برای یک استخر خاص، کنند. علاوه بر Curve و Frax که ترویج کننده این مدل توکنومیک می باشند، پروتکل های زیاد دیگری نیز اقدام به پیاده سازی مکانیسم های مشابه کرده اند و یا قصد دارند آنها را در آینده اضافه کنند.

مدل veNomics امکان کنترل دوره ای و دموکراتیک صدور توکن را فراهم می کند. همچنین اقدام به معرفی حلقه ای بازخورد مثبت می کند که می تواند فشار فروش بر روی توکن اصلی را به لطف قفل های زمانی کاهش دهد. البته علاوه بر نکات مثبتی که دارد انتقاداتی در رابطه با آن وجود دارد. از جمله این که این مدل شبیه به سیستم لایه پلتوکراتیک متکی به رشوه می باشد که وابستگی زیادی نیز به حکومت دارد. این موارد با اصول اولیه اکوسیستم رمز ارزها در تناقض می باشد. نحوه تکامل این سیستم در طول زمان مشخص خواهند شد و در نهایت تنها سیستم هایی که برای کاربران ارزش آفرینی می کنند، به مسیر خود می توانند ادامه دهند.