پروتکل های تجمیعکننده بسیاری در مورد مبادلات غیرمتمرکز و بهینهسازی بازده وجود دارند. با این حال، تجمیع کننده عملی وامدهی با تمرکز بر به حداقل رساندن هزینه برای وامگیرندگان هنوز وجود ندارند. در واقع بازارهای استقراض در DeFi هنوز در حال بلوغ هستند و زیرساخت هایی که بازار را سهل و روان می کند هنوز در حال ایجاد است. فوجی دائو یک پروتکل زیرساختی است که بازارهای رمزنگاری وام دهی و قرض گرفتن را در شبکه های بلاک چین تجمیع می کند و ماموریتی را برای رفع این مشکل آغاز کرده است. این مطلب در خصوص آموزش کار با پلتفرم Fuji DAO است، پلتفرمی که قصد دارد بخشی از این فرآیند ساخت و ساز باشد و هدف بلندمدت نهایی آن این است که وامگیری در DeFi برای تعداد کاربران بیشتری در دسترس باشد. ایده جمعآوری وامدهی فوجی در طول رویدادمارکت میک اترگلوبال هکاتون(ETHGlobal "MarketMake" hackathon) در ژانویه 2021 متولد شد. اینجا جایی بود که بنیانگذاران این پلتفرم با یکدیگر ملاقات کردند.

امور مالی غیرمتمرکز (دیفای)

فناوریهای بلاک چین از زمان پیدایش بیتکوین در سال 2009 در حال تکامل بودهاند. از طریق تکامل فناوریهای بلاک چین و ظهور زبانهای برنامهنویسی کامل تورینگ در بلاک چین (مانند ماشین مجازی اتریوم، EVM)، مجموعهای از برنامههای کاربردی توسعه یافتهاند که صنعت مالی سنتی را تکرار میکنند. کسب و کار اصلی این برنامه های مالی قابلیت انجام تراکنش با هر اندازه ای و تقریباً به صورت آنی، از طریق کد نرم افزاری غیرقابل اعتماد و بدون مجوز به نام قراردادهای هوشمند است. این برنامه های مالی به هر کسی که دارای ارز دیجیتال است اجازه می دهد تا به ابزارهای مالی اساسی و پیچیده در شبکه های غیرمتمرکز دسترسی داشته باشد. به مجموعه و شبکه همه این برنامه های مالی در بلاک چین معمولاً امور مالی غیرمتمرکز یا به اختصار دیفای (defi) گفته می شود.

پروتکل های وام/قرض، نوعی برنامه مالی در داخل DeFi هستند. آنها به هر کسی که دارایی رمزنگاری شده داشته باشد اجازه می دهد تا دارایی های رمزنگاری مشابه یا متفاوت را قرض دهد و قرض بگیرد. اولین پروتکلهای وامگیری برای داراییهای کریپتو بهعنوان سیستمهای همتا به همتا عمل میکرد و وامهای وثیقهدار و بدون وثیقه را مستقیماً بین فعالان بازار تسهیل میکرد. با این حال، این پروتکلهای وامدهی همتا به همتا محدود بودند، زیرا کاربران مجبور بودند جنبههای مختلف مدت هر وام را به صورت جداگانه مدیریت کنند و از نظر منتقدان، انجام آن برای کاربر معمولی کاری خستهکننده بود.

پروتکل ترکیبی در سال 2019 به کار گرفته شد و الگوریتمی را معرفی کرد که به طور خودکار نرخ های بهره شناور را برای وام دهندگان و وام گیرندگان بر اساس عرضه و تقاضا تعیین می کند. الگوریتم پروتکل مرکب به کاربران این امکان را می دهد که با عرضه دارایی های رمزنگاری شده خود و قرض گرفتن آنها، "بدون نیاز به مذاکره در مورد شرایطی مانند سررسید، نرخ بهره، یا وثیقه با همتا یا طرف مقابل"، سود کسب کنند و به این طریق معرفی پروتکل مرکب و روش ساده شده آن برای تعریف نرخهای بهره، موجب پذیرش بیشتر کاربران در فضای وامدهی شد.

تجمیع پروتکل های استقراض وام

پس از معرفی پروتکل های مرکب، بسیاری از پروتکلهای مشابه وامدهی از این روش پیروی کردند. از جمله پروتکل Aave که از یک سیستم وام دهی همتا به همتا که قبلا به نام EthLend شناخته می شد، تغییر نام داد. در زمان نگارش این مقاله Compound و Aave دو بازار بزرگ وام دهی با ارزش بیش از 25 میلیارد دلار در مجموع ارزش قفل شده (TVL) در دارایی های کریپتو را نشان می دهند. با این حال، بیش از نیمی از پروتکلهای وامدهی با استخرهای به اندازه کافی بزرگ وجود دارد. همه این پروتکلها مجموعهای از داراییهای کریپتو مشابه را مدیریت میکنند و مدلهای نرخ بهره آنها در پارامترهای تنظیم کمی متفاوت است اما به طور مشابه با تغییرات عرضه و تقاضا سازگار میشوند.

وجود پروتکلهای مختلف وام/قرض برای مجموعههای رمزنگاری مشابه در بلاک چینهای مشابه یا متفاوت و نوسان دائمی نرخهای بهره به دلیل عرضه و تقاضا، فرصتهای آربیتراژ را ایجاد میکند. از طرف دیگر، کاربران باید دائماً بازارها را رصد کنند و اگر میخواهند از تفاوت در نرخهای بهره سود ببرند، باید وجوه را از یک پروتکل به پروتکل دیگر منتقل کنند. با توجه به زمان و کارمزد تراکنش های شبکه، چنین کاری میتواند برای اکثر آنها ناخوشایند و پرهزینه باشد. این موضوع شرایط مساعدی را برای توسعه استراتژی های بهینه سازی برای بازده وام و هزینه وام ایجاد می کند.

مشکلات وام گیرندگان DeFi

وام گیرندگان و کاربران پلتفرم های استقراض با مشکلات مختلفی روبرو هستند. یکی از این مشکلات نوسانات است که یک مشکل عمده برای وام گیرندگان به شمار می رود. این موضوع به این دلیل است که آنها به دلیل عرضه و تقاضا، تغییرات دائمی در نرخ بهره را تجربه می کنند. بنابراین، وامی که با نرخ بهره پایین گرفته می شود، ممکن است زمانی که نرخ بهره به طور ناگهانی افزایش می یابد، کاربر را متعجب کند و در نتیجه منجر به هزینه های بالاتر می شود.

به عبارت دیگر نرخ های متغیر به دلیل عرضه و تقاضا در بازار دائما تغییر می کنند. کاربرانی که امروزه از ارزانترین ارائهدهنده وام قرض میگیرند، تنها چند روز بعد ممکن است سود بسیار بیشتری پرداخت کنند.

این ما را به موضوع دوم می رساند: زمان. از آنجایی که تغییر نرخ بهره وام در دنیای DeFi رایج است، کاربران باید مراقب باشند که به دام نیفتند. این مدیریت بدهی وقت گیر است و به دلیل هزینه های تراکنش، به ویژه در بلاک چین اتریوم (ETH) هزینه های بیشتری را متحمل می شود.

در واقع مدیریت یک موقعیت بدهی، زمان بر است و برای نظارت بر نرخ استقراض و انجام اقدامات مناسب بر اساس شرایط بازار به منابع نیاز دارد. کارمزدهای بالای گس باعث افزایش هزینه های تراکنش می شود.

پلتفرم Fuji DAO

با هدف تسهیل استقراض/وام دهی برای کاربران دیفای، پلتفرم Fuji DAO برای تجمیع بازارهای وام دهی با تمرکز اولیه بر به حداقل رساندن هزینه وام طراحی شد. این پروتکل با ایجاد سیستمی که نرخ های بهره را نظارت می کند، تراکنش ها را به کمترین نرخ هدایت می کند و بدهی ها را در پروتکل های مختلف در داخل یا خارج از بلاک چین های مختلف در جستجوی دائمی نرخ بهره پایین تر، دوباره تعادل می بخشد و از این طریق به کاربر ارزش می بخشد. مکانیسم مشابهی که ممکن است در آینده اجرا شود، می تواند برای به حداکثر رساندن نرخ های وام با متعادل کردن مجدد نقدینگی در بازارهای وام/قرض استفاده شود.

دلایل استفاده از پلتفرم Fuji DAO

پلتفرم Fuji DAO برای تسهیل زندگی وام گیرندگان ساخته شده است. به طور مداوم بازار استقراض را رصد می کند و به طور خودکار استخر بدهی را با بهترین نرخ، بازپرداخت می کند.

استفاده از پلتفرم Fuji DAO به جای یک پروتکل پایه مزایای زیادی دارد:

- بهینه سازی هزینه، علاقه وام گیرندگان را کاهش می دهد.

- صرفه جویی در مقیاس استخرهای استقراضی، هزینه های مبادله را با تقسیم هزینه های ثابت کاهش می دهد.

- عدم نیاز به جستجو برای بهترین نرخ بهره باعث صرفه جویی در زمان برای کاربر می شود.

- این برنامه مدیریت بدهی ها را بر روی یک پلتفرم آسان می کند.

پلتفرم Fuji DAO چگونه کار می کند؟

پلتفرم Fuji DAO یک انبار ایجاد می کند که در آن کاربر دارایی را در ازای دارایی دیگر سپرده گذاری می کند. به عنوان مثال، در صندوق ETH/DAI، وام گیرنده مقداری ETH را به عنوان وثیقه سپرده و مقداری DAI دریافت می کند. بنابراین، جداسازی موقعیت های بدهی امکان مدیریت ریسک بهتر و موثرترین بهینه سازی نرخ بهره را فراهم می کند.

هنگامی که یک وام از صندوق فوجی منعقد می شود، نقدینگی لازم مستقیماً از پروتکل پایه با بهترین نرخ تأمین می شود. از میان آنها می توان پروتکل های Compound، Aave یا IronBank را پیدا کرد. پروتکل ها و بلاک چین های دیگری در آینده اضافه خواهند شد، به عنوان مثال، همکاری اخیر با بلاک چین Fantom (FTM) که 3 ارائه دهنده نقدینگی (Geist، Scream و IronBank) و همچنین 3 صندوق جدید (FTM/DAI, FTM/USDC, BTC/DAI) را اضافه می کند.

پلتفرم Fuji DAO موقعیت هر کاربر را ردیابی می کند و از سلامت خزانه از طریق مکانیسم های انحلال سنتی اطمینان حاصل می کند. برای جلوگیری از انحلال، وام گیرنده باید نسبت بدهی را در سپرده تضمینی که ارائه کرده است در آستانه مشخصی نگه دارد.

هنگامی که بازار نوسان می کند و یک ارائه دهنده نقدینگی نرخ بهره کمتری برای دارایی دارد، پروتکل فوجی دائو به طور خودکار عملیات متعادل سازی را آغاز می کند و کل موقعیت صندوق را مجدداً تامین مالی می کند. این بدان معناست که کاربران فوراً بدون نیاز به هیچ اقدامی، نرخ بهره بهتری برای وام خود دارند.

آموزش نحوه استفاده از پلتفرم Fuji DAO

ابتدا باید به وب سایت Fuji DAO بروید و روی دکمه «App » کلیک کنید تا به برنامه بروید.

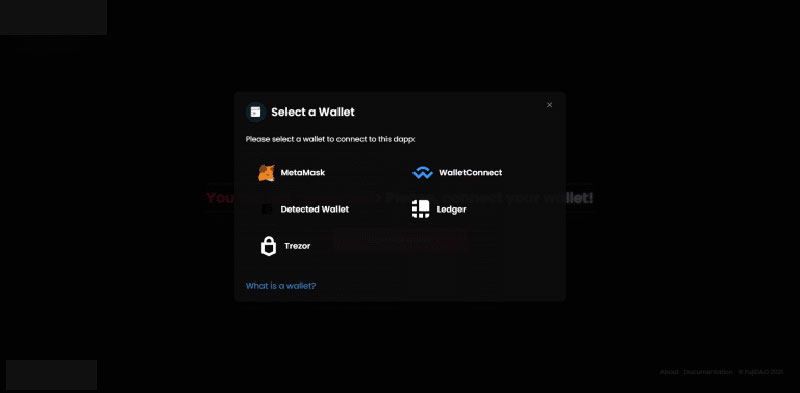

پس از باز شدن برنامه، میتوانید مجموعهای از داراییها را از میان داراییهایی که در دسترس شما هستند، متصل کنید.

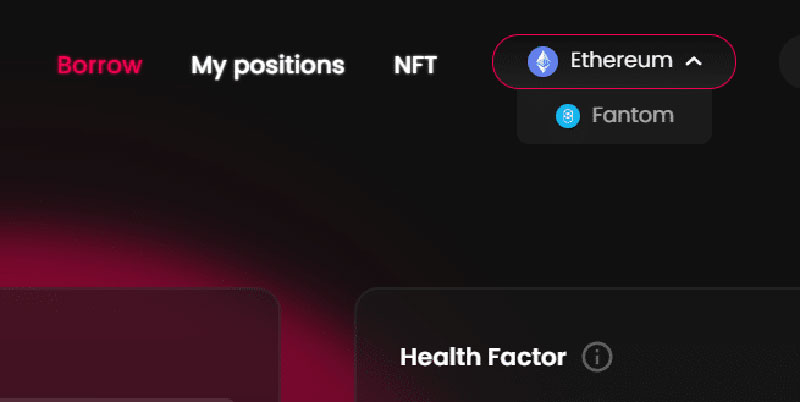

پس از ورود به سیستم، به داشبوردی دسترسی خواهید داشت که به شما امکان میدهد بلاک چینی را که میخواهید از آن ارزهای دیجیتال قرض بگیرید، انتخاب کنید. به عنوان مثال می توانید بین بلاک چین اتریوم و فانتوم یکی را انتخاب کنید.

قرض گرفتن از فوجی DAO

هنگامی که بلاک چین خود را انتخاب کردید، وام گرفتن بسیار ساده است.

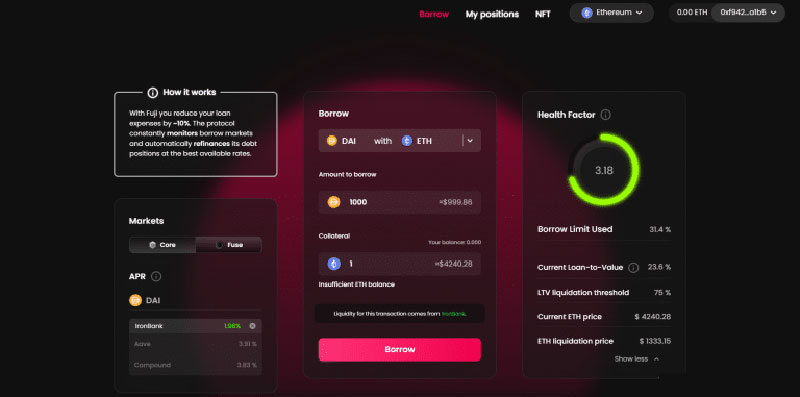

به پنجره "قرض گرفتن: Borrow" بروید، در آنجا می توانید دارایی مورد نظر خود را برای قرض گرفتن، مقدار دارایی و مبلغ سپرده تضمینی را انتخاب کنید.

پس از آن، می توانید یک نمای کلی از "عامل سلامت: Health Factor" دریافت کنید که یک نمای کلی از ریسک وام را با توجه به سپرده تضمینی شما ارائه می دهد. توجه داشته باشید که این مقدار باید بالای 1 باقی بماند و بر اساس ارزش دارایی های سپرده شده متفاوت است. اگر کمتر از این آستانه باشد، توکن های سپرده شده شما نقد می شوند.

همچنین توجه داشته باشید که می توانید به نرخ های بهره مختلف در پنجره "Markets" در سمت چپ صفحه دسترسی داشته باشید.

مدیریت وام ها

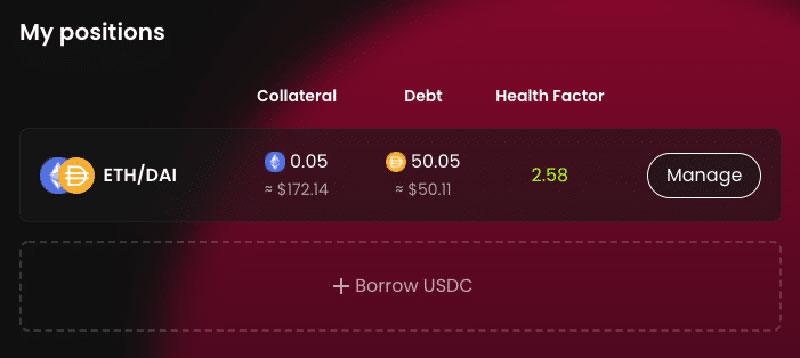

پس از گرفتن وام، می توانید با رفتن به صفحه "موقعیت های من: My Positions" آن وام و وام های آینده خود را پیگیری کنید.

از اینجا میتوانید وامهای مختلف خود را مدیریت کنید و فاکتور سلامت آنها را زیر نظر بگیرید یا وامهای خود را پرداخت کنید.

نتیجه گیری

پلتفرم Fuji DAO، پلتفرمی است که به وام گیرندگان اجازه می دهد هزینه وام را به حداقل برسانند و مدیریت آن را آسان تر می کند. دسترسی به این پلتفرم، وام گرفتن در امور مالی غیرمتمرکز را تسهیل می کند و در زمان برای کاربرانش صرفه جویی می کند.

این پروژه در زمینه خود پیشگام است و به دموکراتیک کردن وام در دنیای ارزهای دیجیتال کمک خواهد کرد. به نظر می رسد آینده این پروژه مشخص باشد، زیرا افزودن پلتفرم ها و بلاک چین های جدید در آینده می تواند تنوع پیشنهادات فوجی DAO و همچنین جذابیت آن را بهبود بخشد.