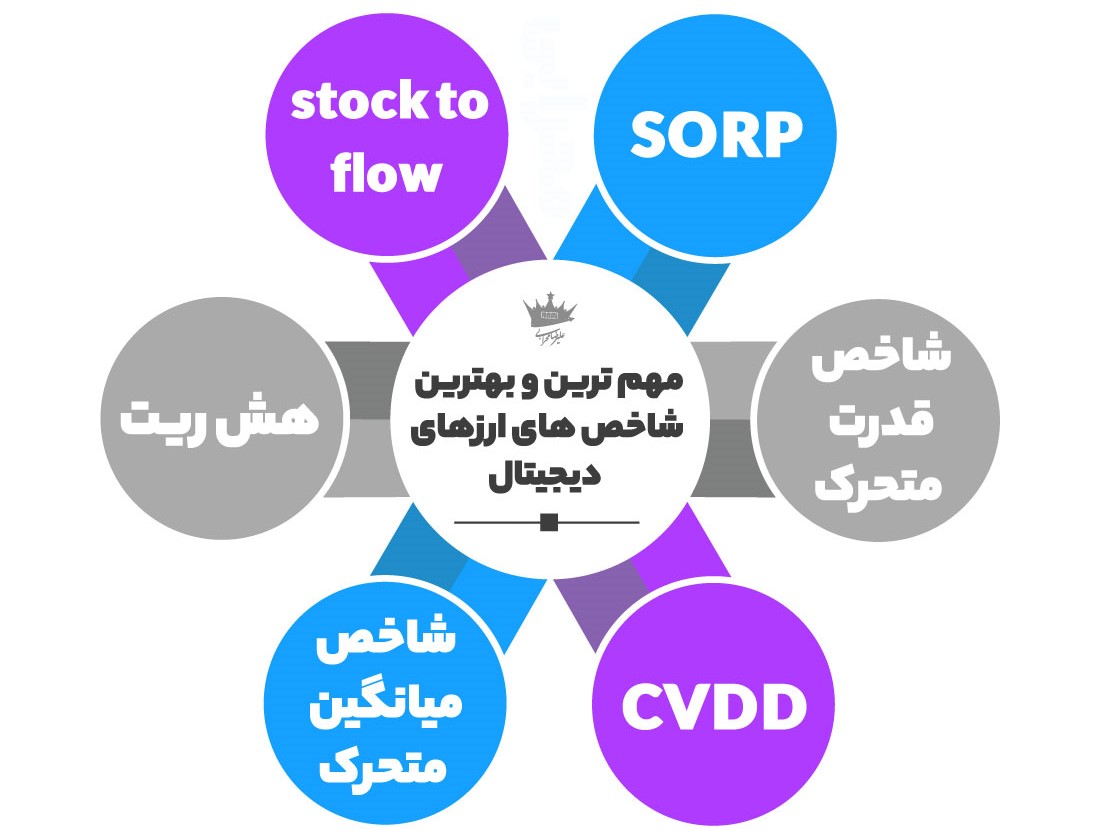

پیش بینی اینکه قیمت یک رمزارز به کدام سمت حرکت می کند آسان نیست. به همین دلیل است که باید از شاخص ها برای کمک به معامله گران برای پیش بینی دقیق تر قیمت ها استفاده کرد و به آنها تصویر واضح تری داد که خریداران و فروشندگان در آینده چه اقدامی انجام خواهند داد. کسانی که تازه وارد دنیای معاملات ارزهای دیجیتال شده اند، ممکن است در استفاده از انواع تجزیه و تحلیل بازار ارزها گیج شوند. در این مطلب چند مورد از مهم ترین و بهترین شاخص های ارزهای دیجیتال را بررسی می کنیم تا با کمک این شاخص های مهم بتوانید تحلیل دقیقی از روند قیمتی ارزهای دیجیتال مورد نظر خود داشته باشید.

با این حال، همانطور که هر معامله گر باتجربه ای تأیید می کند، شاخص ها یک ابزار حیاتی برای کسانی هستند که به دنبال نتیجه ای سودآور هستند. خبر خوب این است که هرکسی می تواند به یک معامله گر رمز ارز موثر تبدیل شود و با تسلط بر اصول اولیه، پایه محکمی برای معامله بسازد. با انجام این کار، می توانید رمز ارزها را با اطمینان و با ابزار قدرتمند معامله کنید.

SORP

یکی از مهم ترین و بهترین شاخص های ارزهای دیجیتال شاخص SORP است. ایده پشت شاخص SORP(نسبت سود خروجی خرج شده) از آنجا ناشی می شود که دفتر کل، داده های هر معامله همراه با قیمت فروش توکن را ذخیره می کند، بنابراین می توانیم در هر نقطه ببینیم چند نفر در سود یا زیان هستند. کاربرد اصلی این شاخص، برجسته کردن قسمت های بالقوه در بازار در زمان معین است.

SORP این کار را با اندازه گیری وضعیت کلی سود یا زیان در بازار و اندازه گیری تفاوت بین قیمت خرید و فروش با استفاده از نسبت قیمت فروش بر قیمت خرید انجام می دهد. اگر این نسبت ارزش بیش از 1 را نشان دهد، بدین معناست که شرکت کنندگان در بازار با سود کمتر و به ارزش کمتر از 1 می فروشند اما شاخص ثابت بالای 1 نشان می دهد که دارایی در بازار صعودی قرار دارد.

CVDD

شاخص بعدی که به عنوان یکی از مهم ترین و بهترین شاخص های ارزهای دیجیتال شناخته می شود، شاخص CVDD است. CVDD (Cumulative Value Days Destroyed یا ارزش تجمعی تخریب شده) از داده های جمع آوری شده در مورد زمان وقوع هر تراکنش استفاده می کند تا محاسبه کند که هر شخص چند توکن در کیف پول خود دارد.

وقتی کوین ها از یک سرمایه گذار به سرمایه گذار دیگر منتقل می شوند، معامله انجام شده هم ارزش دلاری و هم ارزش زمانی مربوط به مدت زمانی که سرمایه گذار اصلی سکه های خود را نگه داشته است، از بین می برد. CVDD مجموع تجمعی تخریب زمان-ارزش را هنگام حرکت کوین ها از تریدر قدیمی به معامله گر جدید به نسبت سن بازار(مدت زمانی که دست تریدر قدیمی بوده) ردیابی می کند.

ارزش CVDD به طور مداوم افزایش می یابد. این امر برای ایجاد یک محدوده پایین تر برای کف بازار در فصل هایی که بازار خرسی و قیمت بازار در حال سقوط است، مفید خواهد بود. هنگامی که همراه با قیمت واقعی کوین متریک استفاده می شود، CVDD می تواند به تجسم انتهای تجمع بیت کوین کمک کند. هر دو معیار CVDD و قیمت واقعی شباهت های قابل توجهی در شکل دارند، بنابراین این موضوع تصادفی نیست که هر دو از زمان هولد توسط سرمایه گذار در محاسبه خود استفاده می کنند.

مدل Stock To Flow

نسبت سهام به جریان، افزایش مقدار دارایی در طول زمان را در مقایسه با مقدار موجودی آن در حال حاضر اندازه گیری می کند. این مدل یکی از رایج ترین مدل ها و بهترین شاخص های ارزهای دیجیتال بوده و بر اساس این فرض که کمبود دارایی و عرضه کم، ارزش را پیش می برد، در بازار استفاده می شود. نسبت بالاتر نشان می دهد که دارایی به طور فزاینده کمیاب است و بنابراین، به عنوان ذخیره ارزش مطلوب تر است. از این رو، بیت کوین دارایی با عرضه محدود است که هر 4 سال یکبار نصف می شود و تا سال 2140 تولید آنها متوقف می شود. این کمبود قیمت آن را افزایش می دهد.

مدل انباشت به جریان(Stock to Flow) تلاش می کند تا قیمت بیت کوین را بر اساس این عامل پیش بینی کند. با وجود چند انتقاد جزئی، این نسبت برای ایجاد یک مدل آماری با موفقیت مورد استفاده قرار می گیرد و تاکنون، ابزاری موثر برای ترسیم مسیر حرکت قیمت ها بوده و عموماً بسیار خوب عمل می کند.

هش ریت(Hash Rate)

هش ریت، یکی از بهترین شاخص های ارزهای دیجیتال و یک معیار مهم برای ارزیابی قدرت یک شبکه بلاک چین و به طور خاص، امنیت آن است. شاخص هش ریت بر اساس نرخ هش است و اگرچه به عنوان یک شاخص واقعی نیست اما یکی از مهمترین معیارها برای سلامت شبکه بیت کوین، به ویژه برای افرادی است که تازه وارد بازار شده اند. نرخ هش اساساً میزان قدرت محاسبه ای است که استخراج کنندگان BTC در هر زمان معین تولید می کنند و میزان عملکرد فعال ماینرها در سیستم، ایجاد بلوک های جدید و پردازش معاملات جدید را اندازه گیری می کند. به زبان ساده هش ریت معیاری برای اندازه گیری عملکرد یک دستگاه ماینر است. این شاخص چقدر قیمت را پیش بینی می کند؟ مسلما در این مورد چندان خوب نیست اما همچنان به عنوان یکی از مهمترین "شاخص های ارزهای دیجیتال" در نظر گرفته می شود زیرا به شما نشان می دهد که امنیت شبکه در هر نقطه از زمان چگونه است.

شاخص میانگین متحرک

تجزیه و تحلیل فنی و مطالعه الگوهای نمودار، ابزاری است که به معامله گران کمک می کند تا برتری خود را نسبت به دیگران افزایش دهند. شاخص های تکنیکال یکی از شاخص های مهم در تحلیل روند قیمت بازار یک رمزارز محسوب می شوند. در بین شاخص های تکنیکال شاخص میانگین متحرک یا MV یکی از بهترین و مهم ترین شاخص های ارزهای دیجیتال است.

میانگین های متحرک که شاخص های تاخیری نیز نامیده می شوند، از روند پیروی می کنند زیرا بازخورد تاخیری را پس از وقوع حرکت قیمت ارائه می دهند یعنی بر اساس قیمت های گذشته محاسبه شده و از این رو به آن تاخیری یا موخر گفته می شود. محبوب ترین بازه های زمانی که برای معاملات و سرمایه گذاری استفاده می شود، میانگین متحرک 20، 50 و 200 دوره ای است. معامله گران کوتاه مدت نیز از میانگین متحرک 5 و 10 دوره ای استفاده می کنند. میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA). البته دونوع میانگین متحرک دیگر نیز وجود دارد که صاف و وزنی نامیده می شوند اما متداول ترین آن ها همان ساده و نمایی است.

برای محاسبه، در میانگین های متحرک نمایی، وزن بیشتری به داده های قیمت های اخیر می دهند، بنابراین به سرعت به تغییرات قیمت پاسخ می دهند اما یک میانگین متحرک ساده، وزنی معادل با داده های قیمت را می دهد بنابراین در پاسخ به تغییرات قیمت، نسبتاً کند عمل می کنند. معامله گران یا تریدرها تمایل دارند از EMA (میانگین متحرک نمایی) برای بازه زمانی کوتاه تر، مانند 10 و 20 استفاده کنند زیرا تغییرات را به سرعت می بینند. برای بازه های زمانی طولانی تر نیز، از میانگین های متحرک ساده استفاده می شود زیرا معمولاً روند، سریع تغییر نمی کند.

شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی(RSI) نیز یکی دیگر از شاخص های تکنیکال و از جمله بهترین و مهم ترین شاخص های ارزهای دیجیتال است. این شاخص یک شاخص حرکتی است که تغییرات قیمت را ثبت می کند و به عنوان یک نوسان ساز بین 0 تا 100 عمل می کند. قدرت نسبی نشان می دهد که یک دارایی در موقعیت خرید یا فروش بیش از حد قرار دارد یا خیر؟ در عمل، زیر 30 به عنوان موقعیت بیش از حد فروش شناخته می شود و بالاتر از 70 به عنوان موقعیت بیش از حد خرید تصور می شود. در حالی که این مرزها در یک بازار محدود به خوبی کار می کنند اما در مراحل ترند تمایل به نشان دادن سیگنال های کاذب دارند.

محبوب ترین بازه زمانی مورد استفاده دوره 14 تایی است (14 روزه، 14 ساعته و ...). با این حال، این بازه سنگ تمام نمی گذارد زیرا معامله گران کوتاه مدت ممکن است از RSI دوره 5 یا 7 استفاده کنند در حالی که سرمایه گذاران بلند مدت ممکن است دوره 21 یا حتی 30 را انتخاب کنند. یکی از رایج ترین کاربردهای RSI، تشخیص واگرایی است که به معامله گران در مورد احتمال تغییر روند هشدار می دهد.

جمع بندی

شاخص های ارزهای دیجیتال زیاد است. با استفاده از آن ها می توانید قدرت تحلیل خود را از این بازار پرنوسان و تقریبا غیرقابل پیش بینی بالا ببرید. نکته مهم این است که باید در مورد آن ها مطالعه کنید و در عمل از آن ها استفاده نمایید. هنگام استفاده از این شاخص ها در هرگونه فعالیت تجاری و نه فقط رمزارزها، باید مراقب بود. استفاده از مهم ترین و بهترین شاخص های ارزهای دیجیتال، اطلاعات زیادی را در مورد حداکثر کردن سود به شما ارائه می دهند.