ما عملکرد تنظیم شده با ریسک، در استراتژی های فعال و منفعل دیفای را با مدل اسپات اتریوم مقایسه و ارزیابی می کنیم. در رشد انفجاری پروژه های DeFi (سیستم های مالی غیرمتمرکز)، تعداد بیشماری از پروژه های جدید، ابزارها و روشهای کاملاً جدید برای مهندسی محصولات مالی بوجود آمده است.البته این نوآوری جدید دارای ریسک فزاینده ای است. از این رو، سیستم های دیفای معمولاً مشارکت عملی و اغلب فعال را می طلبد.

در این بخش، برخی از ملاحظات منحصر به فرد مشارکت فعال در دیفای، بررسی تفاوت بازده بین نگه داشتن اسپات ETH ، سبدی از توکن های حاکمیت DeFi و مشارکت فعال در تولید بازده بوسیله فارمینگ را مرور خواهیم کرد. ما مفاهیم و ابزارها را برای موارد زیر پوشش خواهیم داد:

-مدیریت بازده و ریسک

-تفاوت در بازده بین استراتژیهای منفعل و فعال

-هزینه های شرکت در استراتژی های فعال

مدیریت بازده ریسک و قرار گرفتن در معرض آن

پذیرفتن اینکه فضای ارزهای دیجیتالی تجربی و پرخطر است، به این معنی نیست که باید از مدیریت ریسک چشم پوشی کرد. در عوض، سرمایه گذاران می توانند نسبت به معیارهای تعیین شده و استراتژی های قابل مقایسه، از میزان ریسک خود آگاهی داشته باشند. درک معیارهای استفاده شده توسط سیستم مالی قدیمی اغلب می تواند برای درک ریسک / بازده مفید باشد.

در زیر مجموعه ای از معیارها را مطالعه می کنیم که معامله گران معمولاً برای مشخص کردن ریسک و عملکرد بهتر از آنها استفاده می کنند، همچنین،نحوه نمایش این معیارها را برای DeFi ها در مقابل ETH نشان می دهیم.

ما در تحلیل خود چهار استراتژی را طی یک دوره شش ماهه مقایسه می کنیم:

الف) ETH را بخرید و نگه دارید

ب) شاخص DeFi (DPI) را بخرید و نگه دارید، سبد توکن های blue chip DeFi

پ) بازده از سرمایه گذاری در فارم(استخر) Sushiswap (SUSHI-WETH)

ت) سرمایه گذاری استیبل کوین ها در فارم (استخر) Yearn Finance

استراتژی های توصیف شده

قبل از اینکه وارد مقایسه چهار استراتژی شوید، در اینجا یک مقدمه اساسی در مورد نحوه عملکرد هر موقعیت آورده شده است. هر یک از آنها در یک پوریشن 10 هزار دلاری شبیه سازی شده است که در اول ژانویه 2021 خریداری شده است.

ETH را بخرید و نگه دارید

این استراتژی معیار بسیاری از شرکت کنندگان DeFi است. این معیاری است که در این گزارش هر استراتژی با آن مقایسه می شود.

شاخص پالس DeFi (DPI) را بخرید و نگه دارید

DPI سبدی با وزن مجاز بازار برای توکن های حاکمیت DeFi است. این یک شاخص منفعل است که برای نمایش عملکرد توکن های DeFi طراحی شده است.DPI یکی از شاخص های موجود در DeFi است که در اول هر ماه این شاخص متعادل می شود.

حکمرانی عملکرد محصول در Sushiswap

استخرهای متفاوتی در Sushiswap با عملکرد(سود دهی) متفاوت وجود دارند.

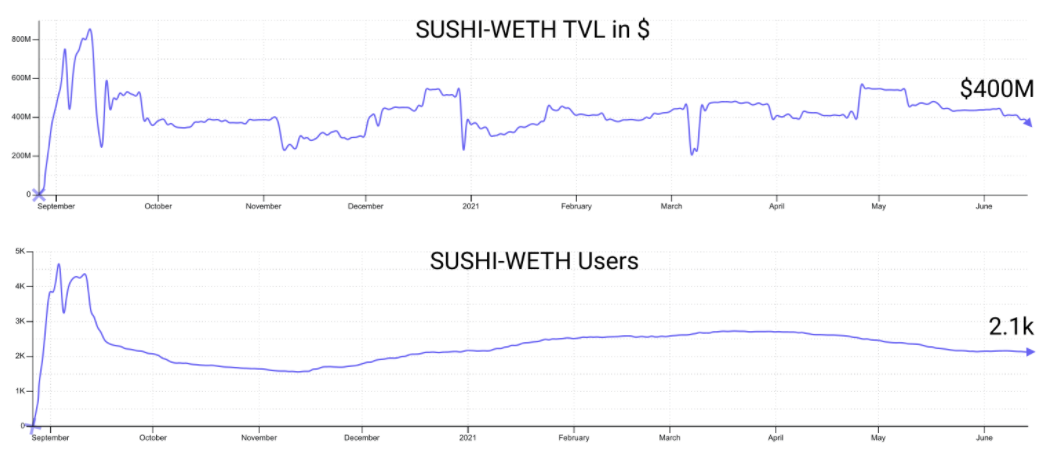

در اینجا، ما از استخر SUSHI / WETH، سومین استخر بزرگ Sushiswap ( 400میلیوندلار TVL(مقدار کل قفل شده)) استفاده خواهیم کرد.این استخر به دلیل افزایش جوایز نسبت به سایر استخرها در Sushiswap محبوبیت ویژه ای در سال 2020 و اوایل سال 2021 داشته است. پاداشSUSHI تا اوایل سال 2021 صد درصدی بود، و در حال حاضر در ماه های آوریل و ژوئن 2021، AP 20 %(بازده سالانه)دارد.

تأمین کنندگان نقدینگی می توانند موقعیت های LP خود را برای دریافت بازده در SUSHI $ همراه با هزینه از استخر در نظر بگیرند.معامله گران می توانند توکن هایSUSH دریافت شده در این استراتژی را نگه داشته یا بلافاصله خواستار آنها شده و بفروشند.

با توجه به این تجزیه و تحلیل، بازده با این فرض محاسبه می شود که معامله گر بلافاصله دارایی خود را می فروشد. ما همچنین برنامه های واگذاری را نادیده می گیریم.

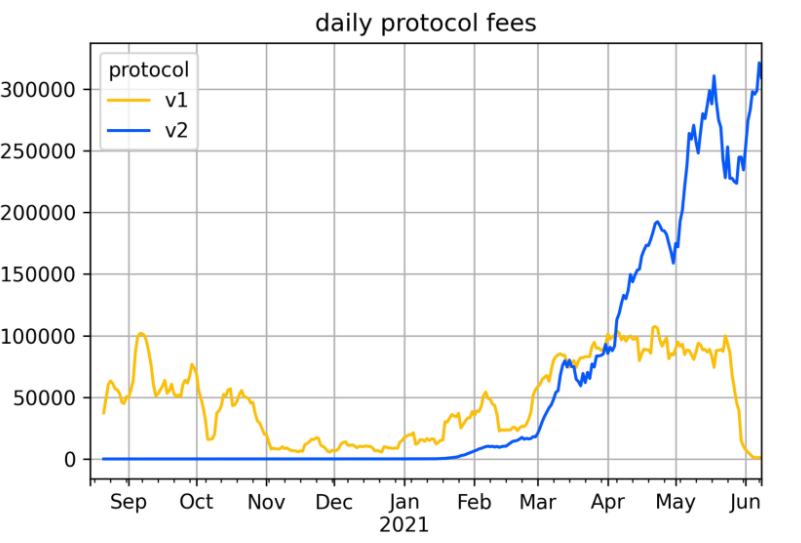

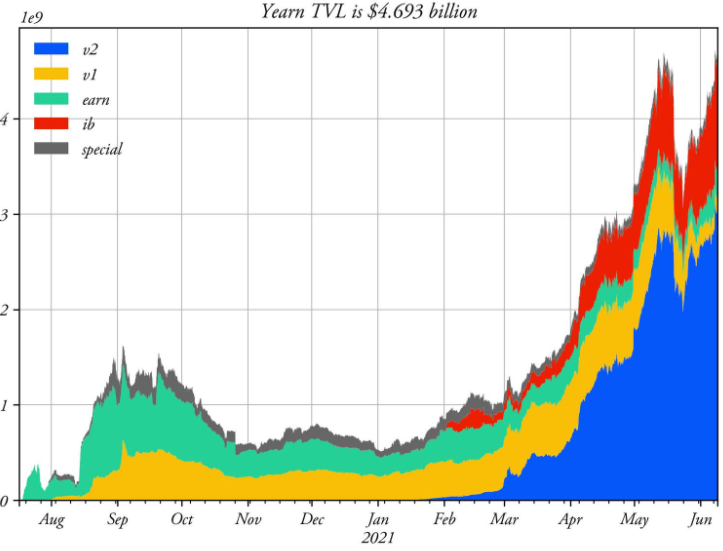

سرمایه گذاری با کوین های قیمت ثابت در Yearn Finance

سپرده گذاری در این مدل، بازدهی را برای سپرده گذاران فراهم می کند. ارائه دهندگان روش Yearn استراتژی هایی ایجاد می کنند که بازدهی را برای سپرده گذاران ایجاد می کند و در عوض، این پلتفرم 2٪ هزینه مدیریت و 20٪ هزینه عملکرد اخذ می کند.

و معامله گران مایل به پرداخت این هزینه ها برای ارزش افزوده استراتژی های Yearn هستند. با وجود رکود بازار ، پول در سیستم یاد شده به بالاترین حد خود می رسد.

میزان بازده به سادگی در این استراتژی با ردیابی APY(میزان بازدهی سالانه) تاریخی yvDAI محاسبه می شود و بازده سپرده گذاران را بیشتر می کند.اکنون ما با معرفی مجموعه ای از معیارهای اساسی، عملکرد تاریخی هر چهار استراتژی را از ابتدای سال مقایسه خواهیم کرد.

اندازه گیری آلفا

وقتی سرمایه گذاران به آلفا مراجعه می کنند، معمولاً به بازده اضافی تولید شده توسط یک استراتژی نسبت به برخی از معیارهای تعریف شده اشاره می کنند.این اندازه گیری آلفایی است که از نظر ریسک تنظیم نشده است.

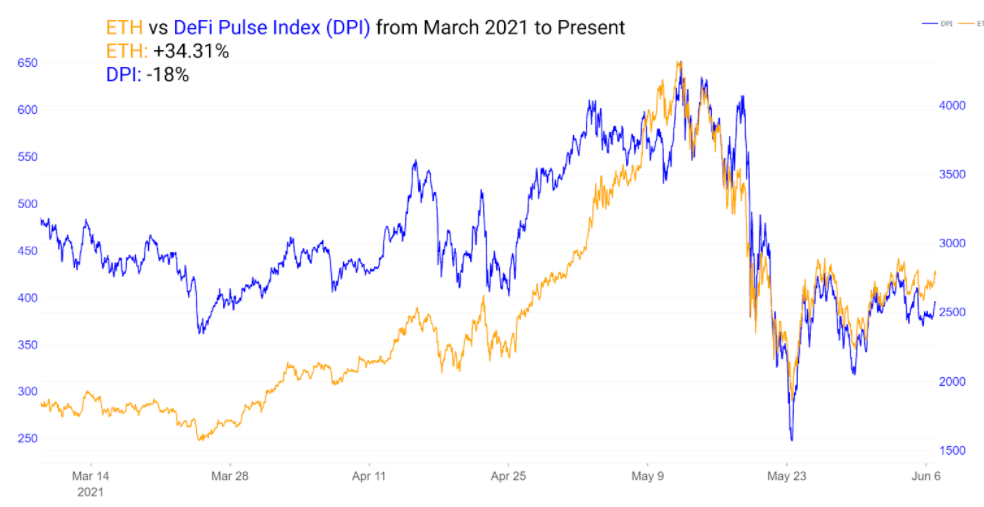

ما ابتدا Buy و Hold ETH را با استفاده از شاخص پالس DeFi (DPI) در برابر Buy و Hold توکن های حاکمیت DeFi اندازه گیری می کنیم.

می بینیم که یک مقایسه ساده بازده نشان می دهد که توکن های حاکمیت DeFi در بیشتر دوره های زمانی امسال عملکرد قابل توجهی ندارند. DPI در مقابل ETH از مارس با کاهش -18٪ بدترین بازده را متحمل شد، در حالیکه ETH + 30٪ نسبت به مدت مشابه افزایش داشت. از ابتدای سال 2021 ، DPI 2.8 برابر وETH 3.6 برابر افزایش یافته است.

DPI در سال 2021 در برابر ETH آلفای منفی ساخته است.

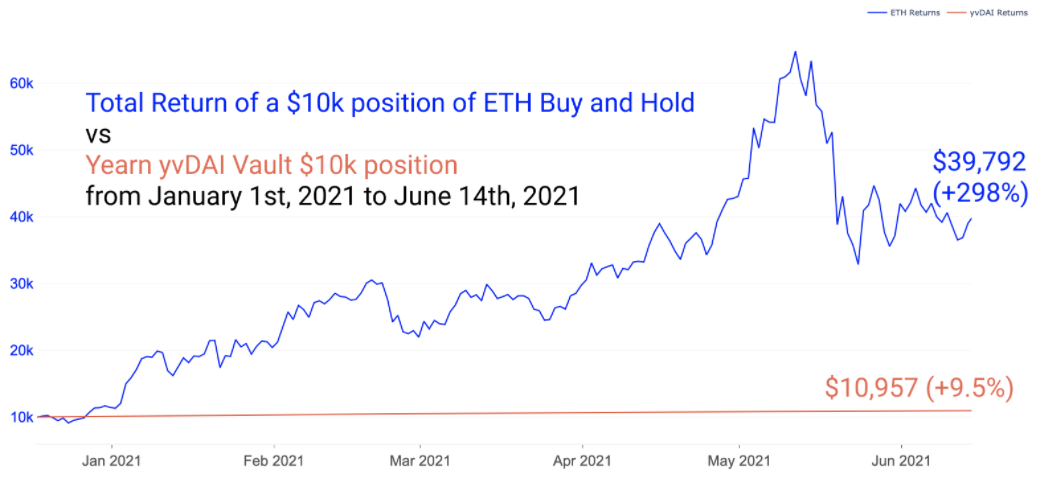

مشارکت منفعل در DeFi از نظر بازده کل در سال 2021 ،تا حد زیادی عملکرد خوبی نداشته است.در مرحله بعدی، بیایید بازده کل ETH Buy و Hold vs Yearn Finance Stablecoin Farming را بررسی کنیم. حرکت ETH از ابتدای سال تاکنون تاریخی بوده است. به همین ترتیب، جای تعجب نیست که یک استراتژی استیبل کوین عملکرد خوبی در خرید و نگهداری ETH نداشته باشد.در طول سال میانگین APY ، yvDAI Yearn در حدود 15 بود. به دلیل میزان عملکرد آن در ETH در سال جاری، استراتژی استیبل کوین ما یک خط صاف را نشان می دهد.

با این اوصاف، استراتژی های استیبل کوین از ETH در بازه های زمانی مختلفی بهتر عمل می کنند. به عنوان مثال، از ابتدای ماه می، خرید و نگهداری ETH با اختلاف قابل توجهی خوب عمل نکرده ،در حالی که APY ها بر روی استخر های Yearn بهتر عمل کردند.

بسته به دوره ای که انتخاب می کنیم ، yvDAI ،آلفا را با استفاده از استراتژی خرید و نگهداری ETH ساخته است.برخی از معامله گران بخشی از سبد سهام خود را همیشه در yvDAI یا سایر استخرهای ثابت Yearn قفل می کنند تا استخر های مربوطه را بسازند،و همچنین با استیک کردن توکن های قیمت ثابت ،فرصت های خرید را در ترند های صعودی و نزولی استخرها با بازدهی بالا بدست می آورند.

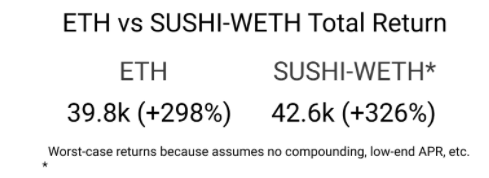

سرانجام، ما بازده کل خرید و نگهداری ETH در مقابل عملکرد استخر های فارمینگ را در افزایش جوایز حاصل از استخر SUSHI-WETH در Sushiswap اندازه گیری می کنیم.

این تحلیل به دلیل انتخاب هایی که به کاربر ارائه می شود و رفتار AMM (بازار سازهای خودکار)ها کمی پیچیده تر می شود. در این شبیه سازی ، SUSHI-WETH CHOP ، پاداش فوری فروش و 6 ماه دوره واگذاری را نادیده می گیریم.

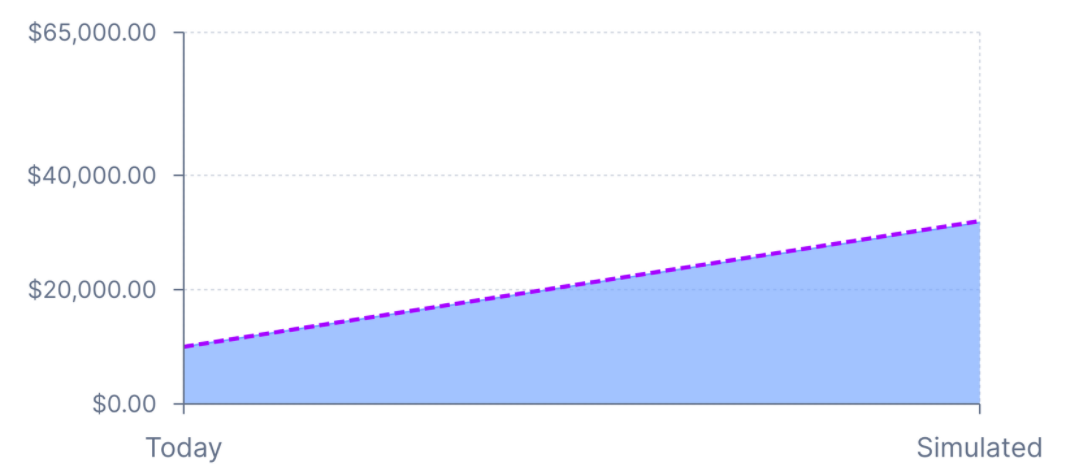

یک شبیه سازی ساده در Croco Finance اجرا شده و میبینیم که استخری که با 10 هزاردلار شروع شده، پس از کسر هزینه ها و ضررها، با 32 هزار دلار به پایان رسیده است.

علاوه بر این 32 هزار دلار، پاداش اضافی Sushiswap را اضافه می کنیم. بعد از اینکه همه هزینه ها، ضررهای ناخواسته و پاداش نقدینگی تشویقی در $ SUSHI با هم جمع می شوند، ارزش نهایی در این مدت بدست می آید. این با میانگین 140٪ آوریل در پاداش SUSHI $ برای سرمایه گزاران(استیک کنندگان) SUSHI-WETH LP طی 6 ماه محاسبه می شود. حال بدترین سناریو ممکن، بدون ترکیب، موارد یاد شده شبیه سازی می شود.

همانطور که نشان داده شده، خرید ساده و نگهداری توکن های حاکمیتی DeFi به طور قابل توجهی عملکرد خرید و نگهداری ETH با بازده کل YTD را کاهش داده است.مشارکت فعال در استخر SUSHI-WETH بهتر از خرید و نگهداری ETH بوده است. توجه داشته باشید که در بیشتر بازه های زمانی استراتژی های استیبل کوین از ETH بهتر عمل می کنند. بدیهی است که میزان بازدهی کل تنها معیار مهم نیست.در مرحله بعدی نوسانات و معیارهای تنظیم شده ریسک را اندازه گیری می کنیم.

نوسانات

نوسانات به دنبال اندازه گیری پراکندگی بازده در طول زمان است. انحراف استاندارد معمولاً برای اندازه گیری این مقدار استفاده می شود. با استفاده از ریشه مربع واریانس بازده تاریخی محاسبه می شود.انحراف معیار بالاتر، به معنای نوسان بیشتر است.

همه چیز برابر است، معامله گران تمایل به نوسان کمتری دارند. آلفای تنظیم شده توسط ریسک هنگامی بدست می آید که یک معامله گر بدون اضافه کردن نوسان نسبت به معیار، بازدهی اضافی ایجاد کند.

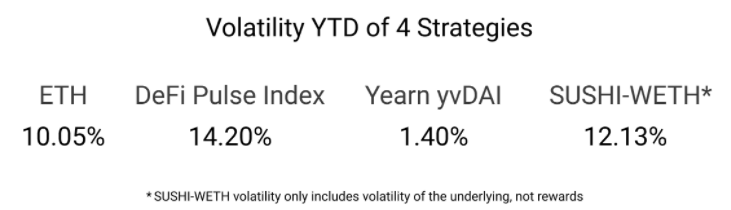

دارایی های دیجیتالی به طور قابل توجهی بی ثبات هستند.که میتوان گفت استراتژی های آن زیاد جواب نمیدهد.بیایید نوسانات چهار استراتژی خود را بررسی کنیم. در حالی که استراتژی Yearn Finance ما در بازده کل عملکرد کمی داشت، اما نوسان آن بسیار ناچیز بود. معامله گرانی که به دنبال بازدهی ثابت اما کم نوسان هستند، احتمالاً yvDAI را بسیار جذاب می دانند. به همین ترتیب، استراتژی SUSHI-WETH ضمن جذب بخشی از نوسانات DeFi با قرار گرفتن در معرض ETH ، پاداش های SUSHI را دریافت می کند.SUSHI-WETH از نوسانات ناپایدار و غیرمستقیم رنج می برد. نوسانات زیر فقط نوسانات اصلی را نشان می دهد،که پس از اعمال هزینه ها در واقع مقداری از این حجم را جذب کرده است.

توجه: خطر همچنین می تواند به روشهایی غیر از نوسانات قیمت در DeFi ،یعنی در قرارداد هوشمند،بوجود بیاید.

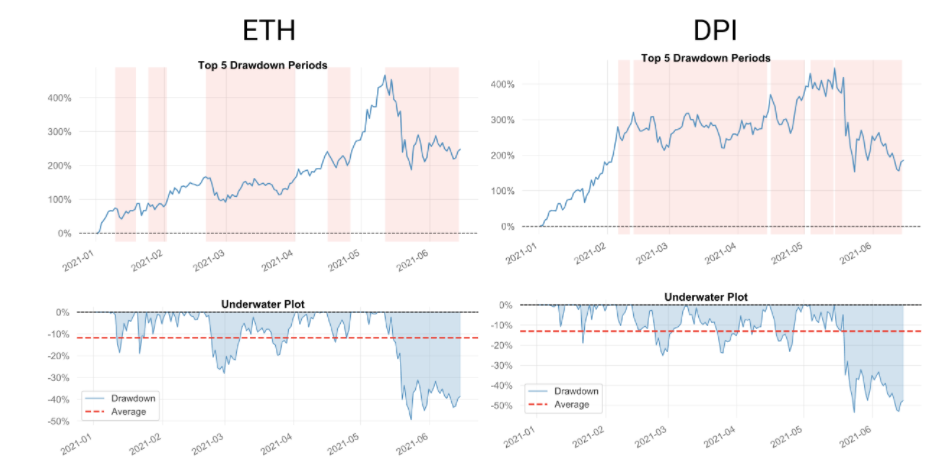

معامله گران همچنین دوست دارند از تخفیفات استفاده کنند تا بفهمند که دوره رکود چه مدت طول می کشد و تا چه اندازه است. دوره های کاهش و حرکات مخفی برای این تجزیه و تحلیل مفید هستند. به عنوان مثال، تفاوت بین ETH و DPI را مطالعه می کنیم.

نمودارهای بالا نشان دهنده ریزش ها(برداشت ها) است، در حالی که نمودارهای نزولی نشان دهنده میزان برداشت ها است. از این نمودارها می توانیم دو بینش اساسی پیدا کنیم:

طول برداشت DPI به طور قابل توجهی بیشتر از ETH بوده است.

مقدار متوسط برداشت DPI اندکی از ETH بیشتر شده است.

حداکثر افت ETH در حدود -49٪ بود در حالیکه DPI توانست به -52٪ برسد.

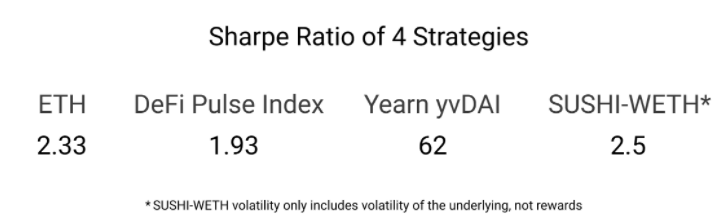

معیارهای تعدیل شده توسط ریسک

نسبت شارپ، معیاری خوب و متناسب با ریسک است که به دنبال اندازه گیری بازده در برابر نوسان است. سیستم مالی سنتی به طور مداوم به بازده های تعدیل شده توسط ریسک فکر می کند زیرا آنها همیشه تمایل به حفظ سرمایه خود هستند.

نسبت شارپ با در نظر گرفتن بازده منهای نرخ بدون ریسک و تقسیم بر انحراف معیار بازده محاسبه می شود. این امر، نوسانات صعودی و نزولی را در محاسبه خود ثبت می کند.

در این مورد، 10 سال به عنوان نرخ بدون ریسک استفاده می شود. توجه داشته باشید که نسبت yvDAI Sharpe نسبتاً بالا می باشد، زیرا یک استراتژی پایدار است. از آنجا که ما در این مورد از نرخ خزانه 10 ساله (1.5٪) استفاده می کنیم، نسبت شارپ برای این استراتژی فوق العاده بالا است.

این به این دلیل است که نوسان موقعیت ناچیز است و دارایی فقط در برابر نرخ، بدون ریسک است. استراتژی های موجود در این ریسک پذیری با بازدهی بیش از حد بدون ریسک ، بسیار نادر هستند. نسبت شارپ SUSHI-WETH همچنین از بازدهی اضافی ایجاد شده توسط پاداش SUSHI $ و هزینه های جمع شده یارانه(کمک) می گیرد. هر نوسان نزولی کمی تعدیل می شود، و هر نوسان صعودی افزایش می یابد. عدد 1، به طور کلی شارپ خوب و هر چیزی بیش از عدد 2، خوب تا عالی در نظر گرفته می شود.

معیارهای اعمال شده

با فهم و به کارگیری این معیارها می توان درک کرد که چگونه استراتژی ها به طور تاریخی در محیط های مختلف عمل کرده اند.به عنوان مثال، در حالی که بازارها متضرر شدند، استخرهای فارمینگ باثبات همچنان روند صعودی داشتند، استراتژی های ریسک پذیر متحمل آسیب شدند. برخی از معامله گران تصمیم می گیرند درصدی از سبد سهام خود را در استیبل کوین ها نگهداری کنند تا بازده بدست بیاورند و در عین حال سرمایه ای برای خرید در ریزش قیمتی داشته باشند.

یادآوری می کنیم که عملکرد گذشته به هیچ وجه نشان دهنده بازدهی در آینده نیست و ایمنی گذشته در برابر سو استفاده از قرارداد های هوشمند، به هیچ وجه نشان دهنده ایمنی قراردادهای هوشمند در آینده نیست.

هزینه های استراتژی های فعال

با مشارکت در استراتژی های فعال، چند هزینه عمده ایجاد می شود. تحلیل فوق ما این هزینه ها را نادیده می گیرد. در مقیاس های بزرگ، برخی از هزینه ها ناچیز می شوند، برخی دیگر نیز مهم هستند. ما موارد زیر را پوشش خواهیم داد:

-هزینه های gas

-ضرر ناپایدار

-تأثیر بازار ، هزینه های معامله و سایر هزینه ها

هزینه های gas

هزینه های گس، ورودی مهمی است که سپرده گذاران باید در نظر بگیرند، زیرا برای حجم های پایین و کوچکتر بسیار گران می شوند. در سطح مشخصی از سرمایه و مشارکت،برای یک معامله گر بهتر از خرید و نگهداری بتا است.

هر اقدامی در DeFi با یک هزینه گس همراه است:

-نقل و انتقالات توکن ها

-تاییدیه تراکنش ها

-مبادله ها

-توکن های استخر ها

-استیک کردن موقعیت های LP

-ادعای جوایز(پاداش گرفتن)

-جمع آوری و استیک کردن برای گرفتن مزایای ترکیبی

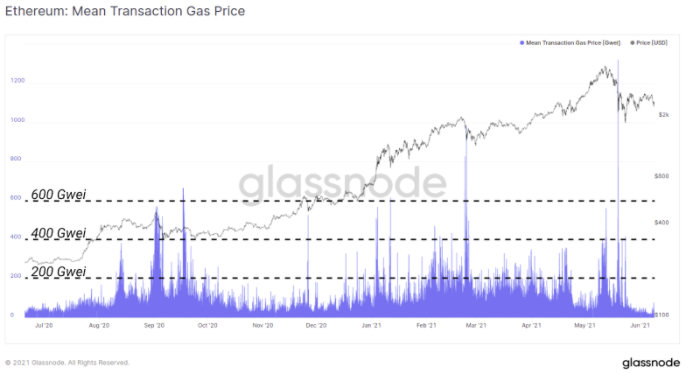

هفت اقدام اصلی ، کل Gwei (مولفه ای برای خرید فروش در پلتفرم اتریوم که هزینه gas را تعیین میکند) ، برای این اقدامات> 400 Gwei با قیمت gas کمتر از 50 دلار است.قیمت gas امروزی 90 درصد از (بالاترین قیمت تاریخی)ATH پایین تر است.

متوسط قیمت gas به ندرت به زیر محدوده 75-120 رسیده است، به این معنی که هزینه این هفت اقدام کلیدی به طور منظم از 1500 Gwei فراتر رفته است ، در این قیمت های gas به راحتی 200 دلار برای مبادله ، جمع آوری ، سهام و ادعای پاداش استفاده می شود.

طی یک ماه تعداد انگشت شماری از مزرعه ها را مدیریت کنید و کل هزینه واریز و برداشت شما به راحتی به صدها دلار می رسد. برای بسیاری از شرکت کنندگان در DeFi ، هزینه های gas برای ورود و خروج از استخرها و موقعیت های staking ،اغلب بزرگترین هزینه است. بنابراین باید نوسان قیمت gas را که در طول تاریخ به سطح بسیار بالاتری رسیده و پایدار است، فاکتور گرفت.

ضرر ناپایدار

ما در اوایل مقاله به ضرر ناپایدار اشاره کردیم.استخرهایی که دارایی هایی واگرایانه دارند، از ضررهای ناگهانی قابل توجهی برخوردار می شوند. استخرها از یک جفت توکن حاکمیتی بصورت 50/50 تشکیل می شوند.این توکن های حاکمیت شاهد نوسانات قابل توجهی هستند. این ضرر ناگهانی به دلیل نحوه عملکرد استخرهای AMM ایجاد می شود. داوران برای حفظ تعادل و قیمت مناسب این استخرهای 50/50 تلاش می کنند و سود حاصل از آربیتراژ قیمت را به جیب می زنند.

این آربیتراژ قیمت منجر به ضرر ناگهانی می شود زیرا دارایی ها از زمان سپرده گذاری در قیمت متفاوت هستند،واگرایی بیشتر نیز،منجر به افزایش ضرر ناگهانی می شود. معامله گران می توانند در برخی مزارع پر خطر در DeFi تا حدی سطح ضرر ناگهانی قابل توجهی داشته باشند.هدف این است که این ضررها بوسیله پاداش های استخراج نقدینگی و هزینه های معاملات جبران شود.

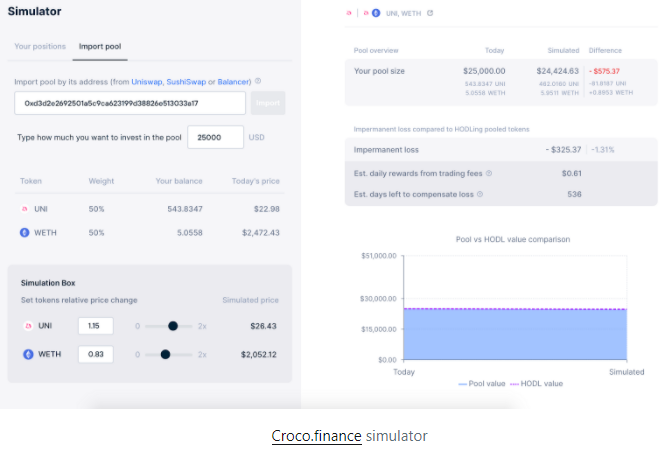

در شبیه سازی زیر توجه کنید که 1.15x واحد UNI و 0.83x ETH برابر با 1.31٪ پوزیشن از دست رفته در اثر ضرر های ناپایدار می شود.شبیه سازی ما تعداد روزهای مورد نیاز برای بازیابی این مقدار در هزینه ها را نشان می دهد.روش دیگر برای پس گرفتن این مقدار، بازگشت قیمت ها به ارزش اصلی خودشان است.

هزینه های دیگر

بسیاری از پلتفرم ها دارای ساختار هزینه تراکنش برای استفاده از پروتکل هستند.اینها مکانیزم جمع آوری درآمد برای خزانه های پروتکل و دارندگان توکن است. به عنوان مثال هزینه های استاندارد DEX به طور معمول %0.30 است.

Slippage (لغزش/افت)،تفاوت بین قیمت مورد انتظار معامله گر و قیمت حاصل از معامله است.1٪ Slippage یعنی یک معامله 1000 دلاری در اصل 990 دلار است.

تأثیر قیمت به ویژه برای معامله گرانی که با ابعاد و حجم سرو کار دارند ،مهم است.معامله گران از تجمع کنندگان و الگوریتم های هدفدار برای به حداقل رساندن تأثیر قیمت در اثر کاهش نقدینگی در AMM و سفارشات استفاده می کنند. معامله گران کوچک نیز به دلیل تأثیر قیمت در محیط های دارای نقدینگی کم ، چند bps از دست میدهند. سفارشات بزرگتر می توانند تأثیر قابل توجهی در قیمت داشته باشند، سفارشات بزرگ در محیطی که نقدینگی کمی دارد، اغلب می تواند فرصت های جذابی را برای آربیتراژ ایجاد کند.

هزینه های دیگر در اکوسیستم شامل هزینه های مدیریت ، هزینه های عملکرد و هزینه های برداشت است، که می توان گفت همه این موارد توسط Yearn بوجود آمده است.اینها هزینه های اساسی است که به توسعه دهندگان استراتژی ، خزانه داری و گاه به هولدر ها تعلق می گیرد. ساختار پایه 2 و 20 توسط Yearn استفاده می شود - 2٪ هزینه مدیریت و 20٪ هزینه عملکرد.

هزینه های استراتژی

خرید و نگهداری ETH ،بدیهی است که استراتژی ما با کمترین هزینه است. تنها هزینه های این استراتژی هزینه های معاملاتی در صرافی است.

هزینه و خرید DPI نیز به همین نسبت کم است. این مزیت استفاده از شاخصی مانند DPI است.هزینه های اضافی شامل 0.95٪ است که می توان آن را همان هزینه مدیریت در نظر گرفت.

Yield Farming در Sushiswap متحمل هزینه های gas معاملات برای دستیابی به دارایی ها ، تجمیع دارایی ها و به دست آوردن موقعیت LP می شود. در طول 1 سال ، SUSHI-WETH ضرر ناگهانی قابل توجهی نداشته است ، در عوض 6٪ YTD از هزینه ها و پاداش های اضافی از مشوق های نقدینگی SUSHI $ سود گرفته است.

Yield Farming با استیبل کوین در یارن فاینانس یک استراتژی نسبتاً کارآمد در مصرف gas است و فقط هزینه gas معامله به استخر مربوطه را متحمل می شود. Yearn برای مدیریت 2٪ و برای عملکرد 20٪ ، و بابت هر دلار 20 سنت از شما میگیرد.

نتیجه گیری

بازدهی DeFi برای استراتژی های خرید و نگهداری بسیار ناچیز بوده است. یک استراتژی خرید و نگهداری برای توکن های حاکمیت DeFi در اکثر بازه های زمانی عملکرد خوبی نداشته است. با این حال، بسیاری از استراتژی های فعال عملکرد بهتری داشته اند و چرخش فعال در فارم های استیبل کوین در طی دوره های افزایش نوسان نزولی ، عملکرد مشابهی نسبت به خرید و نگهداری ETH دارد. در حالی که بازدهی در توکن های حاکمیت DeFi در برخی مواقع ناخوشایند بوده است،اما دسترسی به بازده دارایی های سپرده گذاری شده بسیار قدرتمند عمل کرده است.